Статья опубликована в рамках: XXXIII Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 02 июня 2015 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

отправлен участнику

СОВРЕМЕННОЕ СОСТОЯНИЕ РЫНКА КОФЕ В РОССИИ

Калашникова Дарья Васильевна

студент 2 курса, факультет экономики и управления филиал ЧОУВО Московский Университет им. С.Ю. Витте, РФ, г. Пенза

E -mail: daria.kalashnikova@yandex.ru

Кафтулина Юлия Анатольевна

научный руководитель, канд. экон. наук, доцент кафедры экономической теории и мировой экономики, Пензенский государственный университет, РФ, г. Пенза

.

Кофе занимает второе место в мире по объемам международных сделок после сделок с нефтью. В России по данным маркетинговых исследований отраслевой рынок кофе располагается в стадии динамичного развития [5, c. 340]. Кофейный рынок России ступил на путь прогрессивного развития. На сегодняшний момент 74 % рынка состоит из растворимого сегмента и 26 % из зерновой кофе, который потребляется в основном сферой HoReCa. В последние годы заметен активный рост потребления именно зернового кофе. 4 марта 2015 года Совет Федерации ратифицировал закон о присоединении России к международному соглашению по кофе, принятое 28 сентября 2007 года в Лондоне. Согласно Федеральному закону от 8 марта 2015 г. № 24-ФЗ «О присоединении Российской Федерации к Международному соглашению по кофе 2007 года» Россия стала полноправным членом Международной организации кофе, до этого долгое время считалась наблюдателем. Россия получила возможность вносить в повестку дня мирового сообщества кофе вопросы, представляющие важное экономическое значение для российских предприятий. Потребление кофе в России увеличилось относительно 1998 года более чем на 50 %: на 250 тыс. тонн в год. Объем рынка — около 3 млрд. долларов США. Присоединение России активно поддерживалось представителями российского кофейного бизнеса: Российской ассоциацией производителей чая и кофе и Организацией производителей кофе в России. Соглашение носит обязательный характер, следовательно, на основании подпункта «а» пункта 1 статьи 21 и подпункта «д» пункта 1 статьи 15 Федерального закона от 15 июля 1995 года № 101-ФЗ «О международных договорах Российской Федерации» решение о присоединении Российской Федерации к Соглашению принято в форме федерального закона [6]. Первоочередными вопросами признаются: 1. Модернизация базовых принципов поставки сырья на фоне высокой волатильности (изменчивости) цен на бирже для российской кофейной индустрии. 2. Гармонизация требований к качеству сырья и готовой продукции при импорте кофе на территорию России. 3. Уменьшение числа посредников на пути поставок кофейного сырья из стран-производителей на рынок России, влекущее за собой урезание стоимости продукции. Экономический эффект от решения этих вопросов расценивается экспертами в несколько миллионов долларов США.

По данным Росстат, производство кофе в России в натуральном выражении в 2014 году составило 64,7 тыс. тонн. За I полугодие 2014 года произвели около 30 тыс. тонн, что на 13 % больше, чем за тот же период 2013 года. Доля растворимого кофе в общем объеме снизилась до 74 % [2]. Предложение кофе на российском рынке за 2009—2014 годы повысилось почти на 80 %: с 70,1 тыс. т до 125,5 тыс. т. Самое большое прибавление товара на рынке зафиксировали в 2012 году — на 25 % больше относительно 2011 года. В 2012 году российские компании-производители кофе нарастили выпуск готовой продукции на 83,6 % относительно 2011 года. Наибольший вклад в общий объем предложения вносит готовая импортная продукция. За 2009—2014 годы доля поставок кофе была в среднем 56,7 % от всего объема предложения. Но существует небольшая проблема в том, что собственный кофе в России не растет, мы занимаемся только обработкой и обжаркой зерна. За 2009—2014 годы доля готового кофе к продаже была около 48 %. Соответственно, на сырье, предназначенное для промышленной переработки, приходилось 52 %. Импорт готовой продукции в Россию будет падать, а импорт необработанного продукта, наоборот, увеличиваться. Эту тенденцию связывают с развитием в стране техники обжарки, появляющейся на предприятиях по производству кофе. Таким образом, можно говорить, что увеличение производства и потребления кофе свидетельствует о выраженном интересе к нему в России. География поставок широка, и это значит, что Россия вовлечена в полной мере в мировой кофейный рынок [1].

Главная тенденция российского кофейного рынка заключаются в увеличении объемов производства. По оценке генерального директора ассоциации «Росчайкофе», объем кофейного рынка России достиг почти 90 тыс. тонн в год и в денежном эквиваленте порядка 800 млн. долларов США в розничных ценах. Господствующую позицию в структуре производства кофе имеет производство экстрактов, эссенций и концентратов (их доля 68 % от общероссийского производства), доля кофе без кофеина и жареного 31 %, производство продуктов готовых на основе экстрактов, эссенций или концентратов кофе — около 1 % [8].

Вследствие разделения в 2003 г. кодов в Товарной номенклатуре ВЭД впервые получилось зафиксировать соотношение импорта нефасованного и фасованного растворимого кофе, которое составило 80 на 20 в сторону фасованного продукта. В отличие от сегмента натурального кофе, в котором почти 75% продукции производится внутри России, в сегменте растворимого кофе господствуют импортные производства. Сегментационно основных отечественных участников рынка кофе можно классифицировать следующим образом: зеленый кофе: «Орими трейд»; натуральный жареный/молотый кофе: «Орими трейд», “Tchibo”, «Крафт фудс», “Paulig”; растворимый кофе: «Нестле», “Tchibo”, «Крафт фудс», «Русский продукт», «Гранд», «Московская кофейня на паях» [2], [7].

Растворимый кофейный рынок, в свою очередь, классифицируется как: агломерированный кофе среднего ценового сегмента (40 тыс. тонн), безоговорочный лидер — Nescafe Classic (более 50 %), Maxwell House и дешевый кофе Pele, потребляемый малообеспеченными покупателями; сублимированный кофе (15 тыс. тонн) премиальный (Nescafe Gold, Jacobs Monarch) и суперпремиальный (Carte Noire). Крафт, смог вытеснить Tchibo со второго места, и нарастить долю для Jacobs Monarch, но Nescafe Gold прочно держит лидирующее положение. Carte Noire господствует в одиночку в суперпремиальном сегменте красивых банок [1], [7].

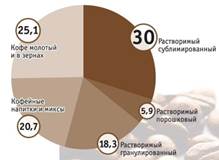

В мировой практике потребителей устраивает уровень качества агломерированного кофе, но в России все стремятся к премиальному качеству и за низкую цену. На рисунке 1 мы видим, в каком количестве и какой кофе потребляют россияне [4]:

Рисунок 1. Предпочтения россиян в кофе, %

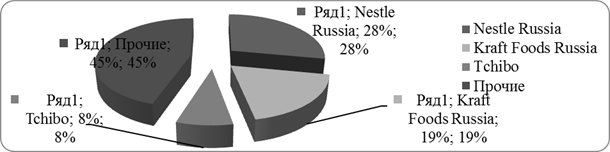

Существенная часть отечественного рынка кофе находится под влиянием транснациональных корпораций. Более 50 % рынка в стоимостном выражении доводится на трех фаворитов: Nestle Russia (марки Nescafe), Kraft Foods Russia (сейчас «Монделис Русь») (Jacobs, Maxwell House, Carte Noire) и Tchibo. По данным исследовательской группы, 28 % сегмента растворимого кофе контролирует Группа компаний Nestle, 19 % — Kraft Foods Inc., около 8 % занимает Tchibo, что представлено на рисунке 2 [2]:

Рисунок 2. Доли компаний на рынке кофе России

На российском рынке натурального кофе доминируют отечественные компании, на их долю доводится более 65 % рынка: «Орими Трейд», «Московская кофейня на паяхъ», ООО «Чайно-кофейная компания «Гранд» (Москва). Среди иностранных игроков на российском рынке можно также обозначить финскую компанию Paulig, которая в 2011 году открыла завод по обжарке кофе (мощностью 6 тыс. т кофе в год) в индустриальной зоне Тверской области «Боровлево-2». Доходность подразделения Paulig Group (ООО «Паулиг кофе») в России за 2014 год составила около 465 млн. рублей [9].

Игроков кофейного рынка можно систематизировать следующим способом: 1. По владельцу контрольного пакета акций компании-производителя: а) российские компании-производители («Орими Трэйд», «Московская кофейня на паяхъ», ООО «Чайно-кофейная компания «Гранд» (Москва)); б) представительства иностранных производителей в России (Nestle Russia, Kraft Foods Russia, Tchibo, Paulig). 2. По специализации производителя: а) только кофейная продукция (Tchibo, Paulig, «Московская кофейня на паяхъ», Strauss Group); б) широкий спектр продукции (Nestle Russia, Kraft Foods Russia, «Орими-Трэйд»). 3. По типу производимого кофе: а) жареный/молотый кофе: Paulig, Русский продукт; б) растворимый кофе: Kraft Foods Russia; в) жареный/молотый и растворимый кофе: Nestle Russia, Tchibo, Strauss Group, «Орими-Трэйд», «Московская кофейня на паяхъ». 4. По объемам производства в год: а) крупные компании (3000 тонн и более): Nestle Russia, Kraft Foods Russia, Tchibo, Paulig, «Орими-Трэйд», Strauss Group; б) средние компании (500—3000 тонн): «Московская кофейня на паяхъ», «Русский продукт»; в) небольшие компании (до 500 тонн): Монтана Кофе, Сафари кофе и еще более 50 компаний, которые почти не известны потребителям [2].

В апреле 1995 года Societe pour l’Exportation des Produits Nestle S.A. открыло свое первое представительство в Москве. Через год ООО «Нестле Фуд» стала полноценной российской компанией. В 2006 компания расширила географию своей деятельности и начала вести бизнес в регионе Россия-Евразия. С 1 января 2007 года начал реализоваться план по слиянию юридических лиц Группы компаний Nestle в единую компанию под названием «Нестле Россия». Т. к. группа компаний Nestle уже широко представлена в масштабах России, то первостепенная стратегия заключается в усилении позиций, интенсификации присутствия и увеличении доступности продукции в регионах. Продажи Nestle в регионе Россия-Евразия в 2013 году увеличились на 12 %, до 78,2 млрд. рублей, что явилось самыми высокими показателями за последнее пятилетие. Общая выручка Nestle в 2013 росла более низкими темпами (на 2,7 %, до 92,2 млрд. швейцарских франков).

Представительство Kraft Foods Inc в России открылось в 1994 году. Kraft за весь период совместной работы с Россией инвестировала более 200 млн. долларов США. Россия является приоритетным рынком для корпорации. Преимущества Kraft Foods: часть крупнейшей транснациональной компании, а также компания № 2 на российском рынке кофе и в сегменте растворимого кофе с широкой сетью филиалов в России; достаточно высокие показатели знания марок Jacobs и Maxwell House, а также премиального бренда Carte Noire показывают довольно устойчивый рост; завод полного цикла, а также упаковки для кофе на территории России; продукция представлена почти во всех основных сегментах рынка; интенсивная стратегия развития в России и СНГ наряду с высокой активностью продвижения на рынке (реклама, PR) [7].

Компания «Орими Трэйд» вышла на рынок кофе в 1999 году с натуральным кофе под маркой «Жокей». С 2001 года на заводе «Орими Трэйд» (фабрика ООО «Невские пороги», Ленинградская область) функционирует цех по переработке зеленых зерен, обжарке, помолу и фасовке готового кофейного продукта в вакуумную упаковку. На конец 2014 года «Жокей» занимал приблизительно 30% потребительского рынка натурального обжаренного кофе в России. Общий объем производства кофейной продукции составляет более 7 тыс. тонн в год [1], [3]. У компании «Орими Трейд» логично выделить ряд преимуществ: ключевой игрок сегмента зеленого кофе; продукция представлена во всех сегментах рынка; имеет завод полного цикла и производство упаковки для кофе на территории России; интенсивное внедрение в Россию и страны СНГ.

Компания Tchibo GmbH на российский рынок пришла в 1993 году. В 2003 году внедрила современную производственную линию по упаковке растворимого кофе в России. К преимуществам компании относятся то, что является частью крупнейшей международной корпорации; имеет довольно высокие показатели знания марок Tchibo; существует производство упаковки для кофе на территории России и проводят широкую рекламную кампанию [7].

На сегодняшнем этапе «Московская кофейня на паяхъ» входит в пятерку лидеров кофейного рынка России, основана в 1997 году. Сразу ввела в работу завод по производству жареного кофе. В 2004 году запустила первый в Восточной Европе завод полного цикла по производству растворимого сублимированного, гранулированного и порошкообразного кофе. Продукты представлены более чем в 200 федеральных и региональных сетях, а также в тысячах розничных торговых точек. Более того, «Московская кофейня на паяхъ» имеет в своем распоряжении больше 50 собственных торговых представительств по России. Преимущества «Московской кофейни на паяхъ»: есть завод полного цикла на территории России; широкая ассортиментная линейка; продукция представлена во всех сегментах рынка; стратегия развития в России и СНГ.

Gustav Paulig Ltd. считается в России вторым крупным поставщиком обжаренного кофе. Компания Paulig приступила к работе на рынке кофе России в 1992 году и в сейчас признается одной из ведущих в сегменте натурального кофе. К преимуществам Gustav Paulig Ltd. можно отнести следующее: спешная лидирующая компания в странах с высокими показателями потребления кофе на душу населения (в первую очередь, страны Скандинавии); завод полного цикла и производства упаковки для кофе на территории России; широкая ассортиментная линейка, в которую входит премиальная и суперпремиальная продукция; интенсивное развитие в России и СНГ в сочетании с активной рекламной кампанией. [7]

Российская фирма «Гранд» основана в 1994 году и считается одним из ведущих предприятий на чайном и кофейном рынках в России. Располагает широкой дистрибьюторской сетью по всей России. С 2006 года реализует свою продукцию в региональные и федеральные розничные сети. В 2009 году было основано совместное предприятие по фасовке чая и кофе при участии группы «Гранд» (49 %), группы «Tata» (33 %) и Европейского банка реконструкции и развития (18 %). В 2004 году организовано совместное российско-германское предприятие «Крюгер-Гранд» по изготовлению кофе-смесей, растворимого чая, какао и горячего шоколада. Преимущества компании: имеется производство по фасовке кофе на территории России; стратегия развития в России и СНГ в альянсе с сильной корпорацией Tata (крупнейшая кофейная компания в Азии); активное продвижение на рынке (реклама, PR) [2].

Strauss Group — крупная международная компания, занимающаяся продуктами питания. На рынке СНГ функционирует с 1992 года. Владеет фасовочным заводом в Московской области. На конец 2014 года, доля Strauss Group на российском рынке составляет 15 %, а объем продаж повысился на 32 %. В 2010 году Strauss приобрела бренд LeCafe и 51 % компанию LeCafe Group. За последние 3 года Strauss Coffee Service в России завоевал уверенную позицию на рынке [2], [10]. Преимуществами выступают то, что 1) имеется производство по фасовке кофе на территории России; 2) выпускается широкий ассортимент товаров, которые представлены в премиальных и суперпремиальных сегментах; 3) активно развивают и предлагают комплексные продукты для out-of-home потребления кофе (сегмент HORECA, офисы); 4) предлагают продукцию для капсульных кофейных машин домашнего использования. По данным лидирующих компаний компаниям на российском рынке кофе целесообразно провести сравнительную характеристику, что представлено в таблице 1 и 2 [1]:

Таблица 1.

Сравнительная характеристика игроков кофейного рынка России

|

|

Нестле Россия |

Крафт Фудс Россия |

Tchibo |

Орими Трэйд |

|

Тип компании |

Часть ТНК |

Часть ТНК |

Междуна-родная |

Российская |

|

Наличие производства в России |

Полного цикла |

Полного цикла |

Нет |

Полного цикла |

|

Наличие производства упаковки для кофе в России |

нет |

есть |

есть |

нет |

|

Год начала работы на рынке |

1995 |

1994 |

1993 |

1999 |

|

Объем производства в России, тонн |

31 тыс. |

12—13 тыс. |

10—11 тыс. |

около 7 тыс. |

|

Молотый кофе / кофе в зернах |

+ |

+ |

+ |

+ |

|

Растворимый гранулированный |

+ |

+ |

– |

+ |

|

Растворимый сублимированный |

+ |

+ |

+ |

+ |

|

Растворимый порошковый |

– |

– |

– |

+ |

|

Кофейные смеси |

+ |

+ |

– |

+ |

|

Показатели знания / потребления основных марок |

Высокие |

Высокие |

Высокие |

Средние |

|

Доля рынка, % |

29 % |

19 % |

8 % |

менее 4 % |

|

Доля в сегменте растворимого кофе, % |

40 % |

25 % |

8 % |

Незначит. |

|

Доля в сегменте кофе молотого / в зернах, % |

Незначит. |

Незначит. |

Незначит. |

30 % |

|

Активность продвижения (PR, Реклама и пр.) |

Высокая |

Высокая |

Средняя |

Низкая |

Таблица 2.

Сравнительная характеристика игроков кофейного рынка России

|

|

Московская кофейня на паяхъ |

Strauss Group |

Paulig |

«Гранд» |

|

Тип компании |

Российская |

Международная |

Международная |

Российская |

|

Наличие производства в России |

Полного цикла |

Фасовочный завод |

Кофеобжарочный завод |

Фасовочный завод |

|

Год начала работы на рынке |

1997 |

1992 |

1992 |

1994 |

|

Молотый кофе / кофе в зернах |

+ |

+ |

+ |

– |

|

Растворимый гранулированный |

+ |

+ |

– |

+ |

|

Растворимый сублимированный |

+ |

– |

– |

+ |

|

Растворимый порошковый |

+ |

+ |

– |

+ |

|

Показатели знания / потребления основных марок |

Средние |

Средние |

Низкие |

Средние |

|

Доля рынка, % |

6% |

менее 5% |

менее 5% |

менее 5% |

|

Доля в сегменте кофе молотого / в зернах, % |

Незначит. |

Незначит. |

16% |

Незначит. |

|

Активность продвижения (PR, Реклама и пр.) |

Низкая |

Средняя |

Низкая |

Средняя |

Учёт экспорта и импорта продукции осуществляет Федеральная таможенная служба (ФТС). Баланс экспорта и импорта кофе в России приведен в таблице 3: [11].

Таблица 3.

Баланс экспорта и импорта кофе в России за 2010—2014 годы, тыс. т.

|

Параметр |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Экспорт |

5,00 |

6,11 |

7,06 |

7,18 |

7,85 |

|

Импорт (готовая продукция) |

42,05 |

49,24 |

53,07 |

57,51 |

67,80 |

|

Чистый импорт |

37,05 |

43,14 |

46,01 |

50,33 |

59,96 |

По итогам 2014 года в тройку лидеров по объёму закупок российского кофе вошли Украина (64,92 %), Беларусь (21,47 %) и Абхазия (4,73 %). За 2010—2013 годы объем поставок готовой продукции в Украину увеличился на 55,2 %. Поставки в Беларусь также выросли на 60,5 %. Все данные приведены в таблице 4 [11]:

Таблица 4.

Экспорт кофе по странам мира из России за 2010—2014 годы, тыс. т

|

Страна |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Абхазия |

19,23 |

23,19 |

47,69 |

215,14 |

372,91 |

|

Армения |

176,70 |

187,49 |

119,52 |

97,97 |

95,53 |

|

Беларусь |

1054,12 |

1231,10 |

1455,20 |

1616,01 |

1691,65 |

|

Грузия |

199,78 |

199,27 |

154,63 |

175,53 |

184,39 |

|

Казахстан |

97,71 |

124,44 |

206,20 |

113,20 |

144,50 |

|

Киргизия |

16,53 |

39,38 |

35,45 |

30,61 |

44,65 |

|

Латвия |

10,01 |

6,17 |

8,05 |

18,55 |

17,80 |

|

Молдова |

85,01 |

98,09 |

125,23 |

123,66 |

143,59 |

|

Туркмения |

17,24 |

2,42 |

2,89 |

4,65 |

11,79 |

|

Узбекистан |

17,35 |

5,46 |

6,20 |

2,17 |

12,15 |

|

Украина |

3297,35 |

4165,61 |

4834,15 |

4748,34 |

5116,45 |

|

Все страны мира |

5016,82 |

6113,57 |

7067,06 |

7186,68 |

7880,66 |

Касаемо стоимостного объема экспорта кофе, этот показатель получается путем умножения веса «нетто» груза (тыс. т) на цену тонны груза (долл. / т), причем учитывается вес всех перевозимых через границу России грузов в течение всего года, а за единицы учета экспорта кофе принимаются все предприятия, занимающиеся ВЭД в России (таблица 5):

Таблица 5.

Экспорт кофе, РФ, 2010—2014 годы, млн. долл.; % [11]

|

Параметр |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Экспорт (млн. долл.) |

32,89 |

43,77 |

49,29 |

53,02 |

55,92 |

|

Динамика (% к предыдущему году) |

19,50 |

33,10 |

12,6 |

7,60 |

5,5 |

Таким образом, в России наметилась тенденция роста потребления в России кофе. По итогам 2014 года в тройку лидеров по объёму закупок российского кофе вошли Украина (64,92 %), Беларусь (21,47 %) и Абхазия (4,73 %). Рынок кофе является одним из стратегически важных рынков в экономике многих государств, в том числе и России. Сделки по поставкам и продаже кофе, заключаемые на международном рынке, занимают второе место после сделок по продаже нефти. Что позволяет сделать вывод о большой значимости кофе, как мирового продукта. По итогам исследования получены существенные результаты, а также представлен ряд выводов: 1. В последнее время в России наметилась тенденция роста потребления в России кофе в зернах или молотого. Подавляющая часть отечественного рынка кофе находится под влиянием Nestle Russia (28 %), Kraft Foods Russia (19 %) и Tchibo (8 %). Большое значение в российской кофеиндустрии ООО «Орими Трэйд», ЗАО «Московская кофейня на паяхъ», ООО «Монделис Русь». Благодаря присоединению России к Международному соглашению по кофе 2007 года, она получила возможность вносить в повестку дня мирового сообщества кофе вопросы, представляющие важное экономическое значение для российских предприятий. По итогам 2014 года в тройку лидеров по объёму закупок российского кофе вошли Украина (64,92 %), Беларусь (21,47 %) и Абхазия (4,73 %). 2. Объем рынка натурального кофе будет расти, достигая среднегодового темпа роста 9% в период с 2011 по 2016 годы, а по растворимому кофе будет равен всего 3%. В перспективе: повышение уровня качества кофе, увеличение инвестиций в кофейное производство, комфорт употребления, потребление вне дома, благодаря многочисленным возможностям (различного рода кофейни, принцип «кофе с собой» и т. п.).

Список литературы:

1.Анализ рынка кофе в России в 2009-2014 годы, прогноз на 2015—2018 годы. [Электронный ресурс] — Режим доступа. — URL: http://businesstat.ru (дата обращения: 21.01.2015).

2.Запекина Н.В., Журавлева Л.А. Национальные и региональные аспекты развития российской кофейной отрасли // Мир науки, культуры, образования. — 2014. — № 4(35). — 30—33 с.

3.Компания «Орими Трэйд». [Электронный ресурс] — Режим доступа. — URL: http://orimi.com (дата обращения: 23.01.2015).

4.Кудрин А.Л. Обзор российского рынка кофе // Экономика России: ХХI век. — 2014. — № 16. — 14—25 с.

5.Международные экономические отношения: учебник / под ред. В.Е. Рыбалкина. М.: Юнити-Дана, 2012. — 647 с.

6.О международных договорах Российской Федерации : федерал. закон Российской Федерации от 15 июля 1995 г. № 101-ФЗ (ред. 12.03.2014 г.).

7.Отчет Международной Организации кофе // International Coffee Organization. [Электронный ресурс] — Режим доступа. — URL: http://www.ico.org (дата обращения: 21.01.2015).

8.Рогожин П. Рынок кофе в России // Маркетинг и маркетинговые исследования. — 2014. — № 6. — 101—110 с.

9.Романова Т. Вкус кофе в чашке должен быть постоянен // Ведомости. — 2014. — № 207 (2477).

10. Ткаченко Е. «Черная карта» сливает. [Электронный ресурс] — Режим доступа. — URL: http://www.gazeta.ru/business/2012/10/29/4828693.shtml (дата обращения: 23.01.2015).

11.Федеральная таможенная служба российской Федерации. [Электронный ресурс] — Режим доступа. — URL: http://www.customs.ru (дата обращения: 21.01.2015).

отправлен участнику

Комментарии (7)

Оставить комментарий