Статья опубликована в рамках: XXIX Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 03 февраля 2015 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

ЦЕНТРАЛИЗАЦИЯ РЕГУЛИРОВАНИЯ НА РОССИЙСКОМ ФИНАНСОВОМ РЫНКЕ КАК ФАКТОР ДОЛГОСРОЧНОГО РОСТА

Солоницына Анастасия Сергеевна

студент 2 курса, факультет Международных Экономических Отношений, Финансовый Университет при Правительстве РФ, г. Москва

Е-mail : a_solonitsyna@mail.ru

Петухов Валерий Александрович

научный руководитель, канд. экон. наук, ассистент, Финансовый Университет при Правительстве РФ, г. Москва

Глобализация финансовых рынков обусловила необходимость переосмысления подхода к их регулированию на национальном уровне. В этих условиях российская экономика уже больше года апробирует внедрение института мегарегулятора, призванного на централизованной основе обеспечить устойчивость развития финансового сектора. Однако эта реформа — не первый этап в процессе повышения концентрации на финансовом рынке страны. Какое влияние оказывает подобная перестройка на климат рынка, и что приходится ожидать его участникам в кратко- и долгосрочной перспективе?

Стабильное замедление темпов экономического роста с 4,3 % в 2011 году до 0,7 % в 2014 году, докризисный уровень загрузки мощностей (64%), а также исторический минимум безработицы (5,19 %) являются признаками функционирования экономики на пределе своих потенциалов. По мнению главы Минэкономразвития России, Алексея Улюкаева, в сложившейся ситуации увеличение темпов роста возможно только благодаря возвращению активного потока инвестиций, рост которых за 2011—2013 г. замедлился порядка на 4 % по данным Росстата. Важным шагом на пути к улучшению инвестиционного климата становится совершенствование финансовой инфраструктуры, которую, при условии грамотной политики, можно поднять до уровня развитых стран.

В процессе реформирования финансового сектора, государством было принято решение идти по пути усиления централизации «сверху» для обеспечения большей мобильности финансовых ресурсов. Первым серьезным шагом в совершенствовании финансовой инфраструктуры стало слияние двух крупнейших биржевых групп РТС и ММВБ и формирование на их основе Московской биржи (2011 год). Продолжением этой политики стало создание Центрального Депозитария — единого центра хранения ценных бумаг, обеспечивающего новый уровень защиты прав их владельцев [3].

Текущие результаты деятельности наследницы ММВБ нельзя назвать однозначными: с одной стороны, ей удалось уменьшить степень энтропии фондового рынка, объединить торговлю ценными бумагами. Кроме того, сегодня она может считаться достойным конкурентом иностранных площадок. Но, с другой стороны, эпидемия технических сбоев является её актуальной проблемой и создает серьезные риски для участников торгов.

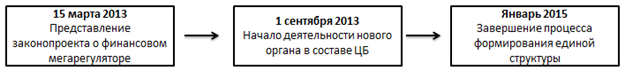

Рисунок 1. Хронология сбоев на объединенной бирже

Так, за 3 года уже было зарегистрировано 5 серьёзных сбоев, продолжительностью от 3 минут до 5 часов, что, безусловно, рождает скептицизм инвесторов к этой торговой площадке. Кроме того, низкая доходность дивидендов (~2,3 %) по сравнению с такими площадками, как, например, NYSE (~7,2 %) также отталкивает потенциальных инвесторов.

Старт Центрального Депозитария был удачным: открытие счетов иностранного номинального держателя привело к росту общего объема инвестиций и позволило превратить российский рынок облигаций в международный. Также началась работа по созданию Центра корпоративной информации, призванного унифицировать процесс сбора и обработки информации [2].

Однако главным результатом реформирования финансовой инфраструктуры на сегодняшний день является создание единого регулятора, наделенного беспрецедентными полномочиями. Актуальность создания института мегарегулятора была обоснована молодостью финансовой системы России, регулирование которой находится в зачаточном состоянии. Сама идея мегарегулятора не является новацией для мировой экономики. Мировой опыт свидетельствует о том, что концентрация финансового регулирования в лице единого органа является довольно распространенной практикой: в настоящий момент 55 стран имеют подобные модели в своих финансовых системах. Казалось бы, что Россия следует «модному тренду» перехода от фрагментарного регулирования к его унификации, однако на самом деле она опять выбрала особый путь. Лишь в одной из 25 стран с мощными финансовыми рынками Центробанк также выступает в качестве мегарегулятора — в Сингапуре. Однако там выбор подобной системы, в отличие от России, вполне закономерен: условия малого внутреннего рынка с преимущественно иностранными банками, а также фактор исламского банкинга, превращающий коммерческие банки в инвестиционные. Все остальные случаи выбора ЦБ на роль мегарегулятора — это страны с крайне малыми рынками, то есть здесь действует принцип: «чем меньше рынок, тем больше централизация». Для России данный принцип неактуален, а отсюда появляются сомнения относительно перспектив мегарегулятора в нашей стране.

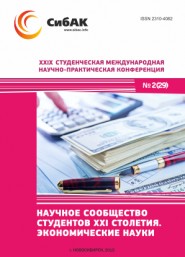

Рисунок 2. Этапы становления института мегарегулятора в России

Еще одним отличием российского пути является последовательность шагов реформы: если все страны мира сначала создают благоприятную почву для реформ, тщательно разрабатывают план, чтобы исключить возможные риски финансовых посредников, и только потом приступают к его последовательной реализации, то в нашей стране наоборот. Сначала мегарегулятор был назначен, и только затем соответствующие органы приступили к необходимым преобразованиям уже на практике, путем проб и ошибок [4, c. 22].

Предполагается осуществить необходимые преобразования за 3 года, тогда как мировая практика, в частности, опыт Великобритании, показывает, что необходимо минимум 10 лет для создания предпосылок мегарегулирования, и даже это еще не означает, что возлагаемые надежды будут оправданы.

Тем не менее, к настоящему моменту видны первые положительные результаты внедрения мегарегулятора. Так, Центробанк сразу стал активно общаться с профессиональными игроками рынка, оперативно и динамично отвечать на поступающие вопросы и пожелания. Он занял активную позицию в законотворческом процессе: Банком было предложено внести ряд изменений в законы о кредитных ставках, введено понятие профессиональной кредитной деятельности, наложен запрет на рекламу компаний, не входящих в госреестр. МФО также получили возможность создавать резервы на потери по займам, что позволит им показывать большую прибыльность и увеличивать привлекательность для инвестиций. Президентом в декабре 2013 г. были подписаны поправки в законодательство, предусматривающие возвращение льгот по налогам для владельцев ценных бумаг. Это означает, что в перспективе налогообложение между финансовыми инструментами выровняется, и инвесторы при выборе финансовых инструментов будут исходить не из налоговых ставок, а из оценок рисков и собственных возможностей. Наконец, при участии ЦБ был принят закон о потребительском кредите, который обязал МФО передавать данные о своих заемщиках в бюро кредитных историй, благодаря чему компании способны формировать более стабильный кредитный портфель [5, с. 113—121].

Постепенно расширяется перечень финансовых организаций, попадающих под регулирование ЦБ РФ: под его контроль были отданы платежные агенты и ломбарды, в целях противодействия теневому банкингу. Центробанк в ускоренном темпе продолжает менять свою внутреннюю структуру, чтобы адаптироваться к реализации возложенным на него функциям: была ликвидирована Служба Банка России по финансовым рынкам и началась разработка 9-ти структурных подразделений, отвечающих за развитие и функционирование финансовых рынков.

Впрочем, формирование мегарегулятора на базе Банка России далеко от завершения. Эксперты высказывают разные точки зрения относительно будущего этого института и эффективности его влияния на развитие финансового рынка. Но в целом, на взгляд профессионального сообщества, само решение о внедрение мегарегулятора не было верным — у Центробанка нет побудительных мотивов к стимулированию развития, а не регулированию рынка, в чем он, безусловно, нуждается в большей степени [4, c. 21—22] Риски процесса внедрения мегарегулятора спустя год не потеряли своей актуальности. Во-первых, Существует реальная проблема роста бюрократизации и снижения гибкости регулирования небанковских финансовых посредников: в Банке России насчитывается около 82 тыс. сотрудников, что уже составляет 1/5 сотрудников центральных банков всех стран мира, а намечающиеся мероприятия призваны только увеличивать количество работников. Это вполне может приводить к медленному и неоперативному реагированию на возможные кризисы и проблемы финансовой системы. Во-вторых, негативным эффектом станет унификация регулирования и надзора за банками и участники рынка ценных бумаг, что приведет к их чрезмерному регулятивному обременению. Кроме того, ЦБ сейчас во многих случаях становится главнее правительства, а с учетом того, что регуляторная политика Банка России усиливает монополизм, возможна ситуация, когда все финансовые потоки в Россию будут проходить исключительно через зависимые от ЦБ структуры. По мнению директора инвестиционной компании «Трейд-портал», Н. Солабуто, Центробанк будет только проводить проверки, а не заниматься развитием финансового рынка, а законы будут предлагаться, только когда возникнут проблемы, т. е. постфактум. С этим мнением можно согласиться: необходим тщательный анализ происходящего процесса концентрации регулирования финансовых рынков для внесения соответствующих корректировок в процесс внедрения мегарегулятора [1]. При слаженной работе по модернизации ЦБ РФ, в дальнейшем от нового института можно ожидать положительный сценарий развития финансового рынка. Одной из перспектив является создание единого механизма стабилизации всех сегментов рынка, что должно обеспечить защиту от системных рисков благодаря информированности мегарегулятора о деятельности финансовых организаций. Центробанк будет наделен полным объемом необходимых инструментов для осуществления оперативного мониторинга состояния рынка и принятия необходимых решений в случае возникновения проблем. Кроме того, мегарегулятор позволит сэкономить на масштабах регулирования, оптимизировать и минимизировать государственные затраты за счет исключения дублирования административных функций. Эффективно выстроенный мегарегулятор позволит простимулировать поток отечественных и иностранных инвестиций и, как следствие, активизировать экономический рост, а в долгосрочной перспективе мегарегулятор мог бы сыграть ключевую роль при формировании в Москве международного финансового центра. При результативности нового института, доверие к Банку населения будет распространяться и на подконтрольную ему финансовую организацию.

Исходя из всего вышесказанного, можно сделать вывод о том, что создание финансового мегарегулятора в нашей стране — вопрос, уже решаемый в практической плоскости, и дискуссии о целесообразности этого процесса неуместны. Однако истина о том, что для российской экономики централизация системы регулирования и избавление от самостоятельно безответственных элементов является эффективной моделью, подтверждалась на протяжении веков. Это противоречит практике других стран, где наибольший результат приносит дробление и наделение самостоятельностью организаций, а не концентрация усилий по регулированию и надзору. Именно поэтому, резонно предполагать, что и в случае финансового рынка выбор России «особого пути» принесет свои плоды. Процесс внедрения мегарегулятора должен быть гибким, и легко поддаваться корректировкам. Центробанк должен сохранять свою независимость для объективного решения возлагаемых на него задач по правоустановлению и правоприменению в области финансовых рынков, а в перспективе требуется предусмотреть сочетание мегарегулятора и саморегулируеых организаций участников рынка (СРО) с постепенным повышением роли последних.

Список литературы:

1.Авакян Н. О финансовом мегарегуляторе в России // Сайт Expert.online [Электронный ресурс] — Режим доступа. — URL: http://expert.ru/2013/09/5/o-finansovom-megaregulyatore-v-rossii/

2.Голубицкий С. Объединение РТС и ММВБ: Хорошо или плохо? // Сайт ibusiness [Электронный ресурс] — Режим доступа. — URL: http://ibusiness.ru/blogs/15574

3.Кувшинова О. Экономика: нет поводов для роста // Сайт Ведомости. Финансы [Электронный ресурс] — Режим доступа. — URL: http://www.vedomosti.ru/finance/news/21942151/rost-ushel-v-pessimizm

4.Петров К. Что ожидать фондовому рынку России от мегарегулятора //Журнал «Рынок ценных бумаг». 2013. № 7(434).

5.Счастная Т. К вопросу о создании мегарегулятора финансового рынка России // Вестник Томского государственного университета. — 2013. — № 1(21). — С. 113—121.

дипломов

Оставить комментарий