Статья опубликована в рамках: IA Международной научно-практической конференции «Практические аспекты современного менеджмента» (Россия, г. Новосибирск, 01 февраля 2010 г.)

Наука: Экономика

Секция: Менеджмент

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

Статья опубликована в рамках:

Выходные данные сборника:

«Современный менеджмент: проблемы и решения» (1 февраля 2010г.)

ЛИНЕЙНАЯ МАТЕМАТИЧЕСКАЯ МОДЕЛЬ ФОРМИРОВАНИЯ ПАКЕТА РЕАЛЬНЫХ ИНВЕСТИЦИЙ

Гордуновский В.М.

Канд. техн. наук, доцент МГИМО (Университет) МИД России

г. Москва

Самохвалов С.Ю.

Канд. техн. наук, доцент МГИМО (Университет) МИД России

г. Москва

E-mail: gordunovski@rambler.ru

Одной из главных составляющих процесса анализа инвестиционных проектов является анализ их коммерческой эффективности. На основе построения математической модели пакета предполагаемых инвестиций и применении критериев эффективности, использующих дисконтированные денежные потоки, рассматривается метод оптимизации пакета реальных инвестиций [1]. Исходными данными математической модели являются: денежный поток  , где i – номер инвестиционного проекта (изменяется от 1 до m), t – интервал времени (изменяется от 0 до Т), r – ставка процента. Для построения математической модели обозначим неизвестные. За

, где i – номер инвестиционного проекта (изменяется от 1 до m), t – интервал времени (изменяется от 0 до Т), r – ставка процента. Для построения математической модели обозначим неизвестные. За  примем долю финансового участия компании-инвестора в финансировании i-го проекта (

примем долю финансового участия компании-инвестора в финансировании i-го проекта ( ). Среди критериев эффективности пакета реальных инвестиций доминирующую роль играют следующие:

). Среди критериев эффективности пакета реальных инвестиций доминирующую роль играют следующие:

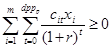

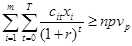

1) Сумма дисконтированных чистых поступлений NPV:

, где

, где  - предельная сумма дисконтированных чистых поступлений;

- предельная сумма дисконтированных чистых поступлений;

2) Внутренняя норма доходности IRR:

, где cc – средневзвешенная стоимость капитала;

, где cc – средневзвешенная стоимость капитала;

3) Индекс рентабельности PI:

, где

, где  - предельное значение индекса рентабельности;

- предельное значение индекса рентабельности;

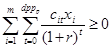

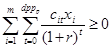

4) Дисконтный срок окупаемости DPP:

, где

, где  - предельное значение срока окупаемости.

- предельное значение срока окупаемости.

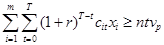

5) Сумма наращенных чистых поступлений NTV:

, где

, где  - предельная сумма наращенных чистых поступлений;

- предельная сумма наращенных чистых поступлений;

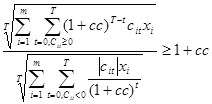

6) Модифицированная внутренняя норма доходности MIRR (применяется в тех случаях, когда в пакете из m рассматриваемых инвестиций, присутствуют проекты с неординарными денежными потоками):

(cc – средневзвешенная стоимость капитала).

(cc – средневзвешенная стоимость капитала).

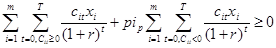

Для построения оптимизационной задачи возьмём один из критериев в качестве целевой функции, а остальные в виде ограничений. Так, если NPV – целевая функция, то с учётом ограничений по сумме инвестиций по периодам t (обозначим  - предельные суммы инвестиций по периодам t) получим следующую линейную модель формирования оптимального пакета инвестиций.

- предельные суммы инвестиций по периодам t) получим следующую линейную модель формирования оптимального пакета инвестиций.

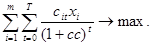

Целевая функция:

.

.

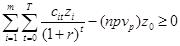

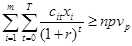

Ограничение по внутренней норме доходности:

.

.

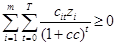

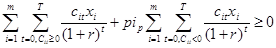

Ограничение по индексу рентабельности:

.

.

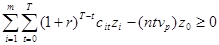

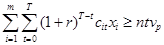

Ограничение по дисконтному сроку окупаемости:

.

.

Ограничение по сумме наращенных чистых поступлений:

.

.

Ограничение по модифицированной внутренней норме доходности

.

.

Ограничения максимальных сумм инвестиций по периодам:

.

.

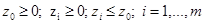

Долевые условия:

.

.

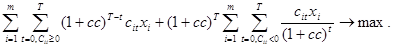

Если в качестве целевой функции выбран индекс рентабельности (нелинейная функция), то задача приводится к линейной путём введения новых переменных:

;

;

После подстановки переменных  вместо

вместо  получаем линейную задачу оптимизации пакета реальных инвестиций по критерию максимума индекса рентабельности.

получаем линейную задачу оптимизации пакета реальных инвестиций по критерию максимума индекса рентабельности.

Целевая функция:

.

.

Ограничение по сумме дисконтированных чистых поступлений:

.

.

Ограничение по внутренней норме доходности:

.

.

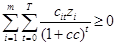

Ограничение по дисконтному сроку окупаемости:

.

.

Ограничение по сумме наращенных чистых поступлений:

.

.

Ограничение по модифицированной внутренней норме доходности

.

.

Ограничения максимальных сумм инвестиций по периодам:

.

.

Зависимость, связывающая переменные  между собой:

между собой:

.

.

Долевые условия:

.

.

После определения оптимальных значений  и

и  доли участия в инвестиционных проектах

доли участия в инвестиционных проектах  вычисляются по формулам

вычисляются по формулам  , i=1,…,m.

, i=1,…,m.

Линейная модель с внутренней нормой доходности в качестве целевой функции имеет вид:

Целевая функция:

Ограничение по сумме дисконтированных чистых поступлений:

.

.

Ограничение по индексу рентабельности:

.

.

Ограничение по дисконтному сроку окупаемости:

.

.

Ограничение по сумме наращенных чистых поступлений:

.

.

Ограничение по модифицированной внутренней норме доходности

.

.

Ограничения максимальных сумм инвестиций по периодам:

.

.

Долевые условия:

.

.

При оптимизации по критерию суммы наращенных чистых поступлений математическая модель имеет следующий вид:

Целевая функция:

Ограничение по сумме дисконтированных чистых поступлений:

.

.

Ограничение по внутренней норме доходности:

.

.

Ограничение по индексу рентабельности:

.

.

Ограничение по дисконтному сроку окупаемости:

.

.

Ограничение по модифицированной внутренней норме доходности

.

.

Ограничения максимальных сумм инвестиций по периодам:

.

.

Долевые условия:

.

.

Если в качестве целевой функции взять модифицированную внутреннюю норму доходности, то получим следующую задачу:

Целевая функция:

Ограничение по сумме дисконтированных чистых поступлений:

.

.

Ограничение по внутренней норме доходности:

.

.

Ограничение по индексу рентабельности:

.

.

Ограничение по дисконтному сроку окупаемости:

.

.

Ограничение по сумме наращенных чистых поступлений:

.

.

Ограничения максимальных сумм инвестиций по периодам:

.

.

Долевые условия:

.

.

Задачи оптимизации пакета инвестиций решаются с помощью табличного процессора “Excel”, либо с помощью специальной компьютерной программы ”Оптимум”, разработанной в МГИМО.

Повышению обоснованности принимаемых инвестиционных решений способствуют следующие результаты данной работы. Обобщённая математическая постановка позволяет применить одновременно большое количество критериев эффективности для формирования оптимального пакета инвестиций из множества проектов с заданными денежными потоками. Линейная постановка позволяет для получения оптимального решения ограничиться широко распространёнными алгоритмами линейного программирования.

Список литературы:

1. Российская экономика: пути повышения конкурентоспособности: коллективная монография/Моск. гос. инст-т междунар. отнош. (Университет) МИД России; отв. ред.: А.В.Холопов. -М. : Издательский дом Журналист, 2009. -690 с.

дипломов

Оставить комментарий