Статья опубликована в рамках: XIX Международной научно-практической конференции «Экономика и современный менеджмент: теория и практика» (Россия, г. Новосибирск, 20 ноября 2012 г.)

Наука: Экономика

Секция: Банковское и страховое дело

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

АНАЛИЗ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА В РОССИИ

Пужаева Яна Борисовна

ассистент финансового факультета кафедры «Банки и банковское дело» ННГУ им. Н.И. Лобачевского, г. Нижний Новгород

Е-mail: YanaPuzhaeva18051989@yandex.ru

В зависимости от масштабов деятельности все предприятия можно разделить на сегмент крупного бизнеса и сегмент малого и среднего бизнеса. Данная классификация необходима, поскольку подходы к обслуживанию этих клиентских групп различны из-за размера их деятельности.

К сожалению, на сегодняшний день критерии разграничения бизнеса слишком усреднены. Но мы можем руководствоваться определением, используемым ОАО «Сбербанк России». В его Стратегии содержится наиболее четкое разделение корпоративных клиентов по значениям годового оборота. Так к сегменту крупного и крупнейшего бизнеса он относит предприятия с годовым оборотом свыше 2,5 млрд. рублей, к сегменту среднего бизнеса ― с оборотом от 150 млн. до 2,5 млрд. рублей, а для малого бизнеса и микропредприятий ― менее 150 млн. рублей [8].

В дальнейшем будем придерживаться такой же классификации.

По итогам 2009 года, суммарный оборот МСБ превысил 19,2 трлн. рублей. Объем выданных кредитов малым и средним предприятиям показал положительную динамику и поднялся до уровня в 2,62 трлн. рублей [3]. По данным Федеральной службы государственной статистики доля произведенной добавленной стоимости предприятиями МСБ (доля в ВВП) составила в 2009 году ― 22,5 %. Число зарегистрированных предприятий МСБ составило 1617,6 тыс., а средняя сумма кредита предприятиям МСБ равнялась 2,9 млн. рублей [9].

В 2010 году суммарный оборот увеличился по отношению к 2009 году на 18,2 % и составил 25,26 трлн. рублей. Портфель кредитов МСБ вырос на 22 % до 3,2 трлн. рублей, По темпам прироста кредитование МСБ вновь оставило позади корпоративное кредитование и розницу (рост портфелей на 10 % и 14 % соответственно) [1]. В 2010 году было зарегистрировано 1 669,439 тыс. предприятий МСБ, которые составили 23 % в общем объеме ВВП. Средняя сумма кредита составляла 3,2 млн. рублей [9].

Спрос на кредиты МСБ увеличивается вслед за снижением ставок по кредитам и ростом оптимизма предпринимателей. По оценке «Эксперта РА», ставка по кредитам МСБ в 2010 году снизилась с 16,7 % до 14,2 % на фоне роста инфляции к концу прошлого года до 8,8 % [5].

По итогам 2011 года портфели кредитов, выданных банками малому МСБ, не только набрали вес, но и улучшили свое качество. Эксперты прогнозируют дальнейшую положительную динамику этого рынка, но считают, что темпы прироста несколько снизятся.

В 2011 году было активное наращивание портфелей кредитов малому и среднему бизнесу (МСБ), хотя, по экспертным оценкам, в сравнении с другими сегментами кредитного рынка оно происходило менее динамично. В общем объеме задолженности в банковской системе доля задолженности малых и средних компаний по кредитам за год уменьшилась с 22 % до 20 % и составила 2,9 трлн. рублей, уступив часть рынка кредитованию крупного бизнеса и физических лиц.

Федеральной службой государственной статистики [9] в 2011 году проводилось сплошное статистическое наблюдение за деятельностью субъектов малого и среднего бизнеса, по результатам которого ежегодные обороты малого и среднего бизнеса в России составили 30,8 трлн. рублей, а число предприятий МСБ составило 1654,7 млн. рублей. Доля выпуска продукции МСБ составила 27 % ВВП.

В 2012 году рынок кредитования сектора МСБ демонстрирует умеренную положительную динамику ― задолженность прибавила по итогам мая 1,21 %, и ее объем превысил отметку в 4,1 трлн. рублей.

Объем выданных за май кредитов снизился, по сравнению со значением предыдущего месяца на 2,1 % и по итогам 5 месяцев 2012 составил 2,6 трлн. рублей, что на 18,6 % больше, чем за аналогичный период 2011 года. При этом ожидается, что доля продукции МСБ в общем объеме ВВП на конец года составит 27 %.

Рост доли МСБ в объеме ВВП свидетельствует об увеличении рынка малых и средних предприятий, а следовательно, и о рынке кредитования. За последние три года доля произведенной добавочной стоимости предприятий МСБ увеличивалась в среднем на 2,25 %, исходя их этих данных, мы можем предположить, что к концу 2012 года она составит 29,25 %, а в 2013 году 31,5 %.

Но, несмотря на такие обнадеживающие показатели, доля просроченной задолженности с начала года уже достигла отметки в 9,5 % [2].

Средняя сумма кредита приобретаемого МСБ, на сегодняшний день по России составляет 3,9 млн. рублей.

По наблюдениям портала «Финансист» ставки по кредитам для МСБ в прошлом году и начале года текущего менялись незначительно, без резких перепадов. В июле текущего года ставки, в сравнении с июлем 2011 года, ниже в среднем на 1―2 %. Однако банкиры считают, что предел снижения достигнут и теперь ставки начнут увеличиваться [10].

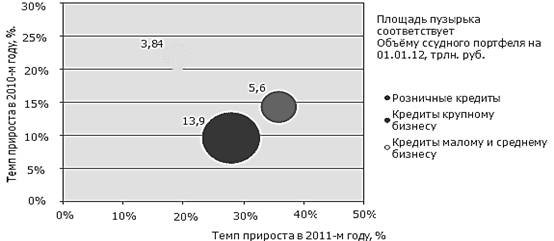

Кредитование МСБ заметно отстало от результатов других сегментов ― крупного и розничного бизнеса (см. рисунок 1). Основные причины относительно слабых результатов ― смещение приоритетов крупных банков в сегмент корпоративного кредитования и «уход в тень» части заемщиков из-за роста социальных страховых взносов.

Рисунок 1. В 2011 году кредитование МСБ отстало по темпам прироста портфеля от других сегментов банковского бизнеса

Согласно статистическим данным РБК. Рейтинг [6] совокупный объем выданных кредитов МСБ в 2011 году 78 участников рейтинга составил чуть более 2,25 трлн. рублей, тогда как по итогам 2010 года те же самые банки прокредитовали российский развивающийся бизнес на общую сумму в 1,46 трлн. рублей ― таким образом, прирост за год составил около 54 %, в позапрошлом году темп прироста был ненамного ниже ― в пределах 40 %―45 %.

ОАО «Сбербанк России» по-прежнему остается лидером на рынке кредитования малого и среднего бизнеса. В 2011 году он выдал кредитов МСБ на общую сумму 712,8 млрд. рублей. По сравнению с 2010 годом этот показатель увеличился на 38 %. Однако, доля ОАО «Сбербанк России» в общем объеме выданных кредитов снижается. Причина в значительной активизации других участников рынка, которые существенно нарастили объемы выдачи, как за счет собственных средств, так и за счет целевых ресурсов «Российского банка развития» (табл.1).

Таблица 1.

Банки по объему выданных кредитов МСБ в России за 2011 год

|

№ |

Банк |

Объем выданных кредитов МиСБ в 2011 году (млн. руб.) |

Объем выданных кредитов МиСБ в 2010 году (млн. руб.) |

Изменение ( %) |

|

1 |

Сбербанк |

712 802,95 |

515 907,89 |

38,16 |

|

2 |

Промсвязьбанк |

367 846,68 |

77 249,03 |

376,18 |

|

3 |

Уралсиб |

272 011,31 |

229 205,01 |

18,68 |

|

4 |

Возрождение |

160 449,72 |

94 327,73 |

70,10 |

|

5 |

Центр-Инвест |

62 602,57 |

47 358,07 |

32,19 |

|

6 |

Инвестторгбанк |

55 999,73 |

42 907,41 |

30,51 |

|

7 |

ВТБ 24 |

49 674,01 |

29 605,31 |

67.79 |

|

8 |

АК Барс |

38 967,65 |

18 240,88 |

113,63 |

|

9 |

Национальный Торговый Банк |

35 398,23 |

22 515,08 |

57,22 |

|

10 |

Локо-Банк |

35 200,75 |

33 128,05 |

6,26 |

По данным таблицы 1 к концу 2010 года уровень в 100 млрд. рублей преодолевали только два банка ― ОАО «Сбербанк России» и ОАО «Уралсиб», но в 2011 году таких кредитных организаций оказалось уже четыре.

Из десятки лидеров наиболее заметно выросли объемы у ОАО «Промсвязьбанк» и у Банка «Возрождение» (ОАО). Так ОАО «Промсвязьбанк», выдал кредитов МСБ в 2011 году чуть более чем на 367,8 млрд. рублей, что на 376,18 % или на 290,6 млрд. рублей больше, чем в 2010 году и занял второе место. ОАО «Уралсиб», у которого темп прироста выдаваемых кредитов МСБ составил 18,68 % (42,8 млрд. рублей), занял третье место рейтинга.

Объем выданных кредитов Банка «Возрождение» (ОАО) в 2011 году ― 160,5 млрд. рублей, что соответствует четвертому месту. За минувший год данный банк показал весьма неплохой прирост выдаваемых кредитов, который составил более 66 млрд. рублей, или +70 % к 2010 году.

Небольшие и средние банки лучше работают в этом секторе: активнее наращивают объемы кредитования, при этом сохраняя высокое качество портфеля ― доля просроченной задолженности по кредитам у этих банков снизилась с января 2011 года на 1 п.п. до 4,3 %, при этом сам портфель вырос на 44 % [2].

Во многом такие показатели объясняются тем, что небольшие банки имеют возможность применять индивидуальный подход: более тщательно анализировать риски при кредитовании сектора МСБ и устанавливать прочные связи с хорошими заемщиками.

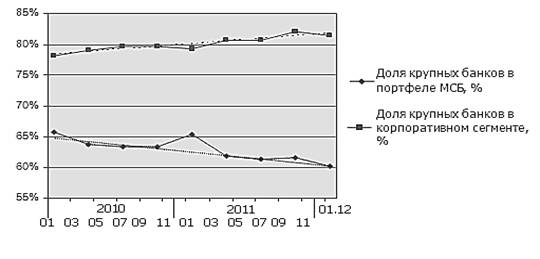

По итогам 2011 года темп прироста портфелей кредитов МСБ в ТОП-30 банков составил только 9,5 %, в то время как остальные кредитные организации показали прирост в 37 %. В результате доля ТОП-30 за прошлый год снизилась на 5 п.п. до 60 % (см. рисунок 2) [6].

Рисунок 2. Темп прироста портфелей кредитов МСБ в ТОП-30 банков 2010―2011 гг.

По данным опроса кредитных организаций, проводимого «Эксперт РА» [5], сильное давление на рынок кредитования МСБ оказало снижение прозрачности заемщиков из-за повышения социальных страховых взносов (таблица 2).

Таблица 2.

Результаты опроса банковских учреждений по оценке факторов влияющих на снижение темпов кредитования МСБ

|

Фактор |

Место по значимости (опрос в феврале 2011 г.) |

Место по значимости (опрос в феврале 2012 г.) |

|

Непрозрачность заемщика МСБ |

1 |

1 |

|

Отсутствие залогового обеспечения у МСБ |

2 |

2 |

|

Плохое качество залогового обеспечения МСБ |

3 |

3 |

|

Необходимость создавать повышенные резервы по ссудам, выданным заемщикам МСБ, из-за неполноты отчетности и/или искажения финансового результата субъекта МСБ |

4 |

4 |

|

Неразвитость законодательства |

5 |

7 |

|

Отсутствие у МСБ понимания сути банковских продуктов |

6 |

6 |

|

Высокие процентные ставки по кредитам МСБ |

7 |

5 |

|

Нехватка квалифицированных кадров |

8 |

8 |

|

Недостаток опыта кредитования МСБ |

9 |

9 |

|

Недостаточное развитие филиальных сетей банков |

10 |

10 |

Источник: оценка «Эксперта РА» по данным банков ― участников исследования.

По результатам таблицы 2 на первом месте, как и в 2010 году осталась непрозрачность заемщиков, из-за этого при оценке МСБ невозможно полноценное использование скоринговых моделей.

Непрозрачность и ранее занимала верхние места в этом списке, но в 2011 году ситуация усугубилась из-за недостаточно продуманной фискальной политики. Как признало Министерство Финансов, рост социальных страховых взносов не привел к адекватному увеличению поступлений. За 2011 год взносов было собрано только на 1 % больше, чем в 2010 году. Основная причина ― рост доли «серых» схем ухода от налогообложения, которые приводят к снижению транспарентности МСБ [4].

Надо отметить, что многие банки осторожно относятся к кредитованию МСБ, считая его рисковым. Одной из основных причин подобного мнения является нежелание заемщиков предоставлять информацию о своем бизнесе.

Выходом из подобной ситуации может послужить ― повышение доверия между банками и заемщиками.

Ключевым драйвером роста рынка в ближайшие два года станут новые продукты банков, основанные на адаптации розничных технологий к сегменту МСБ, и консультирование заемщиков. Это дает крупным банкам все шансы вернуть ранее утраченные позиции. Именно лидеры рынка сегодня активно развивают направление небольших ссуд малому бизнесу (до 3 млн. руб.) на основе скоринговых систем. Примером может служить программа уже предлагаемая Сбербанком ― «кредитная фабрика». Отличительной чертой подобной системы кредитования является ― небольшой объем займа, поточное принятие решений о кредитовании (иногда за счет скоринговых моделей), принципиальное обособление фронт-офиса и бэк-офиса, практика беззалоговых кредитов. Внедрение подобных технологий позволит выдавать кредиты предпринимателям за 3 дня.

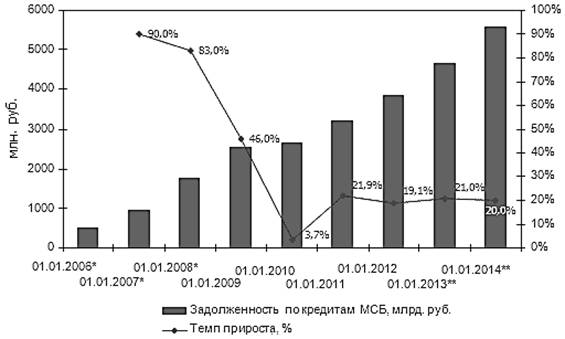

Банки начали расширять возможности дополнительного обслуживания клиентов малого и среднего бизнеса, об этом говорит и динамика числа офисов и сотрудников, ориентированных на работу с МСБ. За 2011 год число структурных подразделений, где возможна выдача кредитов по специальным программам кредитования МСБ, в целом по рынку выросло на 14 %, основную долю прироста дали банки ТОП-30. Численность персонала, занятого кредитованием МСБ, выросла за тот же период времени на 21 % [6]. Несмотря на стремление банков расширить продуктовую линейку и ускорить процедуру предоставления кредита, рост рынка МСБ не будет носить взрывного характера: у банков нет ни большого запаса капитала, ни избыточной ликвидности. По оценкам экспертов, темп прироста кредитного портфеля МСБ в 2012 году будет выше, чем в предыдущем, но не более 22 %, а в 2013 может составить 19,1 % (см. рисунок 3) [5].

Рисунок 3. Темп прироста портфелей МСБ в 2012―2014 гг.

Исходя из проведенного исследования МСБ, можно сделать вывод, что число предприятий с каждым годом будет расти. Об этом свидетельствует увеличение доли малых и средних предприятий в объеме ВВП. Следовательно, совокупный объем выданных кредитов МСБ и дальше будет повышаться, как за счет прироста новых предприятий, так и благодаря увеличению с каждым годом сумм выдаваемых кредитов.

Сегодня банки активно борются за сектор МСБ. Они разрабатывают новые программы кредитования, снижают уровень предъявляемых требований к заемщикам, ускоряют процесс принятия решений о выдаче кредита, а крупные банки стали практиковать беззалоговое кредитование. Поэтому вполне вероятно, что уже в следующем году кредитование малых и средних предприятий сократит разрыв с другими сегментами бизнеса.

Список литературы:

1.Ассоциация региональных банков России. Портфель кредитования МСБ в 2010 году вырос на 22 %. [Электронный ресурс] ― Режим доступа. ― URL: http://www.asros.ru/ru/about/news/detail/?id=1666

2.В 2012 году прирост рынка кредитования МСБ составит 15―25 %. Кредиты.ру. [Электронный ресурс] ― Режим доступа. ― URL: http://www.credits.ru/articles/11495/

3.Крупнейшие банки на рынке кредитования малого и среднего бизнеса в 2011 году. РБК. Рейтинг. [Электронный ресурс] ― Режим доступа. ― URL: http://rating.rbc.ru/article.shtml?2012/04/24/33631289

4.Крупнейшие банки на рынке кредитования малого и среднего бизнеса в 2009 году. Рейтинг банков. [Электронный ресурс] ― Режим доступа. ― URL: http://www.banks-rating.ru/press/?id=2410

5.Рейтинговое агентство «Эксперт РА». [Электронный ресурс] ― Режим доступа. ― URL: www.raexpert.ru

6.Рейтинговое агентство РБК. Рейтинг. [Электронный ресурс] ― Режим доступа. ― URL: http://rating.rbc.ru

8.Стратегия развития Сбербанка России на период до 2014 года. [Электронный ресурс] ― Режим доступа. ― URL: www.sbrf.ru

9.Федеральная служба государственной статистики. Росстат. [Электронный ресурс] ― Режим доступа. ― URL: http://www.gks.ru

10.Финансовый портал Красноярска «Финансист». [Электронный ресурс] ― Режим доступа. ― URL: http://finansist-kras.ru

дипломов

Комментарии (1)

Оставить комментарий