Статья опубликована в рамках: XXVII Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 18 декабря 2014 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ В ФУНКЦИОНИРОВАНИИ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ НА СОВРЕМЕННОМ ЭТАПЕ

Нурлыбекова Алима Тлековна

Сейдалиева Айя Казбеккызы

студенты 2 курса, Школа Финансы и Учет, КазЭУ им. Т. Рыскулова, Республика Казахстан, г. Алматы

E -mail: aichena_95@mail.ru

Альмагамбетова Гульжан Атласовна

научный руководитель, доцент кафедры «Финансы и кредит» КазЭУ им. Т. Рыскулова, Республика Казахстан, г. Алматы

Целое состоит из частей, каждая составляющая оказывает влияние на общую картину. Цепная реакция мира на глобальную рецессию 2009 года один из ярких примеров. Одним из серьезнейших последствий для Казахстана стал кризис в банковском секторе, который сохранил свое воздействие до сегодняшнего дня. Естественным действием со стороны государства был и является поиск решений данной проблемы.

Основной проблемой банков второго уровня (БВУ) является высокий уровень NPL (англ. Non-performing loan), т. е. просроченных кредитов сроком свыше 90 дней (Таблица 1). В 2012 году Всемирным банком было признано первое место в мире за Республикой Казахстан по неработающим кредитам на уровне 31 %. Иностранные инвесторы потеряли около 15 млрд. долларов США, из них потери от БТА банка 10 млрд., Альянс банка 3 млрд. и банка Астана — Финанс 1 млрд. На 1 сентября 2014 года данный показатель зафиксирован на уровне 30 % на сумму 4359,3 млдр. тг. Из них 72,5 % составляют займы юридических лиц, 15,2 % займы физических лиц, займы субъектов малого и среднего бизнеса 12,2 %, межбанковские займы 0,2 % (по данным Финансового Надзора Национального Банка Республики Казахстан). Для снижения NPL были введены с 2013 года ограничения до 20 %. В 2012 году был создан Фонд проблемных кредитов, целью которого, является помощь в снижении неработающих кредитов до данных значений. Единственным акционером ФПК является Национальный Банк Казахстана (НБ Казахстана). Фонд имеет право выкупать кредиты банков второго уровня, выданные юридическим лицам свыше 60 млн. тенге, т. е. проблемные кредиты физических лиц, ипотечные, связанные с незавершенным строительством и другие не попадают в полномочия ФПК. Однако, именно кредиты, не подходящие к требованиям Фонда, собственно и составляют основную долю проблемных займов.

Таблица 1.

Лидеры по просроченным кредитам свыше 90 дней на 1 сентября 2014 года (по данным НБ Республики Казасхтан)

|

№ |

Наименование банка |

Кредиты с просрочкой платежей выше 90 дней |

|

|

сумма тыс. тг |

доля в кредитах |

||

|

1 |

АО "БТА Банк" |

2 336 046 038 |

89,78% |

|

2 |

АО "Альянс Банк" |

138 018 563 |

40,12% |

|

3 |

АО "ТЕМIРБАНК" |

113 960 479 |

37,29% |

|

4 |

АО "АТФБанк" |

262 970 712 |

36,49% |

|

5 |

АО "КАЗКОММЕРЦБАНК" |

768 620 859 |

29,68% |

|

6 |

АО "Нурбанк" |

46 204 947 |

23,08% |

В данной ситуации у банков второго уровня есть 3 выхода для улучшения качества своих кредитных портфелей:

1. прощение суммы безнадежной задолженности по кредитам;

2. создание собственной дочерней организации по управлению стрессовыми активами;

3. продажа кредитов в Фонд проблемных кредитов (ФПК).

Таким вариантом как продажа кредитов в ФПК банки неохотно пользуются из-за ряда причин: одной из них является не совпадение оценочной стоимости активов банками и ФПК; банковская тайна еще один камень преткновения, т. к. нужно согласие заемщиков для получения информации Фондом. В связи с этим рассматривается вариант внесения изменения в законодательства о передачи сведений без согласия заемщиков. Наиболее популярным способом снижения NPL является создание собственной дочерней организации по управлению стрессовыми активами (ОУСА). Данный способ помогает избежать единовременного признания убытков. Также продаже активов в ФПК БВУ предпочитают передачу их коллекторским компаниям или оставить под своим руководством.

Тем не менее, план на 2014—2016 годы включает необходимость снизить NPL до 15 % в 2015 году, до 10 % к началу 2016, при превышении доли неработающих кредитов максимума банк будет лишен лицензии. Будет выделено из Национального Фонда Республики Казахстан 250 млрд. тг для помощи банкам второго уровня. Половина суммы будет использована на рефинансирование старых займов, а другая половина на новые проекты. Помощь будет выделяться наиболее крупным банкам, по данным Национального Банка фокус будет направлен на Казкоммерцбанк и БТА (в особенности после их слияния), Альянс и АТФ банки. Казкоммерцбанк приобрел у Фонда национального благосостояния «Самрук-Қазына» 46,5 % акций БТА. Также ФНБ передал оставшуюся долю в 4,26 % по Договору доверительного управления, таким образом, Казком имеет более 50 % голосов и операционный контроль над БТА. Планируется выделить средства Казкоммерцбанку и БТА банку под залог их акций сроком на 10 лет. Общая доля неработающих кредитов данных банков составляет 62 % на сумму 4 трлн. тенге. После слияния данных двух банков их доля на рынке будет составлять 22 %.

Для благоприятного климата по списанию неработающих кредитов разработан проект по смягчению налогооблажения.

Уже в 2014 году была утверждена Концепция развития финансового сектора Республики Казахстан до 2030 года. В ней выявлены и обозначены следующие проблемы банковского сектора:

· высокий уровень NPL;

·преобладание краткосрочного фондирования(2/3) и его тенденция в инвалютном выражении;

·преобладание краткосрочного высокодоходного и высокорисковонного потребительского кредитования (объем потребительских кредитов увеличился в 2 раза, сокращения их роста предполагается установить лимит на прирост необеспеченных потребительских займов, ужесточить требования по формированию капитала для потребительского кредитования); невовлеченность средств в малый и средний бизнес; ограниченность доступа на внешний рынок фондирования.

Одними из приоритетов являются:

· консолидация банковского сектора, увеличение капитализации и рост его финансовых возможностей;

· обусловленность государственной финансовой поддержки и интенсивности надзорного процесса масштабом рисков;

· повышение устойчивости базы фондирования и эффективности управления системной ликвидностью за счет диверсификации фондирования по валютам, срокам, источникам (розничное, оптовое, капитал), постоянного участия Национального Банка Республики Казахстан на денежном рынке, стимулирования развития межбанковского рынка;

· риск-ориентированность в регулировании и надзоре за субъектами финансового рынка.

В данной концепции обозначена необходимость создания рынка неработающих активов для формирования справедливой стоимости на данные активы, создание эффективного и оптимального механизма систем раннего реагирования, оздоровления и ликвидации банков (упрощение списания безнадежной задолженности ликвидирующимся банком, урегулирование банков лишенных лицензий АО «Казахстанским фондом гарантирования депозитов», гарантийное возмещение вкладов покрывало по количеству счетов не менее 90 %, а в совокупности депозитов не более 50 %).

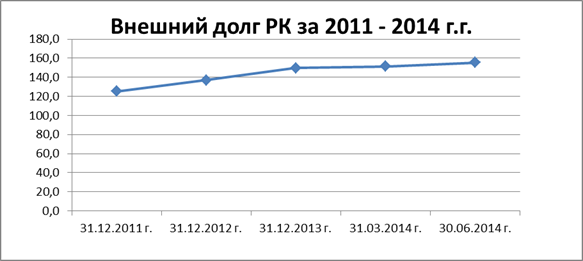

Как известно, при мировом финансовом кризисе в 2007 году доля долгов коммерческих банков во внешнем долге Республики Казахстан занимала около 48 % (из них на банки прищлось порядка 46 млдр., общий долг 96 млрд. долларов США). Внешний долг Казахстана с каждым годом увеличивается и составляет 155,5 млрд. долларов США на 30 июня 2014 года (Диаграмма 1).

Диаграмма 1. Внешний долг Республики Казахстан за 2011—2014 гг.

Таблица 2.

Внешний долг Казахстана за 2011—2014 гг.

|

31.12.2011 г. |

31.12.2012 г. |

31.12.2013 г. |

31.03.2014 г. |

30.06.2014 г. |

|

125,3 млрд долл. США |

136,9 млрд долл. США |

149,9 млрд долл. США |

151,5 млрд долл. США |

155,5 млрд долл. США |

Реалии сегодняшнего дня банковского сектора более оптимистичны. Так 2011 года по 2014 год наблюдается сокращение долгов банков второго уровня до 10,6 млрд (Диаграмма 2). Доля долгов БВУ составляет около 6,82 % от общего внешнего долга. С 2011 по 2014 годы активы коммерческих банков выросли до 17312 млрд. тенге с 12031 млрд. тг, но по отношению к ВВП уменьшились с 55 % до 44,8 %; ссудный портфель на 1 января 2014 года увеличился на 47,2 % до 13 348 млрд. тенге, по отношению к ВВП 40 % (максимальный показатель 70 % в 2007 году).

Диаграмма 2. Внешние долги БВУ за 2011—2014 гг.

Таблица 3.

Внешние долги БВУ за 2011—2014 гг.

|

31.12. 2011 г. |

31.12. 2012 г. |

31.12. 2013 г. |

31.03. 2014 г. |

30.06. 2014 г. |

|

14,6 млрд долл. США |

13,5 млрд долл. США |

11,2 млрд долл. США |

10,5 млрд долл. США |

10,6 млрд долл. США |

Последствия кризиса, сказавшегося на банковском секторе, оказали негативное влияние и ограничили доступ отечественных банков к иностранным средствам. Львиная доля неработающих кредитов говорит о неправильном менеджменте. В частности, коррупционная составляющая при выдаче кредитов, кредитование аффилированных бизнес-проектов на средства банка сыграли существенную роль в антирейтинговом лидерстве в мире. По данным наблюдателей и экспертов основой около 85 % неработающих кредитов является именно коррупция внутри банков, неверные и непрозрачные решения по кредитам корпоративного и малого бизнеса.

Чтобы устранить причину, породившую столь серьезную проблему, необходимо изменить способы и методы управления, принять меры по снижению взяточничества. Концепция развития финансового сектора Республики Казахстан до 2030 года предполагает возможность отмены банковской тайны, для оптимизации условий передачи проблемных кредитов в ФПК. Данный вариант является вполне уместным, что также обеспечит прозрачность банковской деятельности, сократит коррупционную составляющую.

С целью повышения прозрачности банковского сектора 29 октября 2014 года на «Налоговой конференции 2014» в Берлине более 50 стран (включая все страны ЕС) подписали договор об отмене банковской тайны, предусматривающий обмен налоговой информацией с 2017 года между государствами.

Следование политики, которая разработана Национальным Банком Казахстана для оздоровления банков второго уровня, т. е. улучшение кредитных портфелей и качества активов способствует перенаправлению вектора банковского сектора в положительную сторону.

Список литературы:

1.Концепция развития финансового сектора Республики Казахстан до 2030 года [Электронный ресурс] — Режим доступа. — URL: http://www.kba.kz/rus/banking-system/

2.Постановление Правления Национального Банка Республики Казахстан от 4 июля 2012 года № 215 [Электронный ресурс] — Режим доступа. — URL: http://fpl.kz/npb/pravila-no215/

3.Текущее состояние банковского сектора (отчетность Финансового надзора Национального Банка Республики Казахстан [Электронный ресурс] — Режим доступа. — URL: http://www.afn.kz/?docid=475

дипломов

Оставить комментарий