Статья опубликована в рамках: XXVII Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 18 декабря 2014 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

НАЛОГ С ПРОДАЖ

Милюков Александр Васильевич

Статников Евгений Игоревич

студенты 3 курса, факультет экономики и финансов МЭСИ, РФ, г. Москва

E-mail:

Трушина Юлия Васильевна

научный руководитель, старший преподаватель кафедры НиН, РФ, г. Москва

Первая попытка ввести налог с продаж была осуществлена 23 года назад в 1991 году еще в период существования СССР. Тогда он вводился как налог, помогающий решать социальные задачи страны и стабилизирующий денежную массу. Ряд экспертов считают, что задача налога с продаж заключалась в том, чтобы подготовить введение налога на добавленную стоимость (НДС). Следовательно, можно предполагать, что именно поэтому, согласно Закону РФ от 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации», данный налог был исключен из общего перечня налогов.

Второе появление налога с продаж, уже как регионального налога, относится к 1998 году. То есть, можно сделать вывод о том, что правительство нашего государства возвращается к данному налогу в ситуациях, когда экономика страны сталкивается с наиболее серьезными проблемами. Порядок взимания налога с продаж регулировался 27 главой предыдущей редакции налогового кодекса Российской Федерации (НК РФ). Законодательством прописывалось действие данного налога до 2004 года.

К налогоплательщикам налога с продаж были отнесены организации и индивидуальные предприниматели (далее ИП), которые занимаются реализацией товаров, работ и услуг на территории одного из субъектов Российской Федерации, в пределах которого введен данный налог [14]. Соответствующим налогом облагались операции, связанные с реализацией товаров, работ и услуг физическим лицам. Отмечу, что именно такое определение объекта налогообложения было определено Конституционным Судом Российской Федерации антиконституционным, так как происходило нарушение прав одного из участников предпринимательской деятельности, ИП. Все товары (работы, услуги), приобретаемые ИП для дальнейшего применения их в своей предпринимательской деятельности, также облагались налогом с продаж.

Российским законодательством был определен целый перечень товаров, работ и услуг, реализация которых не облагалась данным видом налога. К данному перечню относился ряд социально значимых продуктов питания (хлебобулочные изделия, молокопродукты, крупы, продуктов детского и диабетического питания и пр.), лекарства, протезно-ортопедические изделия, жилищно-коммунальные услуги и пр. [14].

Налогоплательщика законодательно обязывали применять раздельный учет осуществляемых им операций, при условии часть из них подлежало данному виду налогообложения, а другая нет.

Налоговой базой была установлена стоимость реализованных товаров (работ, услуг), суммированная с налогом на добавленную стоимость (НДС) и акцизом, если данный товар (работа, услуга) относится к подакцизным. К налоговому периоду приравнивался один календарный месяц. Ставка по данному налогу определялась самим субъектом Российской Федерации в диапазоне до 5 процентов, но зачастую она всегда была установлена на уровне 5 % [14]. То есть сумма налога равнялась процентной доле стоимости реализованных товаров (работ, услуг) и непосредственно включалась в цену, за которую товар (работу, услугу) приобретал потенциальный покупатель.

Если организация имела обособленные подразделения, в полномочия которых также входила реализация товаров (работ, услуг), облагаемых налогом с продаж, то организация уплачивала соответствующую сумму налога в бюджет субъекта Российской Федерации, на территории которого осуществлялся данный вид операции.

Изначально, когда налог с продаж вводился в 1998, предполагалось, что главной целью данного налога будет поддержание экономики слаборазвитых субъектов РФ, которые имеют ряд проблем с наполнением собственных бюджетов. Но произошла совсем иная ситуация: наибольшие пополнения бюджета пришлись на наиболее развитые регионы. Данный факт отражен в приведенной ниже таблице (таблица 1), где проанализированы данные о поступлениях денежных средств от налога с продаж в бюджеты наиболее развитого города (г. Москва) и одного из экономически слаборазвитых городов России (г. Мурманск).

Таблица 1.

Поступления денежных средств от налога с продаж в бюджеты г. Москвы и г. Мурманска (тыс. руб.)

|

Город |

1999 г. |

2000 г. |

2001 г. |

2002 г. |

2003 г. |

|

Москва |

2.316.969 [1] |

10.701.187 [2] |

15.717.343 [7] |

18.116.608 [3] |

19.886.684 [4] |

|

Мурманск |

122.292 [9] |

157.423 [10] |

180.760 [11] |

189.288 [12] |

156.117 [13] |

Анализируя денежные притоки от налога с продаж в бюджеты данных двух городов на протяжении периода официального применения данного вида налога, делаем выводы, о том, что налог с продаж не оправдал возлагаемые на него задачи и значительная часть поступлений от налога приходится на города, имеющие наибольшие показатели в экономическом развитии. Поступления данного налога в бюджет города Москвы в среднем в 80 раз больше аналогичных поступлений в бюджет Мурманска. Также отметим, что фактические поступления денежных средств от налога с продаж в бюджет Москвы имели тенденцию превышения плановых на 6—8 процентов. Чего нельзя сказать о поступлениях в бюджет города Мурманска: в 2001 году план поступлений денежных средств от данного налога был выполнен только на 99,1 % (плановые поступления составляли 182408 тыс. руб.); в 2003 году — только на 86,9 % (план, соответственно, 179673 тыс. руб.). Можно предполагать, что и в других субъектах РФ со слабой экономикой поступления от налога с продаж имели незначительную роль в пополнении соответствующих бюджетов и не превышали утвержденных законом плановых поступлений от данного налога.

Если смотреть по консолидированному бюджету субъектов Российской Федерации, то и здесь проявляется главная парадоксальность налога с продаж: наибольшие поступления от данного налога приходятся на самые развитые субъекты России (таблица 2).

Таблица 2.

Поступившие денежные средства от налога с продаж в 2003 году (тыс.руб.)

|

Наименование показателя |

Исполнено с начала года |

|

Консолидированные бюджеты субъектов Российской Федерации |

56.366.446 [6] |

|

Бюджет города федерального значения Москвы |

19.866.684 [4] |

|

Бюджет города федерального значения Санкт-Петербурга |

4.511.380 [5] |

|

Консолидированный бюджет Московской области |

2.104.507 [4] |

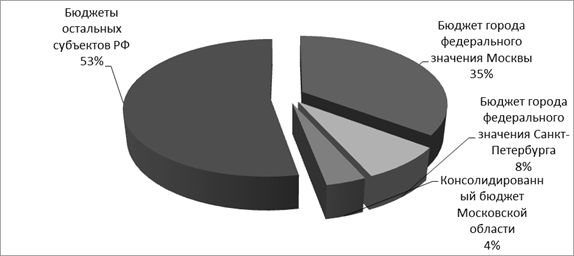

Для анализа были взяты поступления в бюджеты Москвы, Санкт-Петербурга и Московской области за 2003 год, последний год взимания данного налога. Из суммы собранных поступлений, приходящейся на все субъекты РФ, 35 % получил бюджет города федерального значения Москвы, 8 % — бюджет города федерального значения Санкт-Петербурга и еще 4 % направлены были в консолидированный бюджет Московской области. Другими словами, 47 % всех поступлений от налога с продаж в 2003 году приходилось на три самых «небедных» региона России, а другие 86 субъекта РФ (до 1 марта 2008 г. в Российской Федерации насчитывалось 89 субъектов) насчитали только 53 % общих поступлений в консолидированный бюджет (диаграмма 1).

Диаграмма 1. Поступившие денежные средства от налога с продаж в 2003 году (тыс.руб.)

Из данной информации легко сделать вывод о том, что данный вид налога был наиболее выгоден только для регионов с развитой экономикой. Поэтому совсем не странным является отстаивание экс-мэром Москвы Юрием Михайловичем Лужковым налога с продаж. Ю.М. Лужков заявлял: «Отмена налога с продаж — решение бессмысленное, это не приведет к снижению цен». Им также было отмечено, что налог с продаж в Москве применялся только для товаров класса люкс. Правительством Москвы был определен прогнозный убыток московского бюджет от отмены налога в пределах 26 млрд. руб.

Анализ Консолидированного Бюджета Российской Федерации за 2003 год также подтверждает неэффективность данного налога в рамках наполнения бюджета. Поступления от налога с продаж составляли незначительную долю доходной части Консолидированного Бюджета Российской Федерации за 2003 год (таблица 3).

Таблица 3.

Процентные доли поступлений от налога с продаж в доходной части Консолидированного Бюджета Российской Федерации за 2003 год [6]

|

Наименование показателя |

Общая сумма доходной части (тыс.руб.) |

Доля поступлений от налога с продаж в доходной части (в %) |

|

Итого доходов |

4.138.687.204 |

1,36 % |

|

Налоговые доходы |

3.735.236.669 |

1,51 % |

|

Налоги на товары и услуги. Лицензионные и регистрационные сборы |

1.288.655.735 |

4,37 % |

Примечание: общая сумма поступлений от налога с продаж за 2003 год составила 56,366,446 тыс.руб.

Таким образом, к концу периода взимания налога с продаж, данный налог стал одним из наиболее противоречивых налогов, водимых на территории Российской Федерации. Самым заметным недостатком, естественно, является нарушение прав индивидуальных предпринимателей, как субъектов предпринимательской деятельности. Дальше отметим его полное несоответствие поставленным перед ним задач, а именно, поддержанию экономики слаборазвитых субъектов РФ. Бывший министр финансов Алексей Леонидович Кудрин отмечал: «Существование одновременно налога на добавленную стоимость (НДС) и налога с продаж неоправданно». Точка зрения А.Л. Кудрина вполне обоснована, так как с взимаемым в такой форме налогом с продаж происходит двойное (при существующем НДС) и тройное (в случае с подакцизными товарами) налогообложение. Также ряд специалистов относили на налог с продаж увеличение цен, и как следствие, падение покупательской способности, увеличение налоговой нагрузки. Важно указать и особое условие установления налога с продаж в определенном регионе страны: если субъект РФ вводил на своей территории этот налог, то на данный субъект налагался запрет взимать определенный ряд региональных и местных налогов и сборов (например, сбор за право торговли, налог на строительство объектов производственного назначения в курортной зоне). Иными словами, и так при незначительных поступлениях от налога с продаж в бюджеты, экономически слаборазвитые регионы, применявшие данный налог, вдобавок недополучали определенный приток денежных средств в собственные бюджеты от налогов и сборов, на которые распространялся вышеуказанный запрет.

Но несмотря на всю противоречивость данного налога, идея налога с продаж не остается забытой.

В 2005 году настоящий заместитель председателя правительства Российской Федерации Аркадий Дворкович, а на тот момент начальник Экспертного управления президента РФ, предложил вернуться к налогу с продаж, но уже в другом виде. По его мнению, следовало отменить налог на добавленную стоимость и ввести налог с продаж со ставкой 10%. Как известно, НДС, по сравнению с налогом с продаж, — налог сложно администрируемый, так как происходит распределение бремени уплаты данного налога в бюджет между стадиями производственного цикла, и существенно повышающий расходы на бухгалтерию. И налог с продаж не полностью выполняет первоначальную свою задачу — стимулирование экспорта. В России так и не удалось увеличить объемы промышленного экспорта. В большинстве случаев экспортными льготами по НДС пользуются сырьевые компании, то есть те компании, основным видом деятельности и является экспорт собственной продукции. Но тем не менее, вряд ли в ближайшей перспективе в России произойдет замена налога на добавленную стоимость налогом с продаж. Так как появится необходимость в сложном перестраивании межбюджетных отношений и бюджетов всех уровней. Ведь налог с продаж поступает в региональные бюджеты, а НДС относится к федеральным налогам, и поступления от него имеют значительную долю в доходной части Федерального бюджета.

И совсем неудивительно, что, когда в 2014 году вновь заговорили о возврате к налогу с продаж, идею о замене НДС на налог с продаж в правительстве даже не рассматривали. В основном обсуждалось введение налога с продаж как дополнение к налогу на добавленную стоимость. Была информация, что данный налог будет введен с 1 января 2015 года. Предполагалось, что ставка налога с продаж будет в диапазоне до 3 %, и консолидированные доходы субъектов РФ увеличатся на 200 млрд. руб. [8].

Против возвращения налога в такой форме выступили главы Министерства финансов РФ и Министерства экономического развития РФ, аргументируя это тем, что он не решит проблему дефицита региональных бюджетов, как и раньше, а только замедлит экономический рост. Центральный Банк РФ прогнозирует увеличение инфляции на 1—1,5 процентных пункта из-за введения налога с продаж. Поступления в бюджеты не только не увеличатся, но в перспективе могут и снизиться. Введение налога с продаж также навредит предпринимательству, так как значительно вырастит налоговое бремя. Как результат, процент законопослушных предпринимателей будет сокращаться: одна часть бизнеса будет искать возможности избежать дополнительного налогообложения, другая — просто закроется.

Налог с продаж актуален только в тех субъектах РФ, где имеется наибольшая вероятность, что налог будет приносить значительные поступления в соответствующие бюджеты. К этим субъектам все также можно отнести два города федерального значения — Москва и Санкт-Петербург, и Московскую область. Но на данный момент Правительство РФ не видит возможности, как разрешить введение налога с продаж в одних регионах, и не устанавливать его в других, не нарушая равноправия субъектов РФ. В итоге в проекте закона «О федеральном бюджете на 2015 год и на плановый период 2016 и 2017 годов» о налоге с продаж нет никаких упоминаний. Проблемы регионов нельзя решать только налоговым способом, необходим также и бюджетный: оптимальное перераспределение бюджетных средств между регионами, которым дополнительные денежные средства в наибольшей степени необходимы.

В ближайшей перспективе хоть налог с продаж и не вводится, но желание увеличить налоговое бремя у Правительства РФ непременно присутствует. В качестве альтернативы введению налога Министерство финансов РФ рассматривает повышение НДС с 18 до 20 % [8]. Кроме того, ведомство планирует увеличить ставки налога на дивиденды с 9 до 13 %, а также расширить страховые взносы в ОМС в размере 5,1 % на зарплаты свыше предельного уровня (624 тыс. руб. в год). Другой альтернативой, которая поможет компенсировать регионам "недополученный" налог с продаж, является наделение в будущем субъектов РФ правом вводить собственные сборы. Данную идею озвучил председатель Правительства Российской Федерации Дмитрий Анатольевич Медведев. Акцент делается именно на сборы, так как их довольно просто и легко администрировать: если не уплатил, но нет права на осуществление деятельности. К таким сборам планируют отнести сборы за право торговли, за предоставление услуг общественного питания, услуг такси, а также туристические и курортные сборы. По прогнозам Министерства финансов РФ консолидированный бюджет субъектов РФ дополнительно в год получить в год 50—70 млрд. руб. Но министр экономического развития Российской Федерации Алексей Валентинович Улюкаев отметил, что данные альтернативы — это только идеи, которые необходимо дальше прорабатывать и анализировать, чтобы появилась полноценная возможность их реализовать.

Список литературы:

1.Закон города Москвы от 6 сентября 2000 года № 27 «Об исполнении бюджета города Москвы за 1999 год» // Законы России. [Электронный ресурс] — Режим доступа. — URL: http://www.lawrussia.ru/texts/legal_557/doc557a830x581.htm (дата обращения 15.10.2014).

2.Закон города Москвы от 26 сентября 2001 года № 42 «Об исполнении бюджета города Москвы за 2000 год» // Электронная Москва. [Электронный ресурс] — Режим доступа. — URL: http://mosopen.ru/document/42_zk_2001-09-26 (дата обращения 15.10.2014).

3.Закон города Москвы № 66 от 29 октября 2003 года «Об исполнении бюджета города Москвы за 2002 год» // Электронная Москва. [Электронный ресурс] — Режим доступа. — URL: http://mosopen.ru/document/66_zk_2003-10-29 (дата обращения 15.10.2014).

4.Закон города Москвы № 55 от 08.09.2004 «Об исполнении бюджета города Москвы за 2003 год» // Московский Правовой Фонд. [Электронный ресурс] — Режим доступа. — URL: http://www.mpf.ru/zakony/za-2004-god/deistvuyushchii/zakon-n-55-ot-08092004 (дата обращения 15.10.2014).

5.Закон Санкт-Петербурга «Об исполнении бюджета Санкт-Петербурга за 2003 год» 16 декабря 2004 года № 628-91 // Законодательное Собрание Санкт-Петербурга. [Электронный ресурс] — Режим доступа. — URL: http://www.assembly.spb.ru/welcome/showall/633200142 (дата обращения 15.10.2014).

6.Отчет об исполнении консолидированного бюджета Российской федерации за 2003 год // Федеральное Казначейство. [Электронный ресурс] — Режим доступа. — URL: http://www.roskazna.ru/konsolidirovannogo-byudzheta-rf/ (дата обращения 15.10.2014).

7.Постановление Правительства Москвы № 298-ПП от 27 марта 2001 года О предварительных итогах исполнения бюджета города Москвы за 2000 год и мерах по реализации Закона города Москвы от 27 декабря 2000 года № 41 «О бюджете города Москвы на 2001 год» // Электронная Москва. [Электронный ресурс] — Режим доступа. — URL: http://mosopen.ru/document/298_pp_2001-03-27 (дата обращения 15.10.2014).

8.«Правительство отказалось вводить налог с продаж» // РосБизнесКонсалтинг. [Электронный ресурс] — Режим доступа. — URL: http://top.rbc.ru/economics/18/09/2014/949828.shtml (дата обращения 15.10.2014).

9.Решение Мурманского городского Совета от 2 июня 2000 г. № 35-310 «Об исполнении бюджета города Мурманска за 1999 год» // Открытый бюджет Карелии. [Электронный ресурс] — Режим доступа. — URL: http://openbudget.karelia.ru/budnord/russian/northern/murmansk-region/murmansk/text_isp_99.htm (дата обращения 15.10.2014).

10.Решение Мурманского городского Совета от 28 мая 2001 г. № 5-59 «ОБ ИСПОЛНЕНИИ БЮДЖЕТА ГОРОДА МУРМАНСКА ЗА 2000 ГОД» // Открытый бюджет Карелии. [Электронный ресурс] — Режим доступа. — URL: http://openbudget.karelia.ru/budnord/russian/northern/murmansk-region/murmansk/text_isp_00.htm (дата обращения 15.10.2014).

11.Решение Мурманского городского Совета от 28.05.2002 № 15-149 «Об исполнении бюджета города Мурманска за 2001 год» // Мурманская область. [Электронный ресурс] — Режим доступа. — URL: http://murmansk.news-city.info/docs/sistemsg/dok_oerdxo.htm (дата обращения 15.10.2014).

12.Решение Мурманского городского Совета от 3 июня 2003 г. № 25-246 «ОБ ИСПОЛНЕНИИ БЮДЖЕТА ГОРОДА МУРМАНСКА ЗА 2002 ГОД» // Открытый бюджет Карелии. [Электронный ресурс] — Режим доступа. — URL: http://openbudget.karelia.ru/budnord/russian/northern/murmansk-region/murmansk/text_isp_02.htm (дата обращения 15.10.2014).

13.Решение Мурманского городского Совета от 31 мая 2004 г. № 38-343 «Об исполнении бюджета города Мурманска за 2003 год» // Электронный фонд правовой и нормативно-технической документации. [Электронный ресурс] — Режим доступа. — URL: http://docs.cntd.ru/document/913506681 (дата обращения 15.10.2014).

14.Федеральный закон от 31.07.1998 № 146-ФЗ «НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ» (НК РФ) // КонсультантПлюс. [Электронный ресурс] — Режим доступа. — URL: http://www.consultant.ru/document/cons_doc_LAW_40404/?frame=37#p7107 (дата обращения 15.10.2014).

дипломов

Оставить комментарий