Статья опубликована в рамках: XXV Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 23 октября 2014 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

СТРАТЕГИИ УПРАВЛЕНИЯ ПОРТФЕЛЕМ ОБЛИГАЦИЙ И ОСОБЕННОСТИ ИХ ПРИМЕНЕНИЯ

Акаева Анастасия Игоревна

студент 5 курса, кафедра «Финансы и кредит», ПВГУС, РФ, г. Тольятти

E-mail:

Демина Анастасия Викторовна

студент 5 курса, кафедра «Финансы и кредит», ПВГУС, РФ, г. Тольятти

Пихтарева Анна Владимировна

научный руководитель, ассистент кафедры «Финансы и кредит», ПВГУС, РФ, г. Тольятти

Страховые компании, коммерческие банки и пенсионные фонды в своей инвестиционной деятельности отдают предпочтение портфелям ценных бумаг, в которых основная доля приходится на облигации. Данная группа инвесторов размещает большой объем денежных средств в указанные финансовые инструменты, поэтому проблема эффективного управления портфелем облигаций является актуальной в современных финансовых условиях.

Облигации являются надежным инструментом с прогнозируемой доходностью, который может обеспечить защиту капитала институциональных инвесторов. Однако на сегодняшний день реальная доходность по долговым портфелям имеет очень низкие, а иногда и отрицательные значения. Таким образом, проблема управления портфелем облигаций носит глобальный характер.

С целью нахождения лучшего способа управления портфелем облигаций иностранные исследователи выработали два ключевых подхода к управлению: активный и пассивный. Их сущность раскрывается в трудах Ф. Фабоцци, Л. Мартеллини, М. Чоудри, В. Брансали [1, c. 205].

Стратегии при пассивном управлении основаны на том, что рынок эффективен и что все инструменты на нём оценены справедливо. Соответственно, задача пассивного управляющего — максимально точно реплицировать выбранный индекс, при минимальных транзакционных издержках. Стратегии при активном управлении действуют, исходя из предположения, что на рынке существуют неверно оцененные ценные бумаги и всевозможные диспропорции, поэтому их выявление — одна из основных задач активных менеджеров. Очевидно, что для того чтобы активная стратегия управления оказалась успешной инвестор должен обладать сравнительными преимуществами перед другими участниками рынка, а именно, выдающимися аналитическими способностями, недоступной другим участникам рынка информацией, возможностью осуществлять то, что другие инвесторы, особенно институциональные, делать не могут [1, c. 235] .

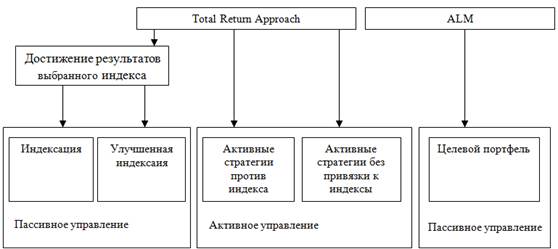

На Рисунке 1. представлены подходы формирования портфелей облигаций, стратегии и методы, используемые в управлении ими.

Рисунок 1. Классификация стратегий управления портфелем облигаций

Согласно Ф. Фабоцци портфель облигаций можно создавать в рамках двух принципиально разных подходов:

· получение совокупного дохода от активов (Total Return Approach (TRA)), которое представляет собой процесс управления активами в чистом виде. Инвестор в данном случае будет работать над тем, чтобы портфель обеспечил требуемый уровень доходности при требуемом уровне риска.

· фондирование обязательств (asset/liability management (ALM)), которое заключается в увязывании потока платежей по её обязательствам и потока платежей от её активов [3, c. 175].

Рассмотрев основные подходы формирования портфеля облигаций, перейдем к особенностям основных типов стратегий.

Индексация и улучшенная индексация — типы пассивных стратегий, которые завязаны на индексе. Индексы представляют собой укрупнённые индикаторы, отражающие состояние и основные тенденции рынка облигаций в целом или какого-либо его сегмента. Привязка данных стратегий к индексу обусловлена тем, что пассивные инвесторы придерживаются позиции, согласно которой, в силу эффективности рынка «переигрывать» индекс невозможно на постоянной основе. Этому есть два главных объяснения:

· «Переиграть» индекс — само по себе труднодостижимая цель. Предположение, что инвестор способен предугадывать будущую динамику процентных ставок наивно, и ведёт к систематическим ошибкам, а, значит, к потерям.

· Издержки реализации активной стратегии «съедают» все дополнительные выгоды.

Следует отметить, что индексные портфели широко диверсифицированы, таким образом при данном уровне дохода они обеспечивают наиболее низкий уровень риска [1, c. 265].

Процесс принятия решения о том, какой индекс выбрать в качестве бенчмарка (эталона), очень важен сам по себе. Каждый инвестор предъявляет свои требования к волатильности портфеля, к потоку производимых им доходов, к тому в частности, как они увязываются с пассивами. Более того, каждый инвестор имеет специфические ограничения на структуру капитала, которые также нельзя не учитывать.

После того, как индекс выбран, необходимо сконструировать портфель, отражающий поведение данного индекса. Очевидный путь достижения данной цели — покупка облигаций в портфель в том же составе, в каком они представлены в индексе, или полная репликация. Это легко реализуемо в случае, например, репликации индекса корпоративных облигаций ММВБ, который включает всего 65 выпусков.

Однако чаще всего такие действия едва ли можно считать рациональными по ряду причин:

· в индекс может входить огромное количество облигаций, многие из которых являются неликвидными, и, значит, затраты на их приобретение будут весьма существенны, а большинство портфелей воспроизводят именно широкие индексы. Например, базой для 75 % институциональных инвесторов США является Barclay’s Aggregated Index, который включает 8,286 облигаций общей стоимостью около 17 трилл. дол.;

· многие из выпусков, представленных в индексе, не оказывают существенного влияния на его развитие, поэтому скупать их опять же нерационально;

· так как облигации периодически включаются и выбывают из индекса при погашении, существует необходимость регулировки портфеля инвестора в соответствии с этими изменениями. Соответственно, чем шире индекс, тем большие издержки в связи с этим возникнут [2].

На практике данные проблемы позволяют обойти техники улучшенной индексации (репликации), к числу которых относятся техники стратификационной выборочной индексации и факторной репликации Основная идея данных методов — использовать значительно меньшее число бумаг так, чтобы факторы риска портфеля копировали факторы риска индекса.

При выборочной индексации каждый значительный параметр индекса воспроизводится за счёт небольшого количества бумаг. Менеджер делит базу расчета индекса на группы так, чтобы элементам этих групп, было присуще какое-либо значимое общее свойство. Пример — деление базы по рейтингу. В результате может получиться, что в индексе 7 % бумаг имеют рейтинг B-, 28 % BB, остальные 65 % - A-. Затем менеджер отбирает из каждой группы те бумаги, которые являются наиболее яркими представителями данной группы, и инвестирует в них долю средств, равную доле бумаг данной группы в индексе. Наиболее распространено деление индекса по дюрации, размеру купона, сектору рынка, кредитному рейтингу, схеме погашения, наличию встроенного опциона [2, c. 412].

При факторной индексации инвестор выясняет, какие параметры индекса влияют на генерируемый им доход, чтобы затем создать свой собственный портфель с точно такими же параметрами, но, используя при этом меньшее количество выпусков. Примерный список данных параметров выглядит так: дюрация индекса, дюрация процентных ставок индекса, доля каждого сектора в индексе, влияние каждого из секторов на дюрацию индекса, дюрации спрэдов, риск кредитного события.

В процессе индексирования портфеля могут быть реализованы определённые идеи, характерные для активных стратегий, позволяющие увеличить доходность индексируемого портфеля. К ним можно отнести:

· отбор недооценённых выпусков, т. е. преднамеренное увеличение доли в портфеле бумаги, по которой, например, менеджер ожидает повышение рейтинга;

· увеличение/уменьшение весов позиций тех дюраций, по которым ожидается снижение/повышение ставок;

· увеличение/уменьшение весов позиций по бумагам в определённых секторах.

Такого рода действия отражаются на точности соответствия параметров портфеля, находящегося в управлении, параметрам индекса, как следствие они могут вызвать увеличение ошибки следования. Поэтому их следует осуществлять только в несущественных масштабах, главным образом для того, чтобы создать потенциал генерирования дополнительного дохода для покрытия транзакционных издержек портфеля. Как правило, расхождение между долей ценной бумаги в индексе и в портфеле индексного фонда ограничено законодательно.

По сути, активный инвестор — это участник рынка, готовый принять большую ошибку следования индексу, отказываясь от его достаточной репликации в пользу реализации какой-либо торговой/спекулятивной идеи, обещающей дополнительную реализованную доходность. В основе подобных спекулятивных идей лежит либо предположение, что доходность данного инструмента не соответствует стоимости, определённой для него рынком, либо убеждение инвестора относительно уровня будущих ставок. Фактически, прибегая к активной стратегии, инвестор заключает пари с рынком [1, c. 315].

Зарубежные авторы выделяют две ключевые группы активных стратегий:

· Market-timing, или предсказание процентных ставок;

· Bond picking, или торговля на неэффективности рынка.

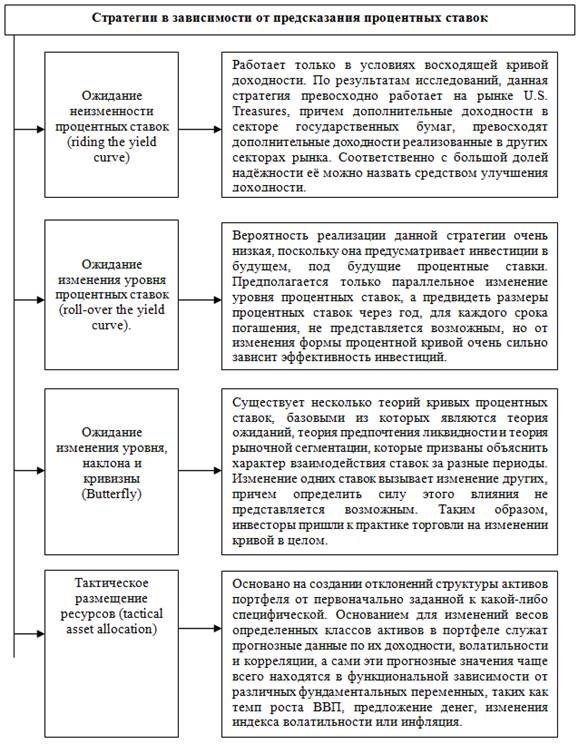

В рамках предсказания процентных ставок выделяют четыре типа стратегий (Рисунок 2.)

Рисунок 2. Стратегии в зависимости от предсказания процентных ставок

Предположим, на инвестиционном горизонте в 1 год инвестор решает совершить вложение в 5-ти летнюю облигацию. Это значит, что через год цена этой облигации вырастет, поскольку при неизменной кривой ставок её денежные потоки будут дисконтироваться по более низким ставкам. Если он осуществит вложение в облигацию сроком до погашения в 1 год, он не получит этого дополнительного прироста капитала. Разумеется, если процентные ставки вырастут, то инвестор рискует продать облигацию дешевле, чем купил, и понести убыток, поскольку дюрация 5 летней бумаги больше дюрации годовой бумаги [3, c. 564].

Рассмотрим общую схему реализации стратегии бабочка (butterfly), которая является наиболее стандартным средством сыграть на изменении формы кривой комплексно, с учётом возможных изменений в любой её части.

Покупаются облигации на концах кривой («крылья») и в середине («тело»), в таких пропорциях, чтобы долларовая дюрация (величина, равная произведению дюрации Маколея на цену облигации, которая отражает приблизительное изменение цены бумаги в результате изменения уровня ставок) бабочки равнялась 0. Таким образом, в силу выпуклости, при небольших параллельных изменениях ставок в любую сторону позиция приносит прибыль.

Существуют огромное количество разновидностей бабочек. Наиболее классическими являются:

· взвешенные пополам (fifty-fifty weighted) — идея заключается в том, чтобы долларовая дюрация короткой и длинной бумаг была одинаковой. В результате, если меняется наклон кривой, то потери на её длинном конце примерно соответствуют доходам на коротком, и наоборот.

· с учетом регрессии ставок (beta-weighted) — ставки взаимозависимы, и, соответственно, существует возможность на исторических данных рассчитать коэффициент регрессии длинной и короткой ставок. Зная, каким образом связаны процентные ставки на разных концах кривой, подбираются соответствующие бумаги в пропорциях, при которых стратегия не несет рисков связанных с изменением кривизны кривой.

На рынке облигаций данные стратегии выражаются в управлении долями разных классов облигаций в портфеле, то есть при определенных условиях менеджер может «перевешивать» или «недовешивать», например, высокодоходные бумаги. Условием применения данной стратегии является возможность достижение такой структуры портфеля, при которой показатель доходность/риск изменился бы не существенно по отношению к требуемому [2].

Таким образом, рассмотрев основные особенности управления портфелям облигаций, можно сделать вывод о том, что нельзя смотреть на проблему активного и пассивного управления дискретно: тот или другой тип стратегии хорош в своё время. Осознанный выбор стратегии — это ключ к оптимизации соотношения усилий на её реализацию и полученного результата

Список литературы:

1.Буренин А.Н. Управление портфелем ценных бумаг. М.: Научно-техническое общество имени академика С.И. Вавилова, 2008 — 440 с.

2.Информационный портал об инвестициях и инвестиционных инструментах [Электронный ресурс] — Режим доступа — URL: http://www.allfi.biz (дата обращения 04.10.2014).

3.Фабоцци Д.Ф. Рынок облигаций: Анализ и стратегии. Пер. с англ./ Фабоцци Ф. 5 изд. М.: Альпина Бизнес Букс, 2005 — 876 с.

дипломов

Оставить комментарий