Статья опубликована в рамках: XXV Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 23 октября 2014 г.)

Наука: Экономика

Секция: Маркетинг

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

АНАЛИЗ ИНВЕСТИЦИЙ В НЕДВИЖИМОСТЬ

Макейчева Дарья Алексеевна

студент 3 курса, факультет экономики и финансов, МЭСИ, РФ, г. Москва

E-m аil: МаКеjсhеvа@Маil.ru

Никонорова Евгения Андреевна

студент 3 курса, факультет экономики и финансов, МЭСИ, РФ, г. Москва

E-m аil: еni-fоx@yаndеx.ru

Абрамова Екатерина Владимировна

студент 3 курса, факультет экономики и финансов, МЭСИ, РФ, г. Москва

E-m аil: еаbrаМоvа95@yаndеx.ru

Шманев Сергей Владимирович

д-р экон. наук, кафедра экономической теории и инвестирования, МЭСИ, РФ, г. Москва

Несмотря на то, что инвестирование на сегодняшний день - одно из самых популярных и стабильных способов получения прибыли, в России оно не так сильно распространено, как в европейских странах, особенно это заметно среди населения со средними доходами. Но странным является то, что инвестирование не так сильно распространено в России, чем в европейских странах, особенно среди простого населения. Однако, большая часть представителей «среднего класса» нашей страны предпочитает тратить свои деньги сразу или хранить на зарплатных карточках, которые не дают и минимального процента. А иногда встречаются такие люди, которые просто копят наличные деньги дома. В данной статье мы рассмотрим возможность инвестирования в недвижимость и попробуем доказать, что это может быть не так сложно, как кажется.

Инвестициями признаются денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта [4].

Для начала разберем, во что же можно вложить деньги. Чаще всего после словосочетания «инвестиции в недвижимость» обычный человек в первую очередь представляет себе квартиру или жилой дом, однако, недвижимость предполагает не только жилые объекты.

1. Жилые объекты — это объекты недвижимости, предназначенные для проживания и пользования людьми. Однако, их ценность будет зависеть не только от стоимости и расположения, но и наличия поблизости объектов общего пользования.

2. Коммерческие объекты — представляют собой торговые точки и крупные торговые центры.

3. Индустриальные объекты — представляют собой склады, производственные и непроизводственные помещения, которые можно использовать в целях производственного процесса.

4. Офисные помещения — стоимость офисов чаще всего гораздо ниже, чем у жилых помещений, однако, выше чем у складских. Для офисных помещений наиболее важна инфраструктура, поэтому они чаще всего располагаются вблизи жилых районов или же в «офисных центрах».

5. Развлекательные объекты — представляют собой сооружения, которые могут быть использованы для непроизводственной, предпринимательской деятельности, направленной на развлекательный процесс. Ярким примером в данном случае могут служить стадионы, поля для гольфа и т. д. Таким образом, для создания развлекательных объектов не обязательно даже иметь помещение, достаточно участка земли.

В первую очередь необходимо верно оценить потенциал вашего объекта вложений. В данном случае речь идет не только о том, какими могут быть риски и возможная прибыль, но и определение возможных методов капитализации, то есть возможности повышения стоимости объекта [5]. Чаще всего повышение стоимости объекта может достигаться за счет:

1. Общего повышения цен на рынке недвижимости.

2. Проведенных ремонтных, строительных работ и реконструкции.

3. Общее улучшении инфраструктуры в районе расположения объекта вложения.

Так же стоит учитывать дополнительные затраты — разрешительно-согласовательные моменты, затраты на эксплуатацию объекта, затраты на оценку объекта.

В первую очередь инвестор, когда решает инвестировать в недвижимость, всегда сталкивается с такой проблемой, как выбор источника финансирования. Недвижимость чаще всего требует довольно крупных вложений денежных средств, так что не все имеют такие средства в наличии. В данном случае существует несколько способов уменьшить сумму собственных вложений:

1. Кредитование;

2. Партнерство;

3. Поиск наиболее дешевых объектов недвижимости;

4. Инвестирование в инвестиционный фонд недвижимости.

Итак, разберем данные варианты более подробно.

Кредитование.

Если инвестор не обладает достаточными средствами, то он может взять кредит. Чаще всего в данном случае будет использоваться ипотечный кредит, в котором залогом будет являться уже приобретенная недвижимость, однако, ипотечный кредит не будет действовать на некоторые помещения. Конечно, существует ипотека на не жилые помещения, но в данном случае каждый банк может иметь индивидуальные ограничения.

Партнерство.

Инвестор может приобретать недвижимость не в одиночку, а с одним или несколькими партнерами, однако, в таком случае желательно будет заключить договор, в котором будут выделены условия распределения последующего дохода, а также распределения затрат.

Поиск наиболее дешевых объектов недвижимости.

В данном случае тоже существует несколько вариантов. Первый из них — приобретение «недостроя», то есть недвижимости, которая находится только на этапе планирования или строительства. Однако, тогда инвестор значительно повышает период инвестирования и риски, так как строительство может затянуться, а то и вообще быть заморожено или запрещено. В этом случае, прежде всего, необходимо искать проверенную строительную компанию и тщательно изучать условия строительства, прежде чем вкладывать денежные средства.

Второй случай — покупка недооцененных объектов с последующим повышением доходности, но важнейшим условием в данном случае является то, что инвестор хорошо разбирается в оценке недвижимости. Чаще всего это явление встречается на рынке коммерческой недвижимости, и уровень доходности при правильной начальной оценке объекта и грамотном последующем повышении ликвидности составляет порядка 20—30 %.

ИФН — инвестиционный фонд недвижимости.

По сути такой фонд — это компания, которая аккумулирует средства индивидуальных инвесторов, покупает на эти деньги недвижимость и управляет ею. По закону не менее 90% от доходов такие фонды выплачивает своим пайщикам в виде дивидендов. Доход компания получает от роста стоимости недвижимости и от аренды [1].

Вложение денег в такой фонд эквивалентно тому, что вкладчик имеет частичку недвижимости и получает доход от ее сдачи в аренду, однако при этом, сам он не занимается поиском арендаторов, ремонтом и другими техническим содержанием предмета инвестирования. Но хотелось бы отметить, у инвестора есть риск, что отдельно взятая управляющая компания может инвестировать ваши деньги неуспешно, например, неудачно расположенный объект, где происходит падение спроса на недвижимость, и инвестиционный доход в таком случае будет значительно ниже планированного.

Чтобы обезопасить себя, можно купить фонд кампании, где будет множество объектов недвижимости, которые сгруппированы по какому-либо признаку.

Существуют такие компании, которые инвестируют офисную, жилую, складскую или торговую недвижимость. А есть и такие, глобальные, инвестирующие в отдельной стране или регионе [2].

При этом владение такого фонда не требует больших сумм, этот актив имеет заманчивое соотношение «риск-доходность».

Поэтому в инвестиционный портфель с небольшими суммами можно включить такие «дорогие» активы, как недвижимость.

Одной сотни долларов будет достаточно, чтобы стать владельцем недвижимости на каждом из континентов.

Кроме того, наличие недвижимости в составе инвестиционного портфеля позволяет улучшить разнообразие по классам активов.

Таким образом, можно выделить ряд преимуществ вложения средств в ИФН:

· небольшие суммы для инвестиций в недвижимость

· разнообразие по странам и типу недвижимости

· ликвидность

· отсутствует необходимость в поиске арендаторов

· поддержание состояния и ремонт, это не ваша работа.

· защита от инфляции, так как основной доход с арендной платы, а она в свою очередь всегда корректируется с учетом роста цен.

Инвестировать свои средства в ИФН можно через своего зарубежного брокера. К ним относят биржевого брокера, инвестиционный банк, страховую компанию.

В мире есть несколько именитых управляющих компаний, которые объединяют средства частных инвесторов и инвестируют их по единой стратегии в недвижимость по всему миру.

По данным invеsТfunds.ru, которые дают полную открытую информацию по инструментам для частных инвесторов: паевые инвестиционные фонды, доверительное управление, негосударственные пенсионные фонды, рынок акций, драгоценных металлов, котировки, рейтинги [3].

Рассмотрим управляющую компанию «Сбербанк Управление Активами», так как наиболее распространенная компания и известная. Фонд называется «Жилая недвижимость 2», и объектом инвестиций является недвижимость.

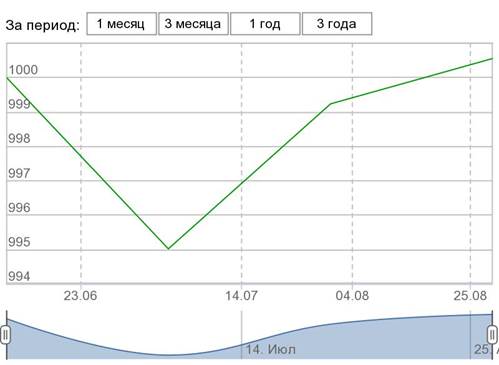

Динамика стоимости пая за 3 месяца представлена на графике (рис. 1).

Рисунок 1. Динамика стоимости пая за 3 месяца фонда «Жилая недвижимость 2»

Стоимость немного менялась, но в целом остановилась на вполне доступном уровне — 1000,54 руб.

Прибыль фонда распределяется между инвесторами пропорционально количеству паев, которыми владеет инвестор.

Такие инвестиции может себе позволить каждый.

Суммарный размер средств под управлением компании «Сбербанк Управление Активами» составляет более 30 млрд. руб. В рассматриваемом фонде более 2 млрд. руб. То есть на настоящее время доход есть, и он стабильный.

Если рассмотреть управляющую компанию «Промсвязь», фонд «ТрастФинансНедвижимость», у которого средства составляют так же около 2 млдр. То, во-первых, мы заметим, что стоимость пая очень большая, а во-вторых, каждый месяц убыток 0,05 %, при чем убыток увеличивается.

Рисунок 2. Динамика стоимости пая за 3 месяца фонда «ТрастФинансНедвижимость»

Поэтому при выборе управляющей компании нужно объективно оценивать ее.

Подведем итог об инвестициях в недвижимость. Существуют как положительные, так и отрицательные моменты инвестирования в недвижимость. К минусам можно отнести

·высокие риски

·большой период,

·чаще всего (кроме инвестирования в фонды) — крупные суммы инвестирования.

К плюсам относится:

·низкая вовлеченность инвестора,

·возможность сдачи недвижимости в аренду после покупки и до ее продажи, следовательно, возможность получения дохода (однако здесь, с точки зрения налоговой оптимизации, необходимо, чтобы до продажи еще прошел период в 3 года, чтобы не возникал объект налогообложения).

Следует обратить внимание, что на рынке недвижимости Москвы сейчас стабильный рост цен, а инвесторам это очень выгодно.

Список литературы:

1.Виталий Рунцо. Как купить недвижимость за сто долларов? // Всё о личных финансах и инвестициях. — 2013. [Электронный ресурс] — Режим доступа. — URL: http://www.lk-finance.ru/articles/1/369/ak-kupit-nedvizhimost-za-sto-dollarov/ (дата обращения 10.10.2014).

2.Инвестирование в недвижимость: цели и возможности [Электронный ресурс] — Режим доступа. — URL: http://www.sozidateli.com/wiki/investirovanie-v-nedvizhimost-tseli-i-vozmozhnosti (дата обращения 10.10.2014).

3.Информация о фондовом рынке [электронный ресурс] — Режим доступа. — URL: http://pif.investfunds.ru/funds/rate_management.phtml (дата обращения 10.10.2014).

4.ФЗ от 25.02.1999 г. № 39-ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" (с изменениями и дополнениями).

5.Халикова Г.Р. Экономическая сущность и значение инвестиций на макро- и микроуровне: Автореферат диссертации на соискание ученой степени кандидата экономических наук: 08.00.05. Екатеринбург, 2009. — 23 с.

дипломов

Оставить комментарий