Статья опубликована в рамках: XXI Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 19 июня 2014 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

РАЗВИТИЕ КРЕДИТНОЙ КООПЕРАЦИИ В ЖИЛИЩНОЙ СФЕРЕ

Ефимова Ольга Александровна

студент 6 курса. Псковского филиала РАНХиГС, кафедра гуманитарных и социально-экономических дисциплин, РФ, г. Псков

Пантелеева Анжела Петровна

научный руководитель, канд. экон. наук, доцент, Псковский филиал РАНХиГС, РФ, г. Псков

E -mail: pskov.20013@yandex.ru

По данным Росреестра, каждое четвертая сделка с недвижимостью, зарегистрированная с января по сентябрь 2013 г., оформлялась с использованием ипотечного кредита. Этот показатель является рекордным с 2010 г. При этом из общего числа обратившихся за ипотечным кредитом положительное решение получили только 22 %. Основные причины отказов по ипотечным кредитам представлены на рисунке 1.1 [1].

Рисунок 1.1. Основные причины отказов по ипотечным кредитам

Рассмотрим другие способы приобретения объектов недвижимости. Первый вариант покупки объекта недвижимости — это ипотечный кредит, второй вариант - потребительский кредит и третий вариант вступление в жилищный кооператив. Различают потребительские ипотечные (ПИК), жилищно-накопительные (ЖНК) и жилищно-строительные (ЖСК).

Однако можно выделить и четвертый вариант — это предоставления рассрочки компаниями-застройщиками, в виде долевого строительства. Однако риск в данном случаи высокий.

Жилищно-строительный кооператив это некоммерческая организация, которая осуществляет строительство дома для конкретных пайщиков. После окончания строительства и выплаты всех паев членами кооператива, ЖСК, как правило, ликвидируется либо преобразовывается в ТСЖ (товарищество собственников жилья), которое в дальнейшем возьмет на себя функции по управлению домом.

Автор предлагает использование жилищно-накопительного кооператива (ЖНК), который позволит своим участникам накопить необходимые денежные средства для приобретения объекта недвижимости. Схема работы ЖНК проста, нужно вступить в кооператив, внести паевой взнос на объект недвижимости и ежемесячно вносить членские взносы. После того как на счете накапливается сумма 50 % от стоимости объекта недвижимости, пайщик получает право на получение займа от ЖНК. Погашение займа осуществляется в соответствии с графиком, куда включаются и членские взносы.

Принцип действия этих структур мало отличается от описанного выше, добавляется лишь механизм дополнительного кредитования граждан, однако ответственности за свои действия они несут меньше, чем помещенные властями в довольно жесткие рамки ЖНК.

Преимущество ЖНК в том, что механизм взаимодействия с пайщиком довольно простой и прозрачный.

Ипотека на жилье предусматривает более высокую плату за рассрочку, чем в кооперативах. Так, приобретая жилье по ипотеке, покупатель рискует переплатить не менее 70 % покупной цены квартиры.

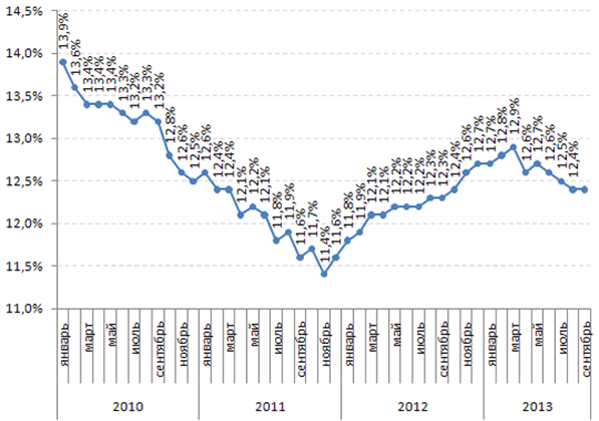

Динамика средневзвешенной ставки по ипотечным кредитам в 2010—2013 гг. представлена на рисунке 1.2 [1].

По итогам года средневзвешенная ставка по ипотечным кредитам, выданным в 2013 г., составила 12,6 %. При этом, согласно отчету Центробанка, по валютным жилищным кредитам ставка показала стабильное падение на 0,1 процентного пункта, составив 9,7 %.

В жилищных кооперативах в роли процентной ставки выступают ежемесячные членские взносы, величина которых устанавливается в зависимости от длительности рассрочки: около 1—3 % годовых в случае кратковременной рассрочки и 5—7 % в случае длительной рассрочки (Рисунок 1.3).

Ипотека на жилье проигрывает кооперативам и в размере первоначального взноса. Приобретая квартиру по ипотеке, покупателю придется заплатить от 20 до 30 % общей стоимости жилья, в то время как программы в рамках кооперативов предусматривают меньший первоначальный взнос — от 10 % стоимости жилья.

Рисунок 1.2. Динамика средневзвешенной ставки по ипотечным кредитам в 2010—2013 гг.

Рисунок 1.3. Средневзвешенная ставка по ипотечным кредитам и средневзвешенная стоимость членских взносов в ЖНК в 2013 г.

Но есть и риски. До полной выплаты пая (имеется ввиду стоимость жилья с учетом рассрочки, которую предоставляет кооператив), в качестве собственника квартиры выступает ЖСК или ЖНК. Возможен вариант, что кооператив рано или поздно будет признан банкротом, что приведет к потере пайщиками квартир. В этом случае им могут быть предоставлены лишь скромные денежные компенсации.

Между тем, ЖСК имеет больше гарантий надежности, нежели ЖНК. В последнем случае шанс приобрести квартиру зависит от числа вступивших в кооператив новых членов. Кроме того, настоящий ЖНК бывает трудно отличить от пирамиды. ЖСК же учреждается для строительства определенного дома и его члены могут напрямую контролировать и отслеживать процесс строительства дома.

Таким образом, можно подвести итог, что ипотека на жилье менее рискованна, но в то же время и менее выгодна, чем кооператив.

Помимо коммерческих банков определенную роль в формировании дополнительного платежеспособного спроса на жилье могут сыграть другие организации. Учитывая приведенные выше данные, можно сделать вывод, что развитие кредитной кооперации в жилищной сфере должно стать одним из приоритетных направлений жилищной политики региона.

Одним из действенных инструментов для развития кредитной кооперации в Псковской области является применение льготного налогообложения.

Так, согласно статье 284 Налогового кодекса РФ налоговая ставка, подлежащая зачислению в бюджет субъекта РФ законами субъекта РФ может быть понижена до 13,5 %. В связи с этим предлагается для потребительских ипотечных (ПИК), жилищно-накопительных (ЖНК), жилищно-строительных (ЖСК), а также кредитных потребительских кооперативов, у которых в структуре займов преобладают кредиты на приобретение/строительство жилья (более 70 %), снизить ставку по налогу на прибыль, уплачиваемый в бюджет Псковской области, с 18 % до 13,5 %.

Согласно статье 380 Налогового кодекса РФ налоговые ставки по налогу на имущество устанавливаются законами субъекта РФ и не могут превышать 2,2 %. При этом допускается установление дифференцированных ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения. Согласно закону Псковской области от 20.11.2003 (ред. от 08.04.2013) «О налоге на имущество», действующая ставка налога на имущество — 2,2 %. Так как до погашения полной стоимости жилья оно находится в собственности кооператива, предлагается для потребительских ипотечных (ПИК), жилищно-накопительных (ЖНК), жилищно-строительных (ЖСК), а также кредитных потребительских кооперативов, у которых в структуре займов преобладают кредиты на приобретение/строительство жилья (более 70 %), снизить данную ставку до 0,5 %, чтобы помочь покупателям жилья избежать дополнительной финансовой нагрузки.

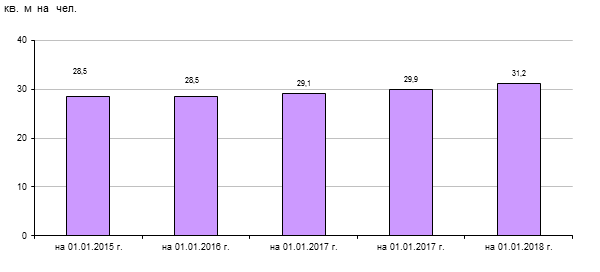

Законом Псковской области № 1022-ОЗ от 29.11.2010 «О дифференцированных ставках налога, взимаемого в связи с применением упрощенной системы налогообложения» с 01.01.2011 года установлены следующие дифференцированные ставки налога для организаций, применяющих упрощенную систему налогообложения с объектом доходы за вычетом расходов в размере от 5 % до 15 % в зависимости от вида деятельности. В целях стимулирования развития кредитной кооперации в жилищной сфере предлагается для потребительских ипотечных (ПИК), жилищно-накопительных (ЖНК), жилищно-строительных (ЖСК), а также кредитных потребительских кооперативов, у которых в структуре займов преобладают кредиты на приобретение/строительство жилья (более 70 %), установить минимальную ставку в размере 5 %. (Рисунок 1.4).

Рисунок 1.4. Динамика коэффициента обеспеченности населения Псковской области жильем в 2013—2016 гг.

Указанные меры позволят увеличить число потребительских ипотечных (ПИК), жилищно-накопительных (ЖНК), жилищно-строительных (ЖСК), а также кредитных потребительских кооперативов, у которых в структуре займов преобладают кредиты на приобретение/строительство жилья (более 70 %), действующих в Псковской области (в настоящее время их шесть), а также значительно увеличить число их пайщиков.

Развитие кредитной кооперации в жилищной сфере приведет с лагом в 2—3 года к росту обеспеченности жильем населения Псковской области (Рисунок 1.5).

Рисунок 1.5. Динамика коэффициента обеспеченности населения Псковской области жильем в 2014—2017 гг.

Вступление в организации кредитной кооперации будет интересно прежде всего заемщикам, имеющим недостаточный доход или доход, не подтвержденный документально, а также заемщикам, желающим приобрести объект недвижимости на вторичном рынке.

Список литературы:

1.Ипотечный бум: статистика и перспективы // BSN. Ru: [сайт]. [Электронный ресурс] — Режим доступа. — URL: http://www.bsn.ru/analytics/analitics_articles/russia/17082/ (15.12.13).

2.Федеральная служба государственной регистрации, кадастра и картографии: [Электронный ресурс] — Режим доступа. — URL: https://rosreestr.ru/wps/portal/ (15.12.2013).

дипломов

Оставить комментарий