Статья опубликована в рамках: XI Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 23 мая 2013 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

АНАЛИЗ УДЕЛЬНОГО ВЕСА ПРОСРОЧЕННОЙ ЗАДОЛЖЕННОСТИ В ОБЩЕЙ СТРУКТУРЕ КРЕДИТНОГО ПОРТФЕЛЯ В РОССИИ

Скугарева Наталья Андреевна

студент ИЭиФ КФУ, г. Казани

E-mail:

Родионов Евгений Борисович

научный руководитель, ассистент кафедры «Банковское дело» ИЭиФ КФУ, г. Казани

Просроченная задолженность — это своевременно не произведенные платежи поставщикам, кредитным учреждениям, финансовым органам, работникам.

Рост проблемной задолженности перед банками является на настоящий момент одним из наиболее обсуждаемых в банковском сообществе вопросов. Актуальность данного вопроса в ближайшем будущем будет расти и останется одной из наиболее важных банковских тематик еще как минимум в течение нескольких лет [5].

К сожалению, до сих пор не выработан оптимальный механизм решения проблемы просроченной задолженности перед банками, нет ответа на многие вопросы, связанные с управлением проблемными активами. Каждый банк выбирает для себя пути работы с проблемными долгами самостоятельно в соответствии с его структурой, практикой взаимодействия служб банка, объемом и спецификой кредитного портфеля, степенью его «проблемности».

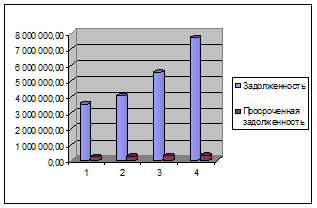

Рассмотрим динамику и структуру просроченной задолженности, как основного показателя качества кредитного портфеля. В целом за период с 2010 по 2013 гг. наблюдается тенденция к нормализации ситуации с просроченной задолженностью, ее удельный вес в общем объеме выданных кредитов снижается, что иллюстрирует рис. 1. На 1 января 2013 года доля просроченной задолженности в кредитном портфеле составила 3,70 %, тогда как на 1 января 2012 года она была равна 3,95 % [4].

Рисунок 1. Динамика удельного веса просроченной задолженности в общей структуре кредитного портфеля за 2010—2013 гг. на начало периода

Общий прирост этой доли за анализируемый период составил — 1,41 %. Абсолютный прирост просроченной задолженности по банковской системе в 2012 году составил 124 млрд. руб., а ее объем достиг 1,26 трлн. руб.

В основном улучшение ситуации с просроченной задолженностью объясняется очень быстрым ростом портфеля выданных ссуд населению [1].

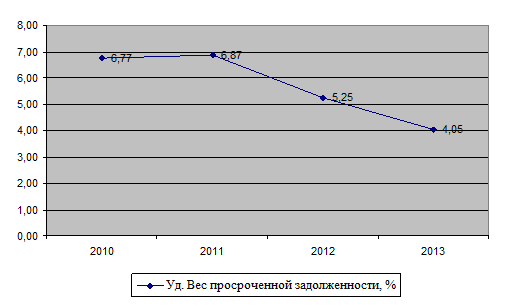

Рисунок 2. Динамика общей и просроченной задолженности по кредитам физическим лицам в рублях и в иностранной валюте за период 01.01.2010—01.01.2013 гг.

Можно отметить, что задолженность по кредитам физическим лицам за анализируемый период растет (Рис. 2). Так, по состоянию на 01.01.2013 г. она составила 7 712 млрд. руб., превысив тот же показатель 2010 года больше, чем в два раза (3 562 млрд. руб.). Среднегодовой прирост за данный период составил 30 %, причем темпы прироста с каждым годом увеличиваются. Наряду с общей задолженностью, растет и просроченная. Составив на начало 2013 года 313 млрд. руб., она превысила показатель 2010 года на 30 %. Необходимо отметить, что, не смотря на рост просроченной задолженности, темп ее прироста по сравнению с 2010 годом уменьшились в два раза, что является положительным показателем. К тому же, темп прироста просроченной задолженности по розничным кредитам в 2012 году (7,6 %) был ниже, чем по корпоративному портфелю, но выше, чем в 2011 г. (3,1 %) [2]. Среднегодовой прирост за анализируемый период составил 9 %.

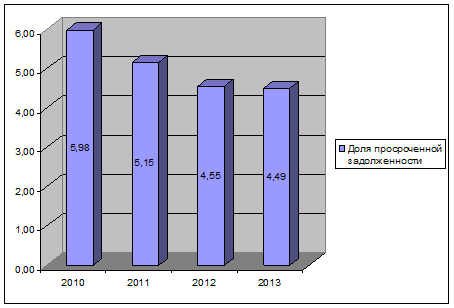

В результате доля просроченной задолженности по кредитам физическим лицам значительно сократилась и составила на 1 января 2013 года 4,1 % против 5,2 % годом ранее и 6,8 % в 2010 году (Рис. 3). Среднегодовое сокращение составляет 15 %.

Рисунок 3. Динамика удельного веса просроченной задолженности по кредитам физическим лицам в общем объеме за период 01.01.2010—01.01.2013 гг. [4]

В то же время улучшения ситуации с просроченной задолженностью юридических лиц не наблюдается [1]. Темпы прироста ссудной задолженности юридических лиц в 2011 и в 2012 году составили 12 % по сравнению с предыдущим годом, тогда как в 2010 году — 3 %. Однако удельный вес просроченной задолженности в общем объеме выданных кредитов организациям на 1 января 2013 года сохранился на почти неизменном уровне — 4,5 % по сравнению с 4,6 % на 1 января 2012 года (Рис. 4). В динамике за 2010—2013 гг. доля просроченной задолженности уменьшилась на 1,5 %.

Рисунок 4. Доля просроченной задолженности в общем объеме выданных кредитов организациям

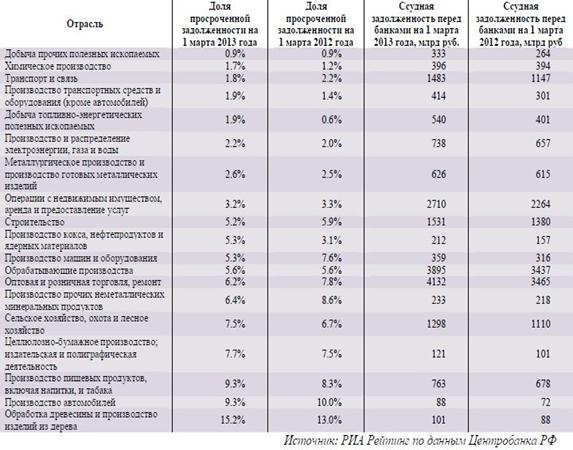

К тому же результаты рейтинга свидетельствуют, что ситуация с платежеспособностью в различных отраслях экономики крайне неоднородна (Таблица 1). Это обусловлено разным финансовым состоянием организаций из различных секторов. Разрыв по доле просрочки между отраслями с максимальным и минимальным показателями 17-ти кратный [3]. Наименьшая доля просроченной задолженности наблюдается у добывающих предприятий. У предприятий, осуществляющих добычу топливно-энергетических полезных ископаемых, просроченная задолженность составляет 1,9 % на 1 марта, а у добывающих прочие полезные ископаемые предприятий — 0,9 %.

Таблица 1.

Доля ссудной, в том числе просроченной задолженности в разрезе отраслей экономики [3]

Таким образом, организации, извлекающие национальные природные богатства, отличаются высокой платежной дисциплиной, что во многом связано с двумя факторами [3].

С одной стороны, стабильная экспортная выручка обеспечивает добывающим предприятиям хорошее финансовое положение и, соответственно, позволяет обслуживать свои долги. С другой стороны, высокая прибыльность бизнеса и открытость западных рынков капитала для добывающих предприятий приводит к тому, что долговая нагрузка перед российскими банками у них находится на невысоком уровне. Например, задолженность всех предприятий в добыче топливно-энергетических полезных ископаемых почти в 3 раза меньше, чем прибыль лишь одного Газпрома за год.

Кроме добывающих отраслей низкая просроченная задолженность по банковским кредитам наблюдается у предприятий химической промышленности — 1,7 %, и отрасли транспорт и связь — 1,8 %. Такой результат также не удивителен, так как химическое производство является одной из самых успешных отраслей промышленности (3 место в рейтинге финансового состояния отраслей промышленности по итогам 2012 года). В свою очередь, хорошая платежная дисциплина предприятий транспорта и связи, по мнению экспертов, связана с высокой оборачиваемостью в этой отрасли, слабой конкуренцией со стороны внешнего сектора и значительной ролью в отрасли естественных монополий [3].

Самая большая доля просроченной задолженности наблюдается по кредитам предприятий, осуществляющих обработку древесины и производство изделий из дерева. На 1 марта 2013 года более 15 % кредитов, выданных российскими банками данным предприятиям, были просрочены, что в 1,5 раза больше, чем у остальных отраслей аутсайдеров, и более чем в 3 раза хуже среднероссийских показателей.

Характерно, что за последние 12 месяцев доля просроченной задолженности в отрасли не только не снизилась, но продолжала расти. И это вполне закономерно. Ведь разрыв между ставками кредитования и средней рентабельностью активов отрасли находится на крайне высоком уровне.

Деревообработка уже длительное время является аутсайдером среди отраслей промышленности и в последнем рейтинге финансового состояния отраслей промышленности (по итогам 2012 года) занимала последнее место.

Схожие результаты продемонстрировали отрасли производства пищевых продуктов и производства автомобилей, у которых доля просроченной задолженности составила 9,3 %.

Предприятия пищевой промышленности работают на сверхконкурентном рынке, где, помимо всего прочего, очень сильны позиции импортеров, а вкусы потребителей могут сильно и быстро меняться. Поэтому не удивительно, что в этой отрасли достаточно часто проекты терпят крах, а кредиты не возвращаются. При этом доля просроченной задолженности в отрасли демонстрирует тенденцию к росту. Но, тем не менее, пищевые предприятия по-прежнему являются желанными заемщиками у банков, что, в частности, выражается в большом объеме выданных предприятиям пищевой промышленности кредитов — более 760 млрд. рублей (заметно превышает кредитный портфель металлургических предприятий). Кроме того, согласно конъюнктурным опросам, пищевые предприятия, наравне с нефтянкой и химической промышленностью, имеют наилучший доступ к кредитному рынку.

Ситуация с автомобильной промышленностью в какой-то степени похожа на ситуацию с пищево, однако есть и некоторые характерные отличия. Высокая доля просроченной задолженности здесь, как и в пищевой промышленности, является во многом следствием конкуренции, которую за явным преимуществом выигрывают иностранные автомобильные концерны. Поэтому процедура банкротства для многих российских автопроизводителей уже стала обычным состоянием. Однако, в отличие от пищевой промышленности, автозаводы не получают в большом объеме кредиты российских банков — их суммарная задолженность на 1 марта 2013 года составляет всего 88 млрд. руб.

Итак, абсолютный прирост просроченной задолженности по банковской системе в январе составил 25,5 млрд. руб. (10 млрд. руб. в среднем за месяц в 2012 году), а ее объем достиг 1,28 трлн. руб. Вероятнее всего, тенденция роста абсолютного объема просроченной задолженности найдет свое продолжение в ближайшие месяцы, что приведет к росту доли просроченной задолженности по банковской системе в целом [2].

По мнению экспертов РИА Рейтинг, доля просроченной задолженности в 2013 году может немного вырасти ввиду замедления прироста портфеля ссуд [1]. Их предположения на данный момент оправдываются, так как просроченная задолженность растет с каждым месяцем, но небольшими темпами. Так по состоянию на 01.02.2013 ее удельный вес в общей структуре кредитного портфеля составил 3,8 %, что на 0,1 % больше, на январь этого года. Прирост произошел из-за одновременного абсолютного прироста объема просроченной задолженности и сокращения ссудной задолженности. Однако по состоянию на 1 марта 2013 года удельный вес просроченной задолженности немного сократился и составил 3,73 %. Сокращение доли просроченной задолженности произошло в основном за счет значительного роста межбанковских кредитов.

Хуже всего обстоят дела с просроченной задолженностью среди крупнейших банков [1]. В 2012 году у Банка Москвы — данная доля по кредитам населению и корпоративному сектору на 1 января 2013 года составила 36 % против 4,5 % в среднем по стране. Существенные проблемы с погашением ссуд в 2012 году проявились и у ОАО «Россельхозбанк», у которого доля просроченной задолженности достигла 7,3 %, увеличившись за год на 1,65 процентных пункта. При этом заметно улучшили качество кредитного портфеля в 2012 году ОАО «Сбербанк России», ОАО «АЛЬФА-БАНК» и ОАО АКБ «РОСБАНК».

Растет доля просроченной задолженности как физических, так и юридических лиц. Однако в случае решения проблемы с просроченной задолженностью у Банка Москвы, на которого приходится почти каждый пятый рубль плохих долгов по банковской системе, общая ситуация в отрасли может немного скорректироваться. В отличие от 2012 года, когда значительное влияние на динамику просроченной задолженности оказывало небольшое количество банков, в январе ее рост был относительно равномерным. Всего в январе 480 банков характеризовались ростом абсолютного объема просроченной задолженности, и лишь 231 банк продемонстрировал его снижение [1].

Ухудшение некоторых показателей качества корпоративных кредитов в 2012 г. привело к ускорению наращивания объема фактически сформированных резервов на возможные потери по этим кредитам [2]. В анализируемый период их фактический объем по кредитам нефинансовым организациям и физическим лицам почти полностью покрывал проблемные и безнадежные ссуды указанных категорий заемщиков. В 2012 г. российские банки весьма успешно работали с проблемной задолженностью своих клиентов посредством передачи процедур взыскания задолженности на аутсорсинг или продажи портфеля задолженности. Как следствие, рынок аутсорсинга (передачи третьим лицам процедур взыскания) в 2012 г. демонстрировал стабильный рост, а рынок цессии (переуступки третьим лицам прав требования) по сравнению с ним развивался еще более высокими темпами. В портфелях просроченных кредитов, выставленных банками на продажу, в 2012 г. преобладали долги населения по кредитным картам, кредитам на покупку товаров и иным потребительским кредитам. Наибольшую долю в портфелях просроченных долгов составляли кредиты с «просрочкой» от 1 до 2 лет [2].

Таким образом, из-за замедления темпов роста кредитного портфеля доля просроченной задолженности, вероятно, может начать расти после трех лет снижения. При этом, скорее всего, ситуация не будет носить критического характера.

Список литературы:

1.Аналитический бюллетень. Банковская система России: тенденции и прогнозы. — [Электронный ресурс] — Режим доступа. — URL: http://vid1.rian.ru/ig/ratings/b_banki_12.pdf (дата обращения 03.05.2013).

2.Обзор финансового рынка. Годовой обзор за 2012 год — [Электронный ресурс] — Режим доступа. — URL: http://www.cbr.ru/analytics/fin_r/fin_mark_2012.pdf (дата обращения 14.05.2013).

3.Рейтинг отраслей экономики по доли просроченной задолженности — [Электронный ресурс] – Режим доступа. – URL: http://riarating.ru/corporate_sector_rankings/20130417/610553173.html (дата обращения 19.05.2013).

4.Сведения о размещенных и привлеченных средствах — [Электронный ресурс] — Режим доступа. — URL: http://www.cbr.ru/statistics/?Prtid=pr (дата обращения 15.05.2013).

5.Управление просроченной и проблемной задолженностью — [Электронный ресурс] – Режим доступа. – URL: http://xreferat.ru/7/1957-1-problema-prosrochennoiy-zadolzhennosti-v-bankah.html (дата обращения 17.05.03).

дипломов

Оставить комментарий