Статья опубликована в рамках: XI Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 23 мая 2013 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

УПРАВЛЕНИЕ ВНУТРЕННИМ И ВНЕШНИМ ДОЛГОМ РОССИЙСКОЙ ФЕДЕРАЦИИ

Мантикова Ирина Игоревна

студент 3 курса, кафедра финансового менеджмента и банковского дела , СтГАУ, г. Ставрополь

E-mail: irika-irishka@rambler.ru

Скребцова Тамара Васильевна

научный руководитель, канд. экон. наук, кафедра финансового менеджмента и банковского дела, СтГАУ, г. Ставрополь

Государственный долг — это очень важная неотъемлемая часть экономики любого государства. Одной из проблем российской экономики стал непомерно возросший долг, как внешний, так и внутренний.

Государственный долг — это проблема, порождаемая дефицитом бюджета. В свою очередь он представляет собой сумму непогашенных дефицитов госбюджетов, накопленную за всё время существования государства [3].

Как показывает опыт нынешних кризисных процессов за рубежом, взвешенное решение проблем долговой политики во многом определяет успешное развитие экономики в целом и ее основных участников — государства, компаний и банков.

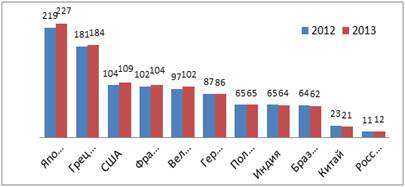

В настоящее время Россия умеренно использует инструменты государственной долговой политики в сравнении с другими странами: отношение государственного долга в России к ВВП почти 9 %, тогда как во многих странах этот показатель достигает 50—200 % (рис. 1). Превышение государственным долгом уровня в 85 % к ВВП, по оценкам международных экспертов, является препятствием для экономического роста.

Рисунок 1. Отношение государственного долга к ВВП в ряде стран в 2011 г., %, в порядке убывания

По состоянию на 1 января 2012 г. внутренний государственный долг России, выраженный в ценных бумагах, составил менее 3,6 трлн. руб.; внешний государственный долг — менее 1,2 трлн. руб. На данном этапе отмечается тенденция к росту объема государственного долга в целом (рис. 2).

Так как государственные займы — это один из важнейших источников финансирования бюджетного дефицита, перед началом кризиса снижение государственного долга России было также существенным образом связано со сравнительно благополучным состоянием государственных финансов. В предкризисный период (до 2008 г.) наблюдалась следующая тенденция: при бюджетном профиците совокупный объем фондов существенно возрастал, а российский государственный долг снижался (рис. 2).

Рисунок 2. Государственный долг Российской Федерации в 2004—2011 годах (трлн., %)

«Невысокий уровень государственного долга в Российской Федерации позволяет проводить политику постепенного увеличения объема государственных заимов, не боясь за сохранность долговой устойчивости Российской Федерации», — так говорится в «Основных направлениях бюджетной политики на 2012 год и плановый период 2013 и 2014 годов» [2].

В ближайшие годы долговая политика, согласно этому документу Минфина России, будет направлена на:

· поддержание баланса федерального бюджета при сохранении высокой долговой устойчивости;

· преобразование рынка государственных ценных бумаг;

· обеспечение высокого уровня рейтингов кредитов в Российской Федерации;

· обеспечение оптимального доступа к источникам заемного капитала [2].

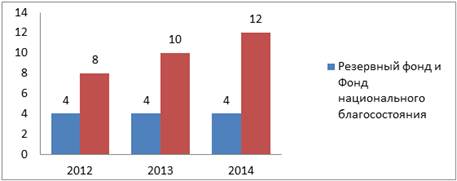

Относительно высокий уровень мировых цен на энергоносители (93—97 дол./баррель), исходя из которых планировалась долговая политика на 2012—2014 года, по мнению регуляторов, способен обеспечить достаточно высокий уровень доходов федерального бюджета вы ближайшие годы. В целом в ближайшие годы прогнозируется стабильный суммарный объем Резервного фонда и Фонда национального благосостояния, что может означать ориентацию на снижение их роли при повышении значения долговой политики России, т. е. сохранение разнонаправленных трендов государственного долга и фондов (рис. 3).

Рисунок 3. Прогноз на 2012—2014 годы по ценам на нефть «Юралс» (дол./баррель)

Государственная долговая политика будет предполагать:

· привлечение ресурсов на рынках капитала;

· поддержание высокого уровня кредитных рейтингов страны;

· совершение мониторинга внешних заимствований корпоративного сектор [1].

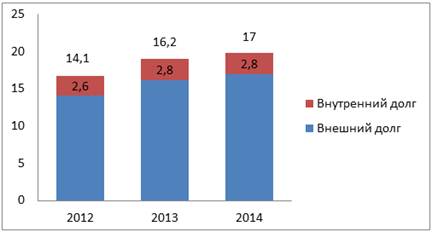

В 2000-е годы проводилась политика замещения внешнего долга внутренним, и в 2012—2014 годах предполагается дальнейшее повышение роли внутреннего государственного долга в качестве источника погашения бюджетного дефицита (рис. 4). В связи с этим совершенствование национального долгового рынка, его модернизация в соответствии с потребностями «новой экономики», внедрение финансовых инноваций должны стать важнейшим приоритетом государственной долговой политики.

Рисунок 4. Прогноз на 2012—2014 года по дефициту государственного бюджета, внешнему государственному и внутреннему государственному долгу России (% к ВВП)

Ключевыми задачами можно назвать:

· совершенствование инфраструктуры рынка государственных ценных бумаг;

· повышение его ликвидности;

· расширение инвесторской базы [1].

Также прогнозируются достаточно высокие показатели долговой устойчивости России в 2012—2014 годах, что мы видим из таблицы 1.

Таблица 1.

Показатели долговой устойчивости России (%)

|

|

2012 |

2013 |

2014 |

|

Доля расходов на обслуживание государственного долга Российской Федерации в общем объеме расходов федерального бюджета |

3,6 |

4,0 |

4,5 |

|

Отношение расходов на обслуживание и погашение государственного долга Российской Федерации к доходам федерального бюджета |

9,7 |

10,4 |

11,8 |

|

Отношение государственного долга Российской Федерации к доходам федерального бюджета |

76,3 |

87,7 |

94,5 |

|

Отношение государственного внешнего долга Российской Федерации к годовому объему экспорта товаров и услуг |

10,9 |

12,5 |

13,2 |

|

Отношение расходов на обслуживание государственного внешнего долга Российской Федерации к годовому объему экспорта товаров и услуг |

0,6 |

0,6 |

0,7 |

По сравнению с ведущими странами российский рынок ценных бумаг недостаточно развит. За последнее десятилетие количество используемых инструментов снизилось (рис. 5), и в настоящее время российский внутренний государственный долг формируют пять видов государственных облигаций.

Рисунок 5. Структура внутреннего государственного долга России, выраженного в ценных бумагах, по состоянию на 01.01.2012 года

В настоящее время сохраняется тенденция к снижение государственного долга России по кредитам международных банков развития (рис. 6).

Рисунок 6. Государственный долг России по кредитам международных банков развития (млрд. дол.)

При этом нельзя игнорировать возможность как менее, так и более благоприятных сценариев развития, т. е. достижения показателей, существенно отличающихся от российских официальных прогнозов. К примеру, согласно МВФ (январь 2012 года), отношение государственного долга к ВВП в России в 2012—2013 годах может составить 11—12 % (рис. 7), что заметно ниже официального российского ориентира 14—16 % (рис. 3).

Рисунок 7. Отношение государственного к ВВП в 2012—2013 годах, %, в порядке убывания

В краткосрочном и среднесрочном аспекте доля внутреннего долга в совокупном объеме государственного долга, по официальным прогнозам, может продолжать расти при соответствующем снижении доли внешнего долга, что соответствует прежним ориентирам по замещению внешних заимствований внутренним.

Как отмечал министр финансов России А. Силуанов, планируется «поступать как в 2011 году, т. е. если… доходы, которые поступят в бюджет сверх плана, позволят нам меньше заимствовать, значит, мы будем сокращать объем заимствований» (по плану государство должно в текущем году занять в чистом виде на внутреннем рынке российской Федерации 1,2 трлн. руб.) [4].

Для более эффективного воздействия на структуру задолженности в документах Минфина России подчеркивается необходимость перехода к активному управлению государственным долгом. В 2011 году Минфин России подготовил документы, касающиеся ОАО «Российское финансовое агентство» (РФА). Планируется, что РФА будет осуществлять заимствования от имени России на внешнем и внутреннем рынках путем размещения государственных бумаг и проводить с ними операции на вторичном рынке (рис. 8).

Рисунок 8. Функции Российского финансового агентства

В случае успешного создания и развития РФА новый необходимый импульс получит работа государства в долговой сфере с банками и иными участниками финансовых рынков.

В ближайшие годы могут наблюдаться повышенные внешние риски и связи со стагнацией мировой экономики, возможным снижением цен на нефть и другими факторами. В то же время требуется также принимать во внимание возможность более оптимистического сценария, учитывающего вероятность превышения мировыми ценами на нефть официальных российских прогнозных ориентиров. В таких условиях необходимо стремиться к сбалансированной долговой политике.

Нельзя игнорировать то, что потенциал банков и иных инвесторов в сфере долговой политики в России, возможно остается сравнительно мало реализованным. Причем, как показывает опыт нынешних кризисных процессов за рубежом, взвешенное решение проблем долговой политики во многом определяет успешное развитие экономики в целом и ее основных участников – государства, компаний и банков. Поэтому правильные подходы к решению указанных вопросов крайне важны для обеспечения условий для устойчивого экономического роста, создания ликвидного и емкого финансового рынка, формирования адекватного объема финансовых ресурсов в целом.

Список литературы:

1.Амирханова Ф. Внешний долг: непривычные решения/ Ф. Амирханова // Экономика и жизнь. — 2009. — № 2. — С. 4.

2.Основные направления бюджетной политики на 2012 год и плановый период 2013 и 2014 годов. М., Минфин России. 2011.

3.Основные направления государственной долговой политики Российской Федерации на 2012—2014 годы. М., Минфин России. 2011.

4.Силуанов А.Г. Высказывания руководства // Пресс-служба Минфина России // Минфин России. — 2012 [Электронный ресурс] — Режим доступа. — URL: http://www.minfin.ru/ru/press (дата обращения 3.04.2013).

дипломов

Оставить комментарий