Статья опубликована в рамках: IX Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 28 марта 2013 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

отправлен участнику

БУДУЩЕЕ РЕГИОНАЛЬНЫХ СТРАХОВЫХ ОРГАНИЗАЦИЙ. КОНСОЛИДАЦИЯ СТРАХОВОГО РЫНКА — ЗА И ПРОТИВ

Лопатенко Павел Александрович

студент 4 курса, кафедра «Финансы и кредит» Школы экономики и менеджмента ДВФУ, г. Владивосток.

E-mail: Lpavel0408@mail.ru

Васюкова Людмила Константиновна

научный руководитель, канд. экон. наук, доцент кафедры «Финансы и кредит», Школы экономики и менеджмента ДВФУ, г. Владивосток

Страхование возникло и развивалось как осознанная объективная потребность человека и общества в защите от случайных опасностей.

Потребность в страховой защите носит всеобщий характер, она охватывает все фазы общественного воспроизводства, все звенья социально-экономической системы общества, всех хозяйствующих субъектов и все население. Страховой рынок не только способствует развитию общественного воспроизводства, но и активно воздействует через страховой фонд на финансовые потоки в народном хозяйстве.

Региональные рынки являются составной частью всего рынка страхования, и их исследование представляет повышенный интерес, особое внимание необходимо уделить игрокам страхового рынка, действующим на этой арене. Рынок страхования и экономика страны неразрывно связаны. Функционирование одной системы неизбежно воздействует на другую. Развитие страховых организаций действующих на региональных рынках способствует развитию всего рынка страхования, и как следствие, национальной экономики.

Страховой сектор Российской Федерации (РФ) в 2012 году показывал высокие темпы роста, как и последние несколько лет. По итогам 9 месяцев, общая сумма страховых премий и выплат по всем видам страхования составила соответственно 1139,25 и 753,25 млрд. руб. (122,0 % и 117,3 % по сравнению с аналогичным периодом 2011 года) [5, 6].

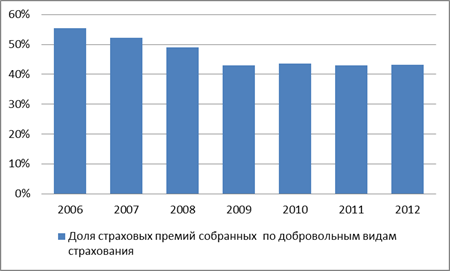

При достаточно отчётливой положительной динамике объёмных стоимостных показателей развития страхового рынка наибольшие темпы роста продемонстрировали обязательные виды страхования. В страховом портфеле наблюдается тенденция снижения доли страховых премий, собранных по добровольным видам страхования. Преобладание обязательных видов страхования в России начало проявляться ещё несколько лет назад. В 2012 году, оно только укрепилось и продолжится в 2013 году с введением с 1 января обязательного страхования ответственности перевозчиков перед пассажирами.

Так в 2006 году доля добровольных видов в структуре страхового портфеля составляла 55 %, в 2010 г. — 44 %,а на сентябрь 2012 г. — 43 % [6].

Рисунок 1. Удельный вес страховых премий по добровольным видам страхования в общей совокупности страховых премий

Таким образом, как видно из рисунка 1, в 2010—2012 гг. тенденция хоть и немного замедлилась, все же в последние годы принуждение потребителей к тому, чтобы они тратили деньги на страхование, было основным фактором, определяющим динамику рынка.

Анализирую современный страховой рынок РФ, нельзя не обратить внимание ещё на одну характерную черту. Тенденция консолидации, наметившаяся в прошлые годы, в 2012 году получила новый импульс благодаря принятому Государственной Думой РФ закону, устанавливающему минимальный размер уставного капитала страховых компаний [3].

Результатом происходящих процессов является то, что 10 крупнейших страховых компаний РФ к сентябрю 2012 г. собрали почти 57 % всей суммы премий на рынке, 74,1 % на рынке КАСКО, 71,3 % на рынке имущественного огневого состояния и 78,9 % на рынке ОСАГО.

По мнению многих аналитиков страхового рынка, такая монополизация делает ненужной конкуренцию за потребителя путем совершенствования качества предоставляемой страховой защиты. Конкуренция выражается в борьбе за перераспределение портфелей, что предполагает борьбу не за клиента, а за «агентов с портфелем», и за «административный ресурс», то есть средства административного побуждения (принуждения) к страхованию [1].

Подтверждение отмеченным тенденциям можно увидеть в Аналитической записке, подготовленной аудитором Счетной палаты РФ Николаем Табачковым. По мнению автора записки, «изменения на страховом рынке преимущественно направлены на поглощение небольших региональных компаний и создание на их основе филиалов или представительств крупных страховщиков» [7].

Основным положительным фактом консолидации страхового рынка является рост капитализации страховщиков, так по данным «Эксперт РА», собственные средства 10 крупнейших страховщиков РФ с конца 2010 года выросли более чем на 138 %. Однако увеличение собственных средств компании, а именно увеличение уставного капитала не всегда является гарантией финансовой устойчивости страховщика. Примером тому являются «громкие» решения Российский союз автостраховщиков (РСА) в начале 2013 года о прекращении отгрузки полисов ОСАГО из-за нарушения платёжеспособности крупным страховым компаниям с миллиардными уставными капиталами, например таким, как ОАО «Государственная страховая компания «Югория».

Что касается надежности малых страховщиков, то они, как компании, значительно надёжнее и эффективнее, нежели филиалы отдалённых крупных страховых компаний. Региональные компании лучше адаптированы к региональному рынку, они более гибкие, оперативные. Региональные страховые компании, обладающие небольшим собственным капиталом, но принимающие на себя большое число некрупных рисков, вполне устойчивы в финансовом отношении.

В условиях монополизации страхового рынка крупные кампании не заинтересованы в приобретении страхового портфеля из многих небольших договоров с высоким уровнем их индивидуализации. Индивидуальный подход повышает издержки центра на адекватный андеррайтинг и сопровождение страховых договоров. Об этом же говорит слабо контролируемый рост расходов на ведение дела (РВД) в отечественных страховых компаниях. В течение нескольких последних лет страховщики неуклонно наращивали собственные расходы на ведение дела, темпы прироста которых значительно опережали темпы роста и сборов страховых премий, и выплат.

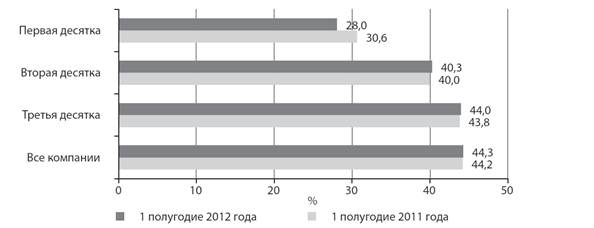

Однако, одной из положительных тенденций консолидации страхового рынка, одним из показателей эффективности построения бизнес-модели крупнейших российских страховщиков, как видно из рисунка 2, является некоторое снижение РВД.

Рисунок 2. Динамика доли расходов на ведение дела

Об этом говорят существенно меньшие значения этого показателя для компаний из первой десятки (28,0 %) по сравнению с показателем у компаний из второй десятки (40,3 %) и у компаний из третьей десятки крупнейших страховщиков (44,0 %) [4].

Региональные филиалы крупных страховщиков работают по принципу агентств, продавая страховые услуги центральной компании, и не имеют возможности обеспечивать их конкурентоспособность с учетом потребностей региона.

Сегмент страхователей, для которого страховая защита представляется чрезвычайно востребованной, но гарантировать которую не желают крупные страховые компании — это, безусловно, региональные малые и средние предприятия различных отраслей. Превращение российского страхового рынка в рынок московских страховщиков означает, что в регионах предлагают страховые продукты, ориентированные на московского потребителя и часто не учитывающие региональные аспекты. Результатом этого может быть низкий спрос на имеющиеся страховые продукты и неудовлетворённый спрос местного страхователя. Страховые потребности, единые для всех экономических агентов страны, могут удовлетворяться на уровне федеральных компаний. Но существуют и потребности, характерные для отдельных регионов, отдельных групп клиентов страховщика.

Региональные страховые компании имеют явные преимущества в тех видах страхования, где страховая сумма по одному договору страхования невелика, а сумма выплат по портфелю достаточно предсказуема. Как правило, это сфера личного страхования и мелкое имущественное страхование. Эти виды страхования обычно не порождают крупных выплат, но при этом требуют внимательного отношения к клиентам, оперативного и качественного обслуживания, что способны обеспечить именно региональные компании, количество которых безостановочно сокращается.

Также стоит отметить ещё на одну негативную черту консолидации страхового рынка. Страдают местные бюджеты и бюджеты субъектов РФ, т. к. на российском страховом рынке мелкие страховщики относятся к региональным и межрегиональным компаниям и 18 % из 20 % налога на прибыль платят в бюджеты субъектов РФ. При этом каждый такой страховщик участвует в социально-экономическом развитии регионов и обеспечивает занятость населения, выполняя различные социально значимые функции [9].

Говоря о процессе консолидации, проходящем на страховом рынке РФ, необходимо отметить, что небольшое число больших компаний с большим количеством филиалов может стать очень хорошей «добычей» для любой сравнительно небольшой западной или, скажем, азиатской компании. Ведь капитализации российских компаний и зарубежных не поддаются какому-либо адекватному сравнению. То, что мы называем «крупными» компаниями, никоим образом не могут называться таковыми на международном рынке страхования. Все чаще мы можем наблюдать иностранных игроков на российском страховом рынке. Как известно, 16 декабря 2011 года был утвержден Протокол присоединения Российской Федерации к Всемирной торговой организации. Начиная со дня вступления России в ВТО не должно существовать никаких ограничений в отношении трансграничного страхования рисков, связанных с международной перевозкой пассажиров, а также страхования ответственности, связанной с такой перевозкой, международной перевозкой грузов, международным гражданским авиационным сообщением и ответственности в рамках международной системы «Зеленая карта».

Если раньше считалось, что объектами трансграничного страхования являются имущественные интересы, связанные с крупными экологическими рисками, рисками аварий на опасных производственных объектах, традиционно, морские риски, то в настоящее время мы наблюдаем развитие трансграничного страхования граждан, выезжающих за рубеж, страхования грузов, страхования жизни. Так, в октябре 2011 года было подписано соглашение между страховой компанией ВСК и крупнейшей страховой компанией Китая China Life Insurance о реализации проекта обеспечения страховой защитой граждан Китая и России, выезжающих в приграничные районы на безвизовой основе [2].

Страховая отрасль Китая располагает огромным потенциалом развития ввиду постоянно растущего спроса на страховую защиту со стороны китайских граждан и предприятий. По мнению российских экономистов, именно китайские страховые компании имеют наибольшую предрасположенность и финансовые возможности для выхода на российский страховой рынок. Очевидно, что наибольший интерес для них будут представлять такие капиталоёмкие виды страхования, как долгосрочное страхование жизни, пенсионное страхование граждан [10].

Таким образом, консолидация страхового рынка РФ, исчезновение мелких региональных компаний может стать одной из предпосылок захвата региональных рынков иностранными страховыми компаниями. Так мелкие компании предлагали своим клиентам индивидуальный подход, страховые продукты, учитывающие местные особенности страхователей и достаточно высокий уровень сервиса, чего не могут предложить регионам крупные российские игроки страхового рынка. В итоге неудовлетворенный спрос региональных клиентов может достаться иностранным компаниям, которые могут предложить своим потенциальным страхователям такие продукты, которых на региональных рынках сейчас нет и, возможно, в ближайшее время и не будет. А размещая свои личные накопления, где бы то ни было, страхователь становится крайне лояльным в отношении субъекта, которому он доверил свои капиталы. Так же не стоит забывать об инертности поведения многих участников финансовых отношений, в частности клиентов страховых организаций [8]. Всё это может привести к потере регионов российскими страховщиками и, как результат, стать одной из предпосылок оттока российского капитала за рубеж.

Можно провести аналогию между ситуацией, которая может сложиться сейчас на региональных страховых рынках и той ситуацией, которая была 20—25 лет назад на региональных рынках автомобилей. Особенно этот пример будет характерен для субъектов федерации, входящих в состав ДВФО.

Российское автомобилестроение активно развивалось, удовлетворяя спрос на средства передвижения в центральной части России. Дальний восток не имел предложения российских автомобилей в том количестве, в котором они требовались для удовлетворения растущей потребности. Растущий спрос был удовлетворен теми средствами, которые были в наличие, а именно была возможность появления на рынке японских автомобилей, которые своими свойствами и доступностью удовлетворяли спрос населения. А сейчас, когда уже нет ограничения в предложении со стороны российских автопроизводителей, потребители не хотят отказываться от потребления того продукта, который полностью отвечает их требованиям, и с которым не может сравниться по своим потребительским качествам российский аналог.

Схожая ситуация сейчас может сложиться на региональных страховых рынках. Крупные российские страховщики активно работают в центральной части России, часто не уделяя, по различным причинам, должного внимания спросу со стороны страхователей в регионах. Как результат этот спрос может быть удовлетворён предложениями иностранных страховщиков. А как только региональные потребители получат возможность сравнить возможности отечественных и иностранных страховщиков, их страховые продукты, тогда эти потребители сделают для себя выбор в сторону более привлекательных иностранных игроков страхового рынка. И о возвращении спроса на страховые продукты российских страховщиков со стороны этого сегмента потребителей можно забыть на, возможно, довольно продолжительный период времени.

В качестве одного из вариантов выхода из сложившейся ситуации на страховом рынке необходимо остановить процесс «выдавливания» с рынка региональных страховщиков, в первую очередь за счет повышения размера минимального уставного капитала. Т. к. преимущество региональных компаний состоит в адаптированности к местному рынку, они удовлетворяют потребности в страховых услугах мелких и средних страхователей, в которых крупные страховщики не очень сильно заинтересованы их следует защищать, а не ущемлять, устанавливая столь высокий порог уставного капитала. Наверное, более рациональным следовало бы установить требования к уставному капиталу в зависимости от страхового портфеля компании, как это принято за рубежом, например, стоит обратить внимание на американскую модель страхового рынка, где одновременно существуют крупные страховщики, играющие немаловажную роль, как в масштабах государства, так и мирового страхового рынка, и множество мелких страховых компаний, осуществляющих свою деятельность в пределах одного штата. В РФ возможно разделение страхового рынка на уровни: федеральный, региональный и местный. В соответствии с таким делением для каждого региона необходимо определить минимальный размер уставного капитала, делегировать им право разработки местных законодательных актов по страхованию, не противоречащих федеральному законодательству, а также разработать новую классификацию страховых компаний. Федеральные компании должны стать основой системы отечественного перестрахования и сострахования, а мелкие региональные страховщики будут работать с множеством некрупных рисков, удовлетворяя спрос со стороны физических лиц и небольших региональных организаций.

Конечно, если двигаться в имеющемся направлении, страхователи могут даже оказаться в выигрыше, ведь им будут предложены современные качественные страховые товары, новые страховые технологии и новые, экономически обоснованные страховые тарифы.

Но в целом, без грамотного и планомерного развитого отечественного страхового рынка, без преобладания на нём российских страховщиков невозможно добиться нормального функционирования российского финансового рынка, и закончить процесс становления России одним из крупнейших участников мировой финансовой системы.

Список литературы:

1.Жук И.Н. Роль региональных страховых компаний в развитии экономики региона // Страховое дело. — 2010.

2.Информационный портал «Фориншурер-страхование» ВСК и China Life при участии Ростуризма подписали соглашение о сотрудничестве. [Электронный ресурс] — Режим доступа. — URL: http://www.forINSURER.com (дата обращения 12.03.2013).

3.Об организации страхового дела в Российской Федерации: Закон РФ от 27.11.1992 № 4015-1 (ред. от 25.12.2012). // СПС «Консультант Плюс».

4.Официальный сайт рейтингового агентства «Эксперт РА» [Электронный ресурс] — Режим доступа. — URL: http://raexpert.ru/. (дата обращения 12.03.2013).

5.Официальный сайт Федеральной службы Государственной статистики [Электронный ресурс] — Режим доступа. — URL: http://www.gks.ru/. (дата обращения 17.03.2013).

6.Официальный сайт Федеральной службы по финансовым рынкам. [Электронный ресурс] — Режим доступа. — URL: http://www.fcsm.ru/. (дата обращения 12.03.2013).

7.Табачков. Н. Аналитическая записка «Анализ выполнения основных функций Федеральной службой страхового надзора в целях повышения надежности функционирования страхового рынка»//Бюллетень Счетной палаты. № 8 (116), 2007.

8.Шиллер Р. Как не забывать о будущем// Ведомости. — 2008.№ 10 (2032).

9.Юлдашев Р.Т. Огромных возможностей страхования не знают ни президент, ни премьер, ни Дума. К великому сожалению! // Страховое дело — январь 2011. — С. 3—9.

10.Vasyukova L., Lyalina J. Trends and prospects of development of the insurance market in Russia and the far East region / Vasyukova L., Lyalina J. // European Applied Sciences. — 2012. — № 1.

отправлен участнику

Оставить комментарий