Статья опубликована в рамках: IV Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 18 октября 2012 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

РОЛЬ НДФЛ В БЮДЖЕТАХ (НА ПРИМЕРЕ ХАНТЫ-МАНСИЙСКОГО АВТОНОМНОГО ОКРУГА — ЮГРЫ)

Хафизова Элина Ильдусовна

cтудент 5 курса, кафедра экономики ЮГУ, г. Ханты-Мансийск

E-mail: hafenok@mail.ru

Коростелева Виктория Викторовна

научный руководитель, канд. экон. наук, доцент ЮГУ, г. Ханты-Мансийск

Конституция нашей страны закрепляет положение, о том, что Российская Федерация — социальное государство, политические действия которого в первую очередь направлены на обеспечение достойной жизни человека и гражданина, и также гарантирована поддержка социально-незащищенной категории граждан (статья 7 Конституции РФ) [3].

Актуальность исследования налога на доходы физических лиц и определение его роли в бюджете заключается в том, что он, наиболее перспективный в плане его продуктивности. То есть, при прочих равных условиях поступления по НДФЛ легче других налоговых платежей контролируются налоговыми органами, и от его уплаты намного сложнее уклониться недобросовестным налогоплательщикам.

Доля НДФЛ в бюджете страны напрямую зависит от уровня развития экономики в целом. В развитых государствах данный налог составляет наиболее значимую часть доходов страны. Например, в Великобритании, Швеции и Швейцарии его доля в бюджете достигает 40 %, а в бюджете США — 60 %. Удельный вес поступлений по НДФЛ в бюджете РФ в 2011 году составил 21 %, что на 2 % ниже в сравнении с 2010 годом [2].

Так как НДФЛ напрямую связан с потреблением, то он либо стимулирует потребление, либо сокращает его. Вот почему основная проблема подоходного налогообложения — достижение наиболее оптимального соотношения экономической эффективности и социальной справедливости данного налога. То есть, необходимо установление таких ставок налога, которые обеспечили бы максимально справедливое перераспределение доходов при минимальном ущербе интересам налогоплательщиков.

В Российской Федерации налог на доходы физических лиц, являясь федеральным налогом, на основании статьи 13 НК РФ, является обязательным к уплате на территории всей страны [6]. С 1 января 2002 года подоходный налог в полном объеме зачисляется и остается в распоряжении региональных и местных бюджетов для выполнения поставленных перед ними задач [8].

Бюджетный кодекс РФ устанавливает, что налог на доходы физических лиц зачисляется в соответствующие бюджеты бюджетной системы в следующих установленных размерах [1]:

· в бюджет субъектов РФ — по нормативу 70 % (статья 56 Бюджетного кодекса РФ);

· в бюджет поселений — по нормативу 10 % (статья 61 Бюджетного кодекса РФ);

· в бюджет муниципальных районов — по нормативу 20 % (статья 61.1 Бюджетного кодекса РФ).

Перечень налогов, сборов и иных платежей, которые подлежат перечислению на лицевой счет Управления Федерального казначейства по ХМАО — Югре и нормативов их распределения по уровням бюджетной системы РФ на 2011 год устанавливает следующие показатели [9]:

· для города Ханты-Мансийска 44,4 % в бюджет округа, 55,6 % в бюджет городского округа;

· для Ханты-Мансийского района 46,2 % в бюджет округа, и 53,8 процентов в бюджет муниципального района;

· для поселений Ханты-Мансийского района 46,2 % в бюджет округа, 43,8 % в бюджет муниципального района, и 10 % в бюджет поселения.

Следует сделать акцент на том, что налог на доходы физических лиц играет огромнейшую социальную роль, так как затрагивает интересы более чем 75 миллионов человек экономически активного населения нашей страны.

Анализируя данные отчета 1-НМ ФНС о «Начисление и поступление налогов, сборов и иных обязательных платежей в консолидированный бюджет Российской Федерации» за 2009—2011 года, получаем, что доля НДФЛ на протяжении нескольких лет составляет наиболее значимую часть в доходах бюджета (Таблица 1) [10].

Таблица 1.

Поступления НДФЛ в консолидированный бюджет субъекта РФ, тыс. руб.

|

|

|

|

|||

|

|

|

||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

За 2009 год доля налога на доходы физических лиц в структуре доходов консолидированного бюджета Российской Федерации составила 44 %. За аналогичный период 2010 года сумма налога была на уровне 39,9 %, то есть удельный вес НДФЛ уменьшился на 4,1 %. В 2011 году доля НДФЛ сократилась на 1,9 % по сравнению с показателем 2010 года. Несмотря на то, что за рассматриваемый период, сумма поступлений по НДФЛ стабильно увеличивается, доля НДФЛ в структуре доходов консолидированного бюджета Российской Федерации имеет отрицательную динамику, что, скорее всего, связано с нововведениями в налоговом законодательстве.

Доходная часть местных бюджетов формируется, преимущественно, за счет налоговых поступлений. Из налоговых поступлений наибольший удельный вес составляют на протяжении ряда лет поступления налога на доходы физических лиц. В общем объеме налоговых доходов НДФЛ занимает первое место — удельный вес более 67,2 %.

В принципе, органы местного самоуправления не в состоянии как-либо влиять на величину зарплаты любых предприятий, кроме муниципальных. Но на увеличение поступлений от подоходного налога можно повлиять через создание новых рабочих мест — что является прямой задачей городской власти. Потому что, чем больше работников, тем больше будут отчисления в бюджет в виде НДФЛ — то есть, зависимость здесь прямая.

Исходя из данных Федеральной налоговой службы поступления налога на доходы физических лиц в консолидированный бюджет РФ в 2011 году уменьшилось на 1,9 % по сравнению с предыдущим годом и составило 1994869291 тысяч рублей (по ХМАО данный показатель увеличился на 8 % и составил 55928 тысяч рублей) [9].

Основное влияние на величину подоходного налога оказывают следующие факторы:

1. Средний доход населения. Доля поступлений НДФЛ по доходам, облагаемым ставкой 13 % очень высок (в 2011 году он составил 96 %). Начиная с 2009 года, темп прироста средней величины доходов населения стабильно возрастает (в 2009 был на уровне 0,34 %, а уже в 2011 составил 10,95 %) [2]. Предположив, что темп прироста будет ежегодно увеличиваться, с помощью корреляционного анализа, был построен прогноз динамики налоговых поступлений в зависимости от доходов населения страны (Рисунок 1).

Рисунок 1. Зависимость НДФЛ от дохода населения 2007—2020 гг.

Рисунок 1. Зависимость НДФЛ от дохода населения 2007—2020 гг.

Результативным признаком данной модели является поступление НДФЛ в консолидированный бюджет РФ, а факторным признаком — средний доход населения страны. Используя метод наименьших квадратов, было найдено уравнение регрессии: У = 0,13 Х + 490,05, которое рассматривает общую тенденцию переменных в данной модели. Линейный коэффициент корреляции: К=0,9628, что по шкале Чеддока говорит нам о весьма высокой взаимосвязи факторного и результативного признака. Для оценки качества уравнения регрессии найдена средняя ошибка аппроксимации — среднее отклонение расчетных значений от фактических: А=2,92 %. Ошибка аппроксимации в пределах 5 % — 7 % свидетельствует о хорошем подборе уравнения регрессии к исходным данным. Так как, ошибка меньше 7 %, то данное уравнение можно использовать в качестве регрессии [4].

Для того чтобы судить о точности модели, был найден коэффициент детерминации R2, который в данной модели равен 0,9271, то есть в 92,71 % случаев изменение средних доходов населения приводит к изменению поступлений подоходного налога в консолидированный бюджет РФ (иными словами — объем поступлений НДФЛ находится в прямо пропорциональной зависимости от средних доходов населения страны).

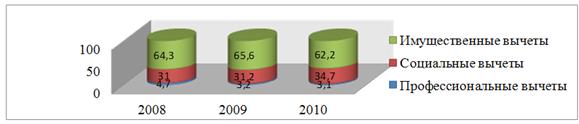

2. Налоговые вычеты. Проблема получения имущественных налоговых вычетов на сегодняшний день актуальна практически для каждого третьего налогоплательщика, подающего налоговую декларацию по налогу на доходы физических лиц. Рассмотрим динамику вычетов по НДФЛ за период 2008—2010 годов на примере ХМАО — Югры [9]. Количество граждан, заявляющих права на имущественные вычеты в 2 раза превышает число граждан, подающих заявления на социальные и почти в 20 раз — профессиональные налоговые вычеты (Рисунок 2).

Рисунок 2. Структура налоговых вычетов в ХМАО — Югре за 2008—2010 гг.

Это доказывает тот факт, что именно имущественные вычеты имеют наиболее существенное значение среди всех установленных в методологии подоходного налогообложения граждан налоговых вычетов. Через систему имущественных вычетов государство стимулирует граждан к улучшению своих жилищных условий, что отражает социальную значимость данного вида вычета. Прослеживается тенденция увеличения доли социальных вычетов за счет того, что граждане стали активнее использовать свое право на вычет по болезни, либо в связи с образовательной деятельностью, тем более что сумма вычета с 1 января 2009 года была увеличена до 120000 рублей, а доля имущественных хоть и составляет большую часть, за счет того, что данный вычет предоставляется по дорогостоящему имуществу, но уровень ее почти не меняется, а точнее даже имеет место ее снижение, вследствие того, что этим вычетом налогоплательщики могут воспользоваться единожды, т. е. с каждым годом все меньшее количество людей может воспользоваться им [9].

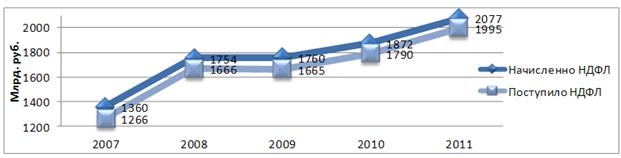

3. Задолженность по НДФЛ. В среднем по РФ, она составляет 5 % всей суммы начисленного налога (Рисунок 3). В 2010 году задолженность снизилась на 13,7 % и осталась неизменной [10]. Увеличение объема начисленных и поступивших платежей по НДФЛ в 2011 году (примерно на 50 % по сравнению с 2007 годом) не привело к увеличению задолженности.

Рисунок 3. Динамика отношения начисленного и поступившего в бюджет НДФЛ

4. Налоговые ставки. Следует отметить, что формально прогрессивная шкала в законодательстве России уже существует, поскольку НК РФ определяет виды доходов, облагающихся как повышенной ставкой 30—35 %, так и пониженной — 9 %. Но данные исключения носят сугубо частный характер. Суть предложения замены плоской шкалы НДФЛ прогрессивной состоит в глобальном изменении ставок налога, которое затронет все категории населения нашей страны.

Необходимо выделить следующее: изменение любого из перечисленных факторов может оказать значительное воздействие на объем поступления НДФЛ, и, следовательно, на пополняемость бюджетов. Но нужно помнить, что любые реформы, направленные на изменение НДФЛ должны иметь не только экономическую составляющую, которая проявляется в возможности властных структур собрать дополнительные денежные средства в бюджет страны, но и стать способом исполнения социальных обязательств государства перед населением страны.

В Российской Федерации на протяжении нескольких лет обсуждается вопрос введения прогрессивной шкалы по НДФЛ. При введении прогрессивной шкалы, налоговые поступления должны увеличиться в 10 раз, и причем основная часть выплат должна совершаться наиболее обеспеченной частью населения. Исходя из этого, можно сказать, что введение прогрессивной шкалы по НДФЛ, прежде всего, ориентировано на достижение социальной справедливости, относительного уравнивания социального блага в обществе. Но в силу ряда причин, таких как неподготовленность налоговых органов, устарелого уголовного законодательства по налоговым преступлениям, отсутствия политической воли и ряд других проблем пока не позволят провести данную реформу в области подоходного налогообложения. Для столь коренных изменений нужна определенная база, выработанная государством. Не удастся провести нововведения формальным внесением поправки в Налоговый Кодекс, в противном случае последствия будут негативными.

Сегодня подоходный налог зачисляется в региональные бюджеты, однако субъекты федерации очень сильно различаются по уровню доходов на душу населения. Если ничего не менять в системе налогообложения, а просто ввести прогрессивную ставку, то, скорее всего, возрастут доходы богатых регионов. Следует отметить и то, что налог зачисляется не по месту жительства, а по месту работы, поэтому от введения прогрессивной шкалы еще больше выиграют столицы и крупные города, что усилит межрегиональную напряженность.

Приоритетами Правительства РФ в перспективе на 2013—2015 года в области налоговой политики остаются создание наиболее эффективной налоговой системы, и сохранение сложившегося в настоящий момент налогового бремени. В РФ налоговая политика в ближайшие три года должна быть ориентирована на создание максимально комфортных условий расширения экономической деятельности страны и перехода экономики РФ на инновационный путь развития, также на дальнейшее снижение масштабов уклонения налогоплательщиков от налогообложения [7].

Так же следует продолжить увеличение размеров налоговых вычетов при исчислении подоходного налога для улучшения демографической ситуации в нашей стране.

Налог на доходы физических лиц широко озвучивается в главе 23 НК РФ. Важно и то, что НДФЛ имеет статус федерального налога. Налоговый кодекс РФ четко разграничивает разные виды доходов получаемые физическими лицами, и устанавливает особенности исчисления, взимания и уплаты налога с этих доходов граждан.

Подводя итог, хотелось бы сделать акцент на значимости НДФЛ в бюджете каждого субъекта РФ, и соответственно в бюджете РФ в целом, так как доля данного налога является наиболее весомой по сравнению с другими налоговыми поступлениями. При низком уровне дохода населения страны главным источником обложения является заработная плата работников, а размеры поступлений других видов доходов труднее оценить потому, что не создано более четкой правовой базы. Так же, требуется определенное время для того, чтобы удержания с этих видов доходов стали более эффективными налоговыми рычагами. Практически невозможно рассчитать и обложить налогом условный доход, который получают налогоплательщики от использования собственной квартиры или, например, автомобиля. Вследствие чего, налог на доходы физических лиц является не единственным налогом с граждан, он дополняется другими налогами, к примеру земельным, налогом на имущество, и так далее. Но в то же время, является наиболее важной составляющей и неотъемлемой частью, как бюджета нашего округа, так и бюджета страны в целом.

Список литературы:

1.Бюджетный кодекс Российской Федерации (от 31.07.1998 № 145-ФЗ ред. от 29.11.2010, с изм. от 28.12.2010 г.). КонсультантПлюс;

2.Информация по исполнению бюджетов за 2009—2011 гг. бюджетной системы РФ. Федеральная служба государственной статистики. [Электронный ресурс] — Режим доступа: — URL: http://www.gks.ru/. (дата обращения: 09.10.2012);

3.Конституция РФ, принята всенародным голосованием 12.12.1993 (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 № 6-ФКЗ, от 30.12.2008 № 7-ФКЗ). КонсультантПлюс;

4.Майбуров И.А. Налоги и налогообложение. / И.А. Майбуров — М.: ЮНИТИ, 2011;

5.Налоговый кодекс Российской Федерации, часть 1 (№ 146-ФЗ от 31.07.1998 г. в ред. от 28.12.2010 г.). КонсультантПлюс;

6.Налоговый кодекс Российской Федерации, часть 2 (№ 117-ФЗ от 05.08.2000 в ред. от 07.03.2011 г.). КонсультантПлюс;

7.Основные направления налоговой политики российской федерации на 2012 год и на плановый период 2013 и 2014 годов;

8.Официальный сайт Министерства финансов Российской Федерации: [Электронный ресурс] — Режим доступа: — URL: minfin.ru. (дата обращения: 10.10.2012);

9.Официальный сайт Управления ФНС России по Ханты-Мансийскому автономному округу — Югре. [Электронный ресурс] — Режим доступа: — URL: www.r86.nalog.ru. (дата обращения: 08.10.2012);

10.Официальный сайт ФНС. [Электронный ресурс] — Режим доступа: — URL: www.nalog.ru. (дата обращения: 06.10.2012);

11.Пансков В.Г. О принципах налогообложения физических лиц // Финансы. 2008. № 1. С. 28—33;

12.Федеральный закон от 30 ноября 2011 года № 371-ФЗ «О федеральном бюджете на 2012 год и на плановый период 2013 и 2014 годов».

дипломов

Оставить комментарий