Статья опубликована в рамках: XXXVI Международной научно-практической конференции «Вопросы современной юриспруденции» (Россия, г. Новосибирск, 21 апреля 2014 г.)

Наука: Юриспруденция

Секция: Финансовое право и финансовая политика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

Статья опубликована в рамках:

Выходные данные сборника:

ПРАВОВЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ И ИХ РОЛЬ В НАЛОГОВОЙ СИСТЕМЕ ГОСУДАРСТВА

Гергаева Алена Касполатовна

старший преподаватель кафедры «Финансы и кредит» Владикавказского института управления, РФ, г. Владикавказ

LEGAL PRINCIPLES OF TAXATION AND ITS ROLE IN A STATE TAX SYSTEM

Alena Gergaeva

senior lecturer of the Department of Finance and Credit, Vladikavkaz Institute of Management, Rusia Vladikavkaz

АННОТАЦИЯ

В статье исследуются экономические, организационные и правовые принципы организации налогообложения на общегосударственном, региональном и местном уровнях; рассматриваются возможности использования принципов налогообложения в практике государственного управления.

ABSTRACT

Economic, organizational and legal principles of taxation at national, regional and local levels have been studied in the article. Possibilities of taxation principles’ use in the practice of state administration have been considered.

Ключевые слова: государство, бюджет, налоги, налогообложение, экономические, организационные и правовые принципы налогообложения.

Keywords: government; budget; taxes; taxation; economic; organizational and legal principles of taxation.

Известно, что государство и общество, не в состоянии обходиться без налогов. При этом, учитывая необходимость обеспечения административно-территориальной целостности и гармоничного развития отдельных внутригосударственных территориальных образований, налогообложение должно обеспечивать справедливое взимание и перераспределение налоговых поступлений между бюджетами разных уровней [1, с. 27].

Целью организации налогообложения выступает формирование общегосударственных централизованных фондов денежных средств, которые используются для выполнения государственными органами власти и органами местного самоуправления возложенных на них функций.

Организация налогообложения в обществе предполагает осуществление соответствующего процесса на общегосударственном, региональном и местном уровнях управления государством.

При обложении налогами должен соблюдаться ряд принципов.

Финансовой наукой, как известно, выделено достаточно большое многообразие видов и классификаций принципов налогообложения, довольно широко представленных в экономической литературе. Их выделяется достаточно много, зачастую они просто дублируют друг друга — разные формулировки того или иного принципа отражают одно и то же его содержание [2, с. 43].

С учетом исследуемых автором вопросов, не мало важным является также и то, затрудняя формулировку критериев классификации исследуемых принципов, принципы построения и функционирования налоговой системы государства.

Проведя анализ имеющихся точек зрения по рассматриваемому вопросу, можно сделать следующие выводы.

Принципы налогообложения автор подразделяет на 2 блока:

1. Экономические, или общенациональные принципы, в основе которых лежат так называемые классические принципы налогообложения («золотые» правила налогообложения): справедливость, равномерность, ясность и дешевизна, которые разработаны Ф. Кенэ, А. Смитом, Д. Риккардо, а впоследствии развиты и дополнены А. Вагнером и другими известными экономистами.

2. Организационно-правовые или внутринациональные принципы, которые, в свою очередь, можно подразделить на 2 группы — организационные и правовые.

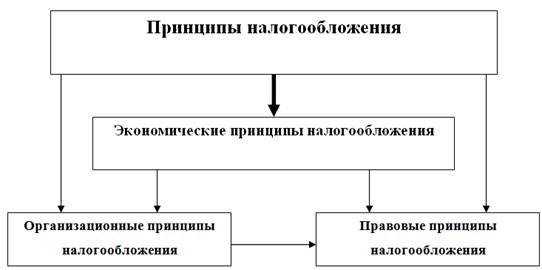

Принципы налогообложения охватывают весь спектр налоговых и организационно-правовых отношений, связанных с установлением и взиманием налогов. Их классификацию на экономические, организационные и правовые отражает рис. 1.

Рисунок 1. Классификация принципов налогообложения

Среди принципов налогообложения, и об этом указывалось выше, можно выделить не только экономические и организационные, но также и правовые. К ним можно отнести общие и специальные принципы налогового права.

Общие принципы налогового права включают в себя:

1. Принцип установления налогов законами. Он означает, что устанавливать налоги должны представительные органы власти, принимая в обязательном порядке соответствующие законы.

2. Принцип отрицания обратной силы налоговых законов — общеотраслевой принцип, согласно которому вновь принятый закон, приводящий к изменению размеров налоговых платежей, не распространяется на отношения, возникшие до его принятия.

Специальными принципами налогового права являются:

1. Принцип приоритета налогового закона над неналоговыми законами. Он означает, что если в неналоговых законах есть нормы, так или иначе касающиеся налоговой сферы, то применять их можно только в том случае, если они подтверждены и соответствуют нормам налогового законодательства. В случае коллизии норм применяются положения именно Налогового кодекса.

2. Принцип наличия всех элементов налога в налоговом законе предполагает, что отсутствие хотя бы одного элемента позволяет налогоплательщику не уплачивать налог или уплачивать его удобным для себя образом.

3. Принцип сочетания интересов государства и обязанных субъектов. Он присущ любой системе налогового законодательства и предполагает отсутствия неравенства сторон (государства, субъектов Федерации, органов местного самоуправления, налогоплательщиков) в правовом регулировании налоговых отношений и при применении налогового закона.

Комбинации экономических и организационно-правовых принципов налогообложения используются при формировании налоговых концепций, а также определяются нормы действия налогового механизма конкретного государства, с ними формируются и совершенствуются национальные налоговые системы. В отдельно взятой стране при выборе принципов налогообложения, как правило, используется конкретно-государственный (собственный) подход. Для обеспечения эффективности налогообложения в государстве необходима практическая реализация одновременно всех трех групп принципов налогообложения — экономических, организационных и правовых.

Принятые государством в качестве приоритетных общенациональные и внутринациональные принципы налогообложения, берутся за основу при принятии сводного Закона о налоговой системе государства (Налогового кодекса страны). Принципы, закрепленные в сводном законе, определяют не только функционирование налоговой системы в целом, но и регламент всех без исключений элементов налоговых обязательств: виды налогов, правила их исчисления и уплаты, права и обязанности сторон налоговых действий [2, с. 45].

Налогообложение способно развиваться по оптимальному варианту как на уровне государства в целом, так и на уровне его отдельных территориальных образований, если организация налогообложения на всех его уровнях — общегосударственном, региональном и местном, базируется на учете и классических и научно обоснованных организационно-правовых принципов, и напротив, если при разработке организационно-правовых (внутринациональных) принципов игнорируются классические (общенациональные) принципы налогообложения, то налогообложение неминуемо обречено на необходимость постоянного совершенствования.

Список литературы:

1.Гергаева А.К. Основные тенденции формирования доходов местных бюджетов современной России // Вестник Северо-Осетинского Государственного Университета, 2013, — с. 6.

2.Гергаева А.К. Сущность и принципы налогообложения: общегосударственный и территориальный аспекты // Общество и право, 2013, — с. 4.

3.Миляков Н.В. Налоги и налогообложение/Учебник.5-е изд., перераб. и доп. М.: ИНФРА-М. 2006. — 509 с.

4.Морозов В.В. Налоговая стратегия саморазвития территорий// Налоги и финансовое право — 2011. — № 6. — с. 181—185.

5.Налоги и налогообложение. 6-е изд., доп. / Под ред. М. Романовского. О. Врублевской. СПб.: Питер, 2009. — 528 с.

6.Пушкарёва В.М. Генезис категории «налог» в истории финансовой науки//Финансы. 1999. № 6.

7.Рощупкина В.В. Современные тенденции модернизации бюджетно-налоговой системы региона //Финансовая аналитика: проблемы и решения. — 2012, декабрь. — № 48 (138). — с. 31—38. — [Электронный ресурс] — Режим доступа. — URL: http://elibrary.ru/defaultx.asp. (дата обращения 20.04.14).

8.Сабитова Н.М. Организационные принципы бюджетной системы Российской Федерации//Финансы и кредит». — 2013, январь. — № 2(530). — [Электронный ресурс] — Режим доступа. — URL: /http://www.fin-izdat.ru/journal/fc/. (дата обращения 20.04.14).

9.Юткина Т.Ф. Налоги и налогообложение: Учебник. 2-изд., перераб. и доп. / Т.Ф. Юткина М.: ИНФРА-М, 2003. — 576 с.

дипломов

Оставить комментарий