Статья опубликована в рамках: XLVIII Международной научно-практической конференции «Экономика и современный менеджмент: теория и практика» (Россия, г. Новосибирск, 06 апреля 2015 г.)

Наука: Экономика

Секция: Теория современного менеджмента

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

Статья опубликована в рамках:

Выходные данные сборника:

ВЛИЯНИЕ ЗАЕМНОГО КАПИТАЛА НА ФИНАНСОВОЕ СОСТОЯНИЕ ПРЕДПРИЯТИЯ

Пачкова Ольга Владимировна

канд. экон. наук, доцент ФГАОУ ВПО «Казанский (Приволжский) федеральный университет», РФ, Республика Татарстан, г. Казань

Гаптельхаков Марат Рафкатович

студент 4 курса ФГАОУ ВПО «Казанский (Приволжский) федеральный университет», РФ, Республика Татарстан, г. Казань

INFLUENCE OF BORROWED CAPITAL ON FINANCIAL CONDITION OF THE ENTERPRISE

Olga Pachkova

candidate of Economic Sciences, Associate professor of FSAEI HVE “Kazan Federal University”, Republic of Tatarstan, Kazan

Marat Gaptelhakov

4-year student, FSAEI HVE “Kazan Federal University”, Republic of Tatarstan, Kazan

АННОТАЦИЯ

В статье рассмотрены заемные источники финансирования предприятия. Так как в своей деятельности предприятие сталкивается с необходимостью привлечения дополнительных денежных средств. Рассмотрены виды заемного капитала, подробно показан эффект финансового рычага, так как эффективно привлеченный заемный капитал должен удовлетворять условиям снижения издержек и увеличения прибыли от использования капитала.

ABSTRACT

The article deals with borrowed sources of financing. Since the company faces with the need to raise additional funds in its activity. The types of debt capital are considered; the effect of financial leverage is shown in detail, as effectively involved borrowed capital must satisfy the conditions to reduce costs and increase profits from the capital use.

Ключевые слова: заемный капитал; банковский кредит; облигационный займ; лизинг; эффект финансового рычага.

Keywords: borrowed capital; bank credit; funded loan; leasing; effect of financial leverage.

По мере функционирования предприятия увеличивается потребность в денежных средствах, что требует надлежащего финансирования прироста капитала. При этом предприятие при нехватке собственных средств может привлекать средства других организаций, которые именуются как заемный капитал. Под заемным капиталом понимаются денежные средства, которые переданы предприятию в долг сторонними организациями для осуществления целей его деятельности, а также извлечения прибыли.

Организация заемного капитала оказывает существенное влияние на эффективность компаний и является ключевым при условии совершения ими долгосрочных и затратных инвестиций.

Среди преимуществ использования заемного капитала можно выделить следующие: более широкие возможности привлечения, особенно при высоком рейтинге заемщика; увеличение рентабельности собственного капитала; возможность использования налоговых щитов, которые снижают стоимость капитала, поскольку уплачиваемые проценты включаются в себестоимость; ускоренное развитие предприятия и другие.

Помимо этого, использованию заемного капитала присущи и недостатки: привлечение заемных средств формирует финансовые риски (процентный, риск потери ликвидности), целевой характер использования заемных средств, сложность процедуры привлечения заемных средств.

Заемный капитал как долгосрочный источник финансирования делится на такие источники финансирования, как банковские кредиты, облигационные займы и лизинг. В общем смысле заем — это предоставление одной стороной (займодавцем) в собственность другой стороне (заемщику) денежных средств или других вещей [3, с. 782].

Облигационный заем играет существенную роль в плане финансирования деятельности фирмы. Он осуществляется путем выпуска и продажи облигаций. Выпуск облигаций рассчитан на привлечение инвестиций от широкого круга лиц в отличие от банковского кредита. При банковском кредите в качестве кредитора выступает банк или иная кредитная организация.

Согласно ст. 665 ГК РФ лизинг представляет собой операцию приобретения в собственность арендодателем (лизингодателем) указанного арендатором (лизингополучателем) имущества у определенного арендатором продавца с последующим предоставлением его за плату во временное владение и пользование для предпринимательских целей [1].

Таким образом, лизинг — вид предпринимательской деятельности, который предусматривает вложение лизингодателем финансовых ресурсов в приобретение имущества с последующим предоставлением его лизингополучателю на условиях аренды [2, с. 334].

В России высокими темпами развивается рынок лизинговых автомобилей. Это в первую очередь вызвано тем, что стоимость дорогостоящего имущества можно полностью списать в исключительно короткий срок, при этом его потребительские качества фактически не меняются. Но лидером рынка по предмету лизинга по итогам 2014 года является железнодорожная техника, которая занимает 42,2 %. Для сравнения лизинговые автомобили составляют 21,7 % рынка [5].

При выборе метода привлечения заемного капитала предприятие должно обращать внимание на следующие ключевые параметры:

1. объем финансовых ресурсов;

2. срок их предоставления;

3. уровень процентных выплат за предоставленные ресурсы;

4. вид ставки привлечения ресурсов (плавающая или фиксированная);

5. потребность в залоге и его условия;

6. условия погашения.

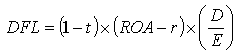

Ответить на вопрос, сколько заемных средств приходится на рубль собственных, помогает показатель финансового рычага. Это соотношение заемного капитала к собственному. Эффект финансового рычага отражает изменение рентабельности собственных средств, полученное благодаря использованию заемных средств [4]. Он рассчитывается по формуле 1:

(1)

(1)

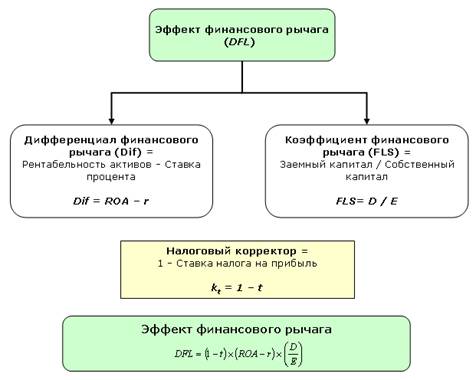

На нижеприведенном рисунке представлены составляющие эффекта финансового рычага (рис. 1).

Рисунок 1. Эффект финансового рычага

Налоговый коэффициент (1-t) показывает в какой степени проявляется эффект финансового рычага в связи с различным уровнем налога на прибыль.

Одним из множителей выступает так называемый дифференциал финансового рычага (Dif) или разница между рентабельностью активов компании (экономической рентабельностью), рассчитанной по EBIT, и ставкой процента по заемному капиталу. Дифференциал финансового рычага является главным условием, образующим рост рентабельности собственного капитала. Для этого необходимо, чтобы экономическая рентабельность превышала процентную ставку платежей за пользование заемными источниками финансирования, т. е. дифференциал финансового рычага должен быть положительным. Если дифференциал станет меньше нуля, то эффект финансового рычага будет действовать только во вред организации.

Заключительной составляющей выступает коэффициент финансового рычага (или плечо финансового рычага — FLS). Данный коэффициент характеризует силу воздействия финансового рычага и определяется как отношение заемного капитала (D) к собственному капиталу (E).

Дифференциал и плечо рычага тесно взаимосвязаны между собой. До тех пор, пока рентабельность вложений в активы превышает цену заемных средств, т. е. дифференциал положителен, рентабельность собственного капитала будет расти тем быстрее, чем выше соотношение заемных и собственных средств. Однако по мере роста доли заемных средств растет их цена, начинает снижаться прибыль, в результате падает и рентабельность активов и, следовательно, возникает угроза получения отрицательного дифференциала.

По оценкам экономистов на основании изучения эмпирического материала успешных зарубежных компаний, оптимально эффект финансового рычага находится в пределах 30—50 % от уровня экономической рентабельности активов (ROA) при плече финансового рычага 0,67—0,54. В этом случае обеспечивается прирост рентабельности собственного капитала не ниже прироста доходности вложений в активы [6].

Эффект финансового рычага способствует формированию рациональной структуры источников средств предприятия в целях финансирования необходимых вложений и получения желаемого уровня рентабельности собственного капитала, при которой финансовая устойчивость предприятия не нарушается.

Практически для любой компании заемные источники финансирования означают возможность более интенсивного развития, во многом благодаря формированию дополнительной суммы активов. Однако, компании, использующие заемный капитал в большей мере подвержены финансовому риску и угрозе банкротства. Поэтому необходимо более тщательно подходить к вопросу выбора источников заемного финансирования, учитывая все возможные риски.

Список литературы:

1.Гражданский кодекс Российской Федерации. Часть 2 от 26 января 1996 г. № 14-ФЗ // Собрание законодательства Российской Федерации. — 1996. — № 5. — Ст. 665.

2.Ковалев В.В. Курс финансового менеджмента: учеб. пособие. М.: ТК Велби, Изд-во Проспект, 2008. — 448 с.

3.Ковалев В.В. Финансовый менеджмент: теория и практика: учеб. пособие. М.: ТК Велби, Изд-во Проспект, 2007. — 1024 с.

4.Кольцова И. Пять показателей для объективной оценки долговой нагрузки вашей компании // Финансовый директор. — 2006. — № 6. — С. 16—21.

5.Структура рынка по предметам лизинга // Рейтинговое агентство «Эксперт РА» [Электронный ресурс]. — Режим доступа. — URL: http://www.raexpert.ru/rankingtable/leasing/leasing_2014/tab03/ (дата обращения: 28.03.2015).

6.Эффект финансового рычага (Degree of financial leverage — DFL) // Сайт анализ финансового состояния предприятия [Электронный ресурс]. — Режим доступа. — URL: http://afdanalyse.ru/publ/finansovyj_analiz/1/ehffekt_finansovogo_rychaga/7-1-0-222 (дата обращения: 27.03.2015).

дипломов

Оставить комментарий