Статья опубликована в рамках: XLVIII Международной научно-практической конференции «Экономика и современный менеджмент: теория и практика» (Россия, г. Новосибирск, 06 апреля 2015 г.)

Наука: Экономика

Секция: Банковское и страховое дело

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

Статья опубликована в рамках:

Выходные данные сборника:

РИСКИ И ВЫЗОВЫ КРИПТОВАЛЮТ ДЛЯ МОНЕТАРНОЙ ПОЛИТИКИ

Ражаббаев Шароф Рахимбердиевич

канд. экон. наук, доцент, директор Центра исследований развития экономики Узбекистана, Республика Узбекистан, г. Ташкент

Аминов Фаррух Фархадович

заместитель директора Центра исследований развития экономики Узбекистана, Республика Узбекистан, г. Ташкент

Сахавалиев Мирзабедил Нурмахаматович

главный специалист ОАКБ «Узпромстройбанка», Республика Узбекистан, г. Ташкент

RISKS AND CHALLENGE OF CRYPTO-CURRENCIES TO MONETARY POLICY

Sharof Rajabbaev

doctor of Philosophy , associate professor, Director of the Center for economic development and research of Uzbekistan, Republic of Uzbekistan, Tashkent

Farrukh Aminov

vice director of the Center for economic development and research of Uzbekistan, Republic of Uzbekistan, Tashkent

Mirzabedil Sahavaliev

chief specialist of "UZBEK INDUSTRIAL AND CONSTRUCTION BANK" Joint-stock commercial bank, Republic of Uzbekistan, Tashkent

АННОТАЦИЯ

Исследование посвящено выявлению особенностей функционирования криптовалют и их влиянию на процесс реализации монетарной политики. В статье исследуются эволюция денежной системы и электронных денег, причины появления криптовалют и характеристика выполнения ими функций денег. Исследование включает в себя анализ рынка криптовалют, динамики его развития и факторов, оказывающих на них влияние. По результатам исследования выявляются пути влияния криптовалют на эффективность монетарной политики центральных банков, а также приводится опыт различных стран по регулированию операций с криптовалютами.

ABSTRACT

The research is devoted on revealing of characteristics of crypto-currencies and their impact on the implementation of monetary policy. The article explores the evolution of the monetary system and electronic money, the causes of crypto-currencies and characteristic for their functions as money. The study includes an analysis of the crypto-currency market, its dynamics and the factors that impact on it. As results of the research it is identified the ways of crypto-currencies influence on the effectiveness of monetary policy, as well as the experiences of different countries on regulation the operations with crypto-currencies.

Ключевые слова: электронные деньги; криптовалюта; платежная система; обменный курс; денежное обращение; монетарная политика.

Keywords: electronic money; crypto-currency; payment system; exchange rate; money circulation; monetary policy.

Историческое возникновение и развитие платежных средств показывает, что любой инструмент, принимаемый большой группой людей в качестве средства в товарообменных отношениях, подпадает под определение денег, даже если у него нет никакой реальной сущности.

Так если, в древние времена денежным средством служило золото и золотые монеты, которые имели реальную стоимость, то в результате эволюции денежных отношений реальная стоимость средств обмена начала сокращаться и в итоге деньги стали функционировать только в номинальном выражении. Известно, что с развитием информационно-коммуникационных систем и передачей документов в электронном формате произошла трансформация денежных знаков, с переходом их от материальной формы в цифровой учёт.

В истории эволюции денежных отношений выбор средства для платежа определялся большинством субъектом или превосходством инициатора.

Первоначально выбор оставался за обществом, который определял наиболее выгодный способ товарообмена, то есть высоколиквидные товары или драгоценный металлы. С выделением отдельных лиц, которые смогли аккумулировать эти средства, появились эмиссионные банки, выпускавшие расписки, обеспеченные драгметаллами, находящимися в их хранилище. В отдельных случаях деньгами выступали государственные казначейские обязательства [1, с. 67].

Каждый из этих пройденных этапов характеризовался изменением формы денег, при котором новые были равносильны предыдущим.

В начале ХХ века произошло разделение денег в наличную и безналичную форму. После Второй мировой войны использование наличных денег ограничилось розничной торговлей. Все большее предпочтение отдавалось безналичным расчетам в силу их быстрого и безопасного зачисления. Основная инфраструктура системы безналичных платежей была сформирована в 1960-годах. В 1970-годы автоматизация процессов проведения платежей, возникновение и развитие АТМ и пластиковых карт создали необходимую предпосылку для появления электронных наличных денег [10].

Деньги являются социальным институтом, который характеризуется выбором инструмента, определяемого эволюцией общества. В силу этого форма денежных средств развивается и адаптируется к предпосылкам соответствующего периода времени. Не удивительно, что научно-техническое достижение и в особенности широкое развитие Интернета оказало влияние на появление новых форм денег.

Развитие информационных и коммуникационных технологий оказало воздействие на традиционную денежную систему и позволило хранить денежную стоимость на кремниевых чипах, вмонтированных в пластиковую карточку или в персональный компьютер. Внедрение Интернета и расширение его пользователей стало причиной увеличения виртуальных платежей посредством электронных денег [12].

Таблица 2.

Всемирная статистика пользователей Интернет

|

Регионы |

Население (млн. расчётно в 2014 году) |

Пользо ватели в 2000 году (млн.) |

Пользо ватели в 2013 году (млн.) |

Доля пользо вате-лей в населении страны (%) |

Рост пользо вателей за 2000-2014 |

|

Африка |

1125,7 |

4,5 |

240,1 |

21,3 % |

52,196 |

|

Азия |

3996,4 |

114,3 |

1265,1 |

31,7 % |

10,068 |

|

Европа |

825,8 |

105,1 |

566,3 |

68,6 % |

4,388 |

|

Центральный Восточный |

231,1 |

3,3 |

103,8 |

44,9 % |

30,609 |

|

Северная Америка |

353,9 |

108,1 |

300,3 |

84,9 % |

1,778 |

|

Латинская Америка и Карибские страны |

612,3 |

18,1 |

302,0 |

49,3 % |

15,714 |

|

Океания и Австралия |

36,7 |

7,6 |

24,8 |

67,5 % |

2,255 |

|

Всего |

7181,9 |

361,0 |

2802,5 |

39,0 % |

6,763 |

Источник: http://www.internetworldstats.com/

Со времен создания в 1980-х и его внедрения, как всемирной сети, в середине 1990-х численность имеющих доступ и количество пользователей значительно выросло. Как показывают данные таблицы, количество пользователей в 2013 году достигло 2,8 млрд. чел., что составляет почти 40% всего населения и в 6,7 тыс. раз больше чем 2000 году. Такое изменение оказало существенное структурное влияние на социальное поведение людей, в частности на взаимодействие и общение, сбор информации, и, несомненно, методов осуществления платежей.

С ростом численности пользователей Интернет начали появляться виртуальные социальные сообщества, которые привлекают людей, имеющих взаимные интересы и цели (на пример, Facebook, MySpace, Twitter), желающих поделится знаниями (например, Википедия) или вести виртуальную жизнь (Second Life), а также участвовать в он-лайн азартных играх (на пример Интернет Казино). В отдельных случаях эти виртуальные сообщества начали использовать во взаимных отношениях условные средства обращения товаров и услуг, что и стало причиной появления децентрализованных электронных денег.

С увеличением электронной коммерции появились разные формы и виды электронных платежных систем. На сегодняшний день к формам платежных систем, основанных на электронных деньгах, можно отнести следующие:

· безналичные расчеты в официально закрепленных денежных средствах, выпущенные монетарными властями;

· интернет деньги, обращающиеся в условных значениях безналичных расчетов, обеспеченные специальными гарантами;

· криптовалюты, выпускаемые участниками определенной системы, не имеющие государственной поддержки или обеспечения их обращения.

Выбор форм электронных денег определяется направлением и масштабом развития коммерции. Так если, вопрос развития электронной коммерции не выходит за пределы страны, достаточным является использование безналичных расчетов с помощью пластиковых карт или интернет банкинга, что уже имеет место для нашей республики.

При оплате поставок товаров и услуг на международном уровне необходимо привлечь и создать условия для гарантов, обращающих официальные денежные знаки в интернет деньги. Также инструментом оплаты международных поставок являются криптовалюты, использование которых уже приобретает инвестиционное значение.

Тенденцией развития электронных денег является появление новых форм интернет денег и криптовалют.

Таблица 2.

Сравнение интернет денег и криптовалют

|

Критерии |

Безналичные расчёты |

Интернет деньги |

Криптовалюты |

|

Формат денег |

Цифровой |

Цифровой |

Цифровой |

|

Основа единицы расчета |

Государственные денежные знаки |

Традиционные денежные единицы |

Создаются без правовых основ |

|

Принятие в качестве платежного средства |

Лица, имеющие банковский счёт |

Лица, имеющие специальные счета и доступ к гарантам |

Обычно специальными виртуальными сообществами |

|

Регулирование |

Регулируется законодательством |

Регулируется законодательством страны гаранта |

Не регулируется |

|

Эмитент |

Монетарные власти, уполномоченные государством |

Гарант, имеющий соответствующую лицензию и заключивший многостороннее соглашение |

Частные нефинансовые компании |

|

Денежное предложение |

Определяется монетарными органами |

Фиксированное к основе единицы расчета |

В зависимости от программы майнинга |

|

Обязательства по фондам |

Гарантированные |

Гарантированные |

Не гарантированные |

|

Контроль над обращением |

Организованная |

Организованная |

Нет |

|

Существующие риски |

Операционные |

Операционные |

Правовые, кредитные, ликвидность и операционные |

Источник: ECB

Криптовалюты (наиболее распространенные из них биткоины и лайткоины) пример того, что цена обмена определяется рыночными силами без всякой связи с экономическими основами государств и их значимость напрямую зависит от их принятия большим количеством людей.

Появление криптовалют обусловлено следующими причинами:

· желание осуществить покупку на удобных условиях: дистанционно, без идентификации личности, обходя ограничения на осуществление платежа (к примеру, конвертация) или приобретения определенного товара (к примеру, таможенные барьеры).

· снижение доверия к официальному финансовому рынку: нестабильность курсов валют и финансовых активов.

· возможностью социальных сетей копировать реальность.

Криптовалюты как и финансовые инновации, возникают в результате негибкости официальной системы, в целях восполнения разрыва между способностями официальной системы и текущей потребностью экономических субъектов.

Изучив причины возникновения финансовых инноваций М. Мертон отмечает: «Если бы мир был бы свободен от всех «несовершенств» подобно налогам, регулированию, информационных асимметрий, транзакционных расходов и риску недобросовестности, и если бы рынки были бы совершенными в том, что существующие ценные бумаги могли бы охватить весь рынок, финансовые инновации не принесли бы выгоду ни частным лицам, ни обществу, а были бы просто нейтральными» [13].

Так негибкость и неспособность официальной денежной системы удовлетворить потребности общества становятся основной причиной возникновения и развития криптовалют.

На сегодняшний день общее количество криптовалют насчитывается до 200 видов [18]. В феврале 2014 года капитализация рынка криптовалют достигла 9 210 млн. USD, из них 96 % приходится на Bitcoin (77 %), Ripple (15 %), Litecoin (4 %) (см. таблица 3).

Таблица 3.

Показатели наиболее распространенных криптовалют (состояние на 26 февраля 2014 года)

|

Валюта (Код) |

Год создания |

Эмитент (сайт) |

Курс в USD |

Капитализация млн. USD |

Предельная эмиссия млн. единиц |

|

Bitcoin (BTC) |

2009 |

Satoshi Nakamoto (bitcoin.org ) |

358,07 |

4,844 |

21 |

|

Ripple (XRP) |

2012 |

Ryan Fugger (ripple.com) |

0,0073 |

213 |

100 000 |

|

Litecoin (LTC) |

2011 |

Coblee (litecoin.org ) |

3,55 |

120 |

84 |

|

Namecoin (NMC) |

2011 |

Vinced (dot-bit.org ) |

0,8666 |

8,9 |

2000 |

|

PPCoin (PPC) |

2012 |

Sunny King (ppcoin.org ) |

0,7310 |

16 |

150 |

|

Quark (QRK) |

2013 |

Max Guevara (qrk.cc ) |

0,0048 |

1,2 |

— |

Истоник: https://coinmarketcap.com

Криптовалюты функционируют параллельно с официальными денежными системами и принимаются в качестве платежного средства. Так в феврале 2014 года, Bitcoin к оплате принимали некоторые разработчики компьютерных игр, отдельные заведения общепита. «Монетами» можно оплатить авиабилеты компании VirginGalactic и даже обучение в университете Никосии (Кипр). Также Bitcoin принимает для пожертвования в рамках проекта WikiLeaks, финансирование которого невозможно осуществить за счет реальных денег.

Основываясь на том, что криптовалюты принимаются как платежное средство, им свойственна функция выполнения денег как средства сбережения. В качестве инвестиционного актива криптовалюты пользуются большим спросом, особенно в период финансового кризиса, когда большинство инвесторов сомнительно относятся к стабильности национальных валют. Данные случай выражается в динамике курса Bitcoin, который с сентября 2011 года по февраль 2014 года вырос практически с нуля до 644 дол. за единицу. При этом максимальный уровень среднего курса Bitcoin пришелся на конец ноября и начало декабря 2013 года, когда достиг до 1151 дол. за «монету» [9].

Конвертируемость криптовалют на реальные деньги свидетельствуют об их способностях обеспечивать переход на другой масштаб цен, что подчеркивает выполнение ими функций в качестве мировых денег. Функционируют множество электронных бирж (к примеру, Bitstamp, Mt.Gox, BTC-E и др.) на которых выставляются котировки по криптовалютам, а также системы перевода средств (к примеру, такие платежные системы как QIWI, Visa или MasterCard, PayPal, Money Gram и системы электронных денег как Yandex.Money, WebMoney и др.), обеспечивающие их трансграничное движение [20].

Рынок криптовалют стремительно растет, соответственно увеличивается давление на денежное обращение и его влияние на национальную экономику в целом. Следовательно, актуальным становится вопрос изучения направлений влияния их на платежную систему, регулирование финансового рынка, и политику центральных банков по обеспечению финансовой стабильности и стабильности уровня цен.

Распространение криптовалют имеет прямое воздействие на балансы центральных банков и депозитных институтов. Последствия криптовалют для монетарной политики возникают через денежную базу, которая состоит из наличности, находящейся вне банковского оборота и фонда обязательного резервирования. Покупка товаров и услуг за криптовалюты снижает спрос на предлагаемые центральными банками деньги, что приводит к увеличению денежной массы, не обслуживающей товарооборот. Сокращение спроса на наличность приведет к снижению денежной базы, следовательно, и баланса центральных банков.

Известно, что для проведения платежей банки поддерживают определенную долю средств на счетах других банков или центрального банка, которыми также могут быть и средства, отчисляемые в фонд обязательного резервирования. Центральный банк в целях поддержания ликвидности банковской системы, проводит операции по рефинансированию, что означает для банков взаимное пользование временно свободными средствами. Соответственно банк, который заимствует, выплачивает проценты, в данном случае называемые ставкой рефинансирования. Доход от рефинансирования в условиях отсутствия золотого стандарта, означает сеньораж или эмиссионный доход.

В странах, где выпущенные деньги являются обязательствами центральных банков (банкноты), сокращение денежной базы означает снижение их доходов, а в странах, где денежные средства выпускаются под обеспечение государственных обязательств (казначейские билеты в США) это означает снижение государственных доходов. Объем проведенных транзакций с использованием криптовалют не имеет значения, так как каждая их единица означает равное снижение денежной базы.

Как и другие формы финансовых инноваций, созданных в целях обхода существующих ограничений, криптовалюты оказывают давление на саму платежную систему и стабильность уровня цен. В целом влияние криптовалют на стабильность цен можно рассматривать в следующих направлениях:

1. увеличение количества денег в экономике;

2. увеличение скорости денег в обращении и изменение в денежных агрегатах;

3. давление на официальный обменный курс.

1. На сегодняшний день большинством стран влияние криптовалют на денежную массу не рассматривается как значимый фактор. К примеру, по оценкам в Великобритании количество Bitcoin в обращение не превышает 60 млн. фунтов стерлингов, что составляет всего 0,1 % наличности и 0,003 % денежной массы. 20 тыс. людей совершают ежедневно до 300 тразакций [5, с. 8].

Хотя количество криптовалют несоизмеримо с реальными деньгами, нельзя исключать их увеличение в будущем. Кроме того, суммарное выражение количества криптовалют в обращении может резко увеличиться в результате колебания обменного курса, как это было в случае с Bitcoin в 2013 году.

2. Криптовалюты оказывают влияние на скорость обращения денег. В результате торговли по интернету за счет криптовалют сокращается спрос на твердые деньги, что приводит к изменению в денежных агрегатах, которые непосредственно оказывают влияние на скорость обращения денег. Широкое применение виртуальных денег приводит к сокращению баланса центрального банка и снижению эффективности процентной политики.

Помимо этого процесс замещения реальных денег криптовалютами усложняет оценку денежных агрегатов, что препятствует их поддержанию в соответствии с ожидаемой инфляцией.

3. Взаимодействие криптовалют с открытой платежной системой определенной экономики может привести к снижению реального обменного курса. Объем рынка криптовалют считается незначительным в силу того, что он рассчитывается по отношению к мировому обороту. Однако если схема виртуальных валют концентрируется на одной конкретной стране, она может значительно повлиять на стоимость национальной валюты.

Так было к примеру, с денежной схемой виртуальной валюты Q-монеты, выпущенной компанией Tencent, одной из ведущих телекоммуникационных операторов в Китае. Первоначально QQ действовало как служба мгновенных сообщений, предоставляемых данной компанией, которая также позволяла осуществлять виртуальные платежи с Q-монетой. Эту валюту можно было приобрести через кредитную карту или за счет остатков на балансе телефонной карты. Обменный курс Q-монет устанавливался против юаня. Несмотря на то, что она была внедрена только для покупки товаров и услуг, предоставляемых Tencent, пользователи услуг начали использовать его взаиморасчетах, а некоторые торговые пункты начали принимать их как средство платежа. Таким образом, оборот Q-монет перешел на черный рынок, где они превратилась в инструмент проведения незаконных сделок. После того как в 2009 году его ежегодный рост составил 20 %, а оборот денег достиг нескольких миллиардов юаней, китайское правительство запретило торговать товарами на виртуальные деньги.

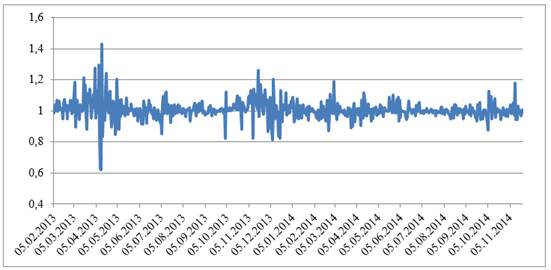

Отсутствие монетарного органа, уполномоченного на поддержание стабильности денежной системы, приводит к сильной волатильности курса криптовалют. Курс относительно к твердым деньгам формируется исключительно за счет спроса и предложения на криптовалюту, следовательно, ежедневные колебания курса могут превышать 25 % (рис. 2).

Рисунок 2. Ежедневная волатильность курса BTC /USD

Это отрицательно влияет на использование её в качестве расчетной валюты в торговых операциях и порождает мотивацию для спекуляции. К тому же прогнозировать изменение практически невозможно: использование фундаментального анализа для прогнозирования курса является неэффективным, так как курс не зависит от экономики определенной страны; использование технического анализа также неэффективно, так как невозможно определить состояние рынка в силу формирования спроса и предложения за счет лиц, готовых купить, либо продать определённые товары или услуги по всему миру.

В современном мире необеспеченных денег, функционирование виртуальных денег сопровождается нестабильностью их предложения. Согласно концепции М. Фридмена, денежная масса должна постоянно увеличиваться в силу того, что в экономике формируются сбережения, которые изымаются из обращения и приводят к сокращению количества денег. Несмотря на то, что количество криптовалют в обращении постоянно растет, в системе большинства из них заложено ограничение максимального объема выпуска. Так, например, выпуск Bitcoin ограничен до 21 млн. единиц, Ripple до 100 млрд. единиц, Litecoin 84 млн. единиц, Namecoin 2 млрд. единиц.

Отсутствие эмиссионного центра, поддерживающего стабильность денежного предложения, делает уязвимой платежную систему к сезонным, циклическим, а также структурным колебаниям. Ограниченное количество выпуска криптовалют в рыночных условиях приведёт к повышению его стоимости, то есть к дефляции, в результате которого желающие расстаться с дорожающим активом сократятся, что окажет еще большее давление на спрос денег. В конце концов, система должна перестать функционировать. Даже если учитывать, что с каждым разом майнерам становится все труднее зарабатывать, это уже означает сокращение предложения денег. Тем не менее, экспертами предлагаются ряд мер по регулированию рынка криптовалют.

Одной из широко рекомендуемых мер является использование порядка обязательного резервирования по отношению к счетам электронных денег [7]. Данное предложение исходит из воздействия криптовалют на денежную базу. Однако эта мера предполагает официальное признание виртуальной денежной системы и требует её интеграции с платежной системой центрального банка, что является труднодостижимым.

Также рекомендуется использовать лицензирование и определение правил эмиссии виртуальных денег [14, с. 44].

Другой вопрос — это лицензирование деятельности компаний, поддерживающих оборот электронных денег. Примером этого может служить опыт Тайланда [16], где Банк Таиланда хоть и не признал Bitcoin, как самостоятельную валюту, но сказал, что для операций с ним требуется лицензия на право проведения валютно-обменных операций, отказавшись её выдать. А в Китае [2] и России [3] биткоин объявлен вне закона, однако в условиях открытого доступа к интернету это мера недостижима.

Как и любая форма экономической интеграции, слияние двух платежных систем должно пройти определенные этапы. Так как, если в стране действуют валютные ограничения любая форма виртуальных денег, для которой открыта конвертация, может стать каналом утечки иностранной валюты.

С 2013 года правительство США начало регулировать биржи, где обмениваются криптовалюты. Биржи — это бизнес, который позволяет пользователям осуществлять обмен обычных валют на криптовалюты и наоборот. Эти биржи работают таким же образом, как фондовые биржи или валютные рынки. Какая-либо страна не может регулировать валюту другой страны. При этом страна может регулировать работу биржи, на которой происходит обмен валюты другой страны на ее собственную валюту.

На сегодняшний день сформировалась достаточно развитая инфраструктура, обслуживающая транзакции с криптовалютами: различные электронные биржи, инструменты и системы осуществления платежа. Кроме того, признание их отдельными государствами, участие в реализации различных проектов, популяризация среди населения укрепляет необходимую почву для дальнейшего развития.

Хотя, в общем, объемы транзакций криптовалют являются незначительными в мировом соотношени, их интеграция с отдельными странами может иметь серьезные последствия. Первым на что указывает влияние внедрения виртуальных денег, является сокращение денежной базы и снижение эмиссионного дохода страны. Поэтому, в современных условиях финансовой глобализации при разработке параметров монетарной политики важно учитывать также и развитие данного рынка.

Список литературы:

1.Мишкин Ф. Экономическая теория денег, банковского дела и финансовых рынков: Учебное пособие для вузов/Пер. с анг. Д.В. Виноградова по ред. М.Е. Дорошенко. М.: Аспект Пресс, 1999. — 820 с.

2.«Нереальная кража» из газеты «Ведомости» от 05.12.2013, № 226 (3488). [Электронный ресурс] — Режим доступа. — URL: http://www.vedomosti.ru/tech/news/19674451/nerealnaya-krazha#sel=9:6,9:16 (дата обращения: 24.11.2014).

3.Об использовании при совершении сделок «виртуальных валют», в частности, Биткойн. [Электронный ресурс] — Режим доступа. — URL: http://www.cbr.ru/press/PR.aspx?file=27012014_1825052.htm (дата обращения: 24.11.2014).

4.Национальная деловая сеть: [сайт]. [Электронный ресурс] — Режим доступа. — URL:http://ibusiness.ru/

5.Ali R., Barrdear J., Clews R., Southgate J. The economics of digital currencies // Quarterly Bulletin 2014 Q3. London: Bank of England, 2014. — P. 11.

6.Barbara A.G. Electronic money / Working paper. Federal Reserve Bank of Cleveland. Economic Research Department August 1997. — P. 16.

7.Electronic money: Consumer protection, law enforcement, supervisory and cross border issues / Report of Group of Ten. Basel, 1997. — 40 p.

8.European Banking Authority. 2014. “EBA Opinion on ‘Virtual Currencies’.” European Banking Authority Opinion 2014/08.

9.Gandal N., Hałaburda H. Competition in the Cryptocurrency Market / Bank of Canada Working Paper 2014-33. Bank of Canada, 2014. — P. 32.

10.Greenspan A. The payments system in transition // Federal Reserve Payments System Development Committee 2003 Conference. BIS Review 46/2003. Washington, DC, 2003. — P. 4.

11.Implications for central banks of the development of electronic money. Basel: Bank for International Settlements, 1996. — P. 10.

12.Laurence H. Meyer. The Future of Money and of Monetary Policy / Remarks At the Distinguished Lecture Program, Swarthmore College, Swarthmore, Pennsylvania December 5, 2001 — [Электронный ресурс] — Режим доступа. — URL: http://www.federalreserve.gov/boarddocs/speeches/2001/20011205

13.Miller Merton H. Debt and taxes // Journal of Finance. 1977. № 32. — p. 61—275/

14.Virtual currency schemes. European Central Bank, 2012. — P. 13.

15.Wilkins C. Money in a digital world // BIS central bankers’ speeches. Wilfrid Laurier University. Waterloo, 2014. — P. 5 (7).

16.CNBC: [сайт]. [Электронный ресурс] — Режим доступа. — URL: http://www.cnbc.com

17.WebMoney: [сайт]. [Электронный ресурс] — Режим доступа. — URL: http://www.webmoney.ru/

18.CoinMarketCap: [сайт]. [Электронный ресурс] — Режим доступа. — URL:http://coinmarketcap.com

19.Blockchain: [сайт]. [Электронный ресурс] — Режим доступа. — URL:https://blockchain.info

дипломов

Комментарии (1)

Оставить комментарий