Статья опубликована в рамках: II Международной научно-практической конференции «Экономика и современный менеджмент: теория и практика» (Россия, г. Новосибирск, 11 апреля 2011 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

ИРК ММВБ И RTS START – ОЦЕНКА РЕЗУЛЬТАТИВНОСТИ, ПРОБЛЕМЫ И ПУТИ ИХ РЕШЕНИЯ

Федотов Семен Николаевич

аспирант кафедры «Финансы и кредит»,

Всероссийской Государственной Налоговой Академии, г. Москва

Е-mail: simon1453@mail.ru

Важной вехой в развитии российского фондового рынка стало открытие в 2007 г. двух площадок для небольших компаний, деятельность которых связана с инновациями на ведущих российских фондовых биржах ММВБ И РТС. Новые площадки получили название RTS START и ИРК ММВБ (в декабре 2009 г. на его основе создан РИИ ММВБ). Несмотря на ряд отличий в листинговых требованиях, а также отсутствие у RTS START столь явной ориентированности на инновационные компании, оба этих сегмента можно отнести к категории, так называемых, SME рынков, процесс создания которых на фондовых биржах мира стал набирать обороты еще в начале 90-х гг. Основными задачами, решение которых были призваны обеспечить SME рынки, являлись:

- повышение доступности для компаний малой и средней капитализации механизма IPO, как способа привлечения финансирования,

- обеспечение необходимого уровня ликвидности для акций данных компаний.

И в большинстве случаев SME-площадки со своей задачей успешно справились. Так, к началу 2010 г. совокупная рыночная капитализация компаний торгующихся на SME рынках мира превысила 530 млрд долл., в объем торгов в стоимостном выражении составил порядка 590 млрд долл. США [4].

С момента создания российских SME площадок прошло уже почти 4 года - срок вполне достаточный подведения предварительных итогов их деятельности.

Исходя из вышеуказанных задач SME площадок, наиболее репрезентативным показателями, с помощью которых можно оценить эффективность деятельности подобных рынков представляются годовой объем торгов в стоимостном выражении и количество компаний, чьи акции включены в котировальные списки.

Оценивая эффективность деятельности ИРК ММВБ и RTS START необходимо также учесть следующие факторы:

· конъюнктуру российского рынка IPO/SPO с момента открытия российских SME-площадок;

· результативность деятельности зарубежных площадок для компаний малой и средней капитализации оцененную по числу компаний, чьи акции допущены к торгам на данных площадках в первые четыре года после их создания;

· влияние мирового финансового кризиса количество акций компаний прошедших процедуру листинга на SME-рынках.

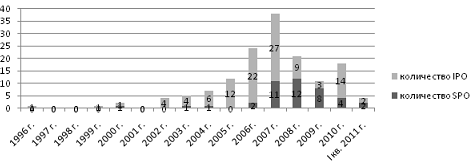

Как видно из таблицы 1, конъюнктуру российского рынка IPO/SPO с момента создания РТС START и ИРК ММВБ по настоящее время можно охарактеризовать как неблагоприятную. Исключение составляет рекордно успешный 2007 г., когда российский рынок публичных размещений достиг своих пиковых значений (всего было проведено 27 IPO и 11 SPO, общая сумма привлеченных средств составила свыше 39 млрд. руб.)[5].

Рис. 1. Стоимостной объем российского рынка IPO/SPO 1996-2011 гг.[7]

В дальнейшем, негативное влияние мирового финансового кризиса привело резкому спаду активности на данном рынке, так в 2008 г. мы можем наблюдать более чем 6-ти кратное снижение объема привлеченных через механизм IPO/SPO средств[6]. К концу 2010 г. рынок только начинает восстанавливаться: количественные показатели пока не велики – 18 размещений, объем привлеченных средств всего 6,5 млрд. руб., однако сама структура размещений претерпевает качественные изменения, впервые с момента начала мирового финансового кризиса количество IPO больше чем SPO (13 против 4) (рис. 2.)

Рис. 2. Соотношение IPO и SPO в общем количестве публичных размещений российских компаний 1996-2011 гг.[5, 6, 7]

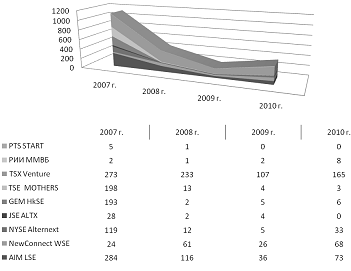

Анализ данных о количестве компаний, чьи акции включены в котировальный список SME-рынках различных стран мира, в течение первых четырех лет их существования приведенных в таблице 1. показывает, что российские SME площадки существенно отстают по этому показателю от своих зарубежных аналогов, наиболее близкой к ним по результативности является южноафриканская JSE ALTX, впрочем и она существенно опережает RTS START и ИРК ММВБ.

Таблица 1. Количество новых размещений на SME-сегментах фондовых бирж различных регионов мира, в первые 4 года их существования. [1, 2, 4, 8].

|

Название площадки |

Количество компаний, чьи акции включены в котировальный список в течение года |

|||

|

1-й год |

2-й год |

3-й год |

4-й год |

|

|

NeW Connect: |

24 |

61 |

26 |

68 |

|

ММВБ ИРК |

2 |

1 |

2 |

8 |

|

RTS START |

5 |

1 |

0 |

0 |

|

JSE ALTX: |

1 |

10 |

6 |

19 |

|

TSE MOTHERS: |

27 |

7 |

33 |

57 |

|

HKEX GEM: |

7 |

47 |

57 |

27 |

|

NYSE ALTERNEXT: |

20 |

57 |

46 |

12 |

|

LSE AIM: |

123 |

145 |

107 |

75 |

|

TSX Venture: |

277 |

88 |

76 |

142 |

Однако не стоит забывать что, многие из вошедших выборку иностранных площадок начали функционировать при благоприятной экономической конъюнктуре, в то время как российским SME сегментам в основном пришлось осуществлять деятельность в условиях нестабильности мировых финансовых рынков.

Проверим, можно ли столь «слабые» показатели можно объяснить последствиями финансового кризиса.

Рис.3. Количество новых размещений на SME-сегментах и альтернативных рынках фондовых бирж различных регионов мира 2007 - 2010 гг. [1, 2, 3, 4, 8].

Из рисунка 3 видно, что мировые рынки для компаний малой и средней капитализации, в общем и целом повторяют тенденцию российского рынка IPO/SPO. В 2008 г. на большинстве подобных торговых площадок наблюдается резкое снижение количества новых размещений, достигающее своего дна в 2009 г., и затем постепенный рост числа размещений в 2010 г.

Отчасти эта тенденция характерна и для ИРК ММВБ. В тоже время присутствуют и некоторые несоответствия. Например, крайне малое число размещений в 2007 г, которое однако может быть объяснено во-первых, традиционно меньшим, числом размещений на вновь создаваемых рынках в течении первого года их функционирования во-вторых, тем что сегмент начал свое существование лишь со второй половины года.

Помимо этого из общего тренда выбивается активизация в 2009. Но ее вполне можно объяснить преобразованием ИРК в РИИ, поддерживаемый РОСНАНО, а значит и государством, что в свою очередь стимулировало интерес потенциальных эмитентов.

Эффективность функционирования российских SME площадок можно охарактеризовать как крайне низкую. Негативный внешнеэкономический фон не может являться оправданием – зарубежные SME площадки показывают в кризис намного более высокую эффективность чем их российские аналоги.

Результат четырехлетней деятельности ИРК всего - 13 компаний в котировальном списке. А RTS START вообще: всего 6 размещений, причем ни одного за последние два года [3, 8].

В чем же причина столь разительного отставания отечественных рынков для компаний малой и средней капитализации от зарубежных аналогов? Наиболее серьезными представляются следующие проблемы функционирования российских SME рынков:

- Низкий уровень информированности топ-менеджмента малых и средних компаний, чья деятельность связана с инновациями о существующих путях привлечения финансирования через фондовый рынок. В силу специфики наукоемкости своей деятельности руководство инновационных компаний ориентировано прежде всего на решение технических и научных вопросов. Поэтому топ-менеджмент подобных компаний зачастую попросту не в курсе недавно появившихся механизмов привлечения финансирования через фондовый рынок;

- Стереотип IPO как прерогативы крупных компаний. Казалось бы с момента дебютного IPO «Вымпелкома» в далеком 1996 г. прошло уже немало лет. Однако до сих пор публичные размещения, в условиях российской действительности, остаются уделом практически исключительно крупнейших компаний. В докризисном 2007 г., порядка 75% средств привлеченных через механизм public offering пришлось на 10 крупнейших компаний. А в 2010 г. свыше трети стоимостного объема рынка обеспечил один «Русал». Размещения же до 100 млн. долл. у нас весьма и весьма редки;

- Достаточно высокая стоимость IPO как способа привлечения финансирования. Публичное размещение сложный процесс, многоэтапный процесс, в ходе которого эмитенту предстоит воспользоваться услугами большого числа различных посредников. Примерные затраты по размещению на российских торговых площадках для компаний малой и средней капитализации можно представить в виде таблицы:

Таблица 2. Затраты по проведению IPO на RTS START и ИРК ММВБ [9].

|

Статьи расходов |

RTS START |

ИРК ММВБ |

|

|

60–130 (Финансовый консультант) |

60–130 (Листинговый агент) |

|

Юридическая поддержка |

|

|

|

|

|

|

|

Услуги андеррайтера в % от объема привлеченных средств |

|

|

|

Вступительный взнос |

до 2,0 |

до 2,3 |

|

Прочие расходы |

|

|

*расходы приведены в тыс. долл. США

Как видно из таблицы 2 расходы на проведение IPO в сегментах RTS START и ИРК ММВБ могут составлять до 430 тыс.долл., без учета расходов на андеррайтинг, PR и рекламу. Для сравнения совокупные затраты эмитента на размещение, на TSX Venture составят от 170 до 380 тыс. долл., без учета расходов на андеррайтинг, PR и рекламу. Подобные затраты в посткризисный период весьма и весьма обременительны для небольшой компании. Решение данных проблем потребует определенных усилий не только от руководства российских фондовых бирж, но и от государства. Наиболее эффективными способами решения существующих проблем российских SME рынков, с нашей точки зрения, будут:

- Проведение мощной PR кампании РИИ ММВБ И RTS STAT, что позволит существенно повысить уровень информированности топ-менеджмента малых и средних фирм. Составными элементами кампании должны быть:

- большое число публикаций в специализированных издания для руководителей таких как «Генеральный директор», «National business», и др, в различных экономических журналах («Финанс», «Деньги», «Финансовый менеджмент») и в обычной прессе;

- серия программ на федеральных телеканалах, многократное упоминание в выпусках новостей;

- реклама на профильных ресурсах сети интернет.

В виду масштабности и затратности подобной кампании, идеальным вариантом было бы привлечение, наряду со средствами фондовой биржи, государственного финансирования, например в рамках программы «Содействие повышению финансовой грамотности и развитию финансового образования в российской федерации».

- Снижение затрат эмитента на размещение акций, что может быть достигнуто за счет частичной их компенсации государством. В настоящая время подобная практика действует на польском NewConnect, где эмитенту компенсируются затраты на уполномоченного советника до 50%. Похожую схему планируется внедрить и в России, предложения по ее созданию были подготовлены Минэкономразвития еще в марте прошлого года. Первые компенсационные выплаты планируется осуществить до конца 2011 г.

Рассматривается возможность компенсации следующих расходов:

- затраты на подготовку и государственную регистрацию эмиссионных документов (решение о выпуске ценных бумаг, проспект ценных бумаг, отчет об итогах выпуска ценных бумаг);

- затраты на оплату услуг организатора размещения/листингового агента;

- затраты на проведение аудита и составление финансовой отчетности эмитента по МСФО (в случае привлечения иностранных инвесторов);

- затраты на оплату услуг биржи и депозитария

Устанавливаемый размер компенсации до 50% и не более 5% от объема размещения. Критериями при выборе компании, которой может быть оказана поддержка, должны являться инновационность, выражаемая через получение листинга на РИИ ММВБ. На наш взгляд представляется необходимым увеличить размер компенсации при размещении как минимум до 75%, так как вышеупомянутый перечень затрат не включает в себя расходов на PR и рекламу, зачастую составляющих львиную долю расходов на IPO (помимо услуг андеррайтера). В тоже время включение затрат на PR в компенсационный список не представляется целесообразным, т. к. возникает угроза их чрезмерного завышения эмитентом. Что касается критерия включения компании в программу господдержки, то им действительно должны быть инновационность, однако привязывать ее исключительно к РИИ ММВБ представляется не совсем верным. Идеальным вариантом было бы включение в подобную программу и эмитентов РТS START, при соблюдении ими критериев инновационности деятельности. Оптимальным вариантом было бы осуществление разработки таких критериев руководством бирж (RTS и ММВБ) совместно с РОСНАНО.

- Разрушение стереотипа об IPO как о «прерогативе крупных корпораций» Самый эффективный способ достижения этой цели - проведение большого числа успешных размещений небольших и средних компаний. Однако активно освещение в прессе о размещениях такого рода, и распространение биржей информации о них, может существенно сократить количество IPO необходимых для искоренения данного стереотипа.

Решение указанных проблем будет способствовать развитию российских биржевых сегментов для небольших быстрорастущих компаний, чья деятельность связана с инновациями, что позволит резко увеличить число эмитентов на РИИ ММВБ и RTS START, создав тем самым, еще один реально работающий механизм привлечения финансирования для предприятий инновационного сектора экономики.

Список литературы:

- JSE ALTX «Listed companies» [Электронный ресурс]: официальный сайт.- Режим доступа.- URL:http://www.jse.co.za/How-To-List-A-Company/AltX/AltX_Listed_companies.aspx (дата обращения 05.04.2011 г.)

- LSE AIM «Aim Factsheet October 2010» » [Электронный ресурс]: официальный сайт.- Режим доступа.- URL: http://www.londonstockexchange.com/statistics/markets/aim/aim.htm (дата обращения 06.04.2010 г.)

- RTS START Инструменты [Электронный ресурс]: официальный сайт.- Режим доступа.- URL:http://www.rts.ru/ru/rtsstart/securities.html (дата обращения 14.03.11 г.)

- World Federation of Exchanges statistics » [Электронный ресурс]: официальный сайт.- Режим доступа.- URL: http://www.world-exchanges.org/statistics/ (дата обращения 01.04.2010 г.)

- Зайцев А. «Российский рынок IPO 1996-2007 гг.: кто, когда и сколько?» Агентство независимой аналитики «Инвесткафе» [Электронный ресурс]: официальный сайт.- Режим доступа.- URL: http://zaitsev.investcafe.ru/post/2493/(дата обращения 20.01.2011 г.)

- Зайцев А. «Российский рынок IPO 2008-2009: справились ли мы с кризисом?» Агентство независимой аналитики «Инвесткафе» [Электронный ресурс]: официальный сайт.- Режим доступа.- URL: http://zaitsev.investcafe.ru/post/2522/(дата обращения 21.01.2011 г.)

- Информационно-аналитический портал PREQVECA [Электронный ресурс]: официальный сайт.- Режим доступа.- URL: http://www.preqveca.ru/placements/ (дата обращения 07.04.2011 г.)

- ММВБ Эмитенты ИРК [Электронный ресурс]: официальный сайт.- Режим доступа.- URL: http://www.micex.ru/markets/stock/emitents/rii/emitents (дата обращения 26.01.2011 г.)

- Ромасенко Н., Чернышева Н., С низкого старта к высокой капитализации [Текст]/ Н. Романсенко, Н.Чернышева // Финансы: стратегия и тактика.-2008.- № 7.-С. 32-34.

дипломов

Оставить комментарий