Статья опубликована в рамках: I Международной научно-практической конференции «Научное сообщество студентов: МЕЖДИСЦИПЛИНАРНЫЕ ИССЛЕДОВАНИЯ» (Россия, г. Новосибирск, 06 декабря 2011 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

ПЕРСПЕКТИВЫ РАЗВИТИЯ СРОЧНОГО РЫНКА РОССИИ

Несмотря на то, что зарубежный рынок валютных деривативов начал развиваться почти 40 лет назад, интерес к нему угас примерно спустя 10 лет. Однако в начале 21 века бывший фаворит сумел отыграть свои утерянные позиции. Инвесторы, наконец, осознали возможности этого инструмента, которые можно использовать для развития и защиты своего бизнеса.

Валютные деривативы представляют собой инструменты риск-менеджмента, с помощью которых компании могут защитить себя от неблагоприятного воздействия валютного риска. Прежде всего, это касается экспортеров и импортеров, но не только: большинство современных крупных компаний имеют филиалы за рубежом, а следовательно, у них появляется необходимость перевода прибыли из иностранной валюты в национальную.

Российский рынок деривативов по своим объемам пока еще сильно отстает от западных, хотя его среднемесячный объем уже составляет многие сотни миллионов долларов. Существует целый ряд причин, тормозящих его развитие: прежде всего молодость финансового рынка, недостаточность поддержки со стороны государства, законодательные пробелы. Зарождение отечественного срочного рынка в 1992 году, а также значительный рост его объемов в период 1997–1998 годов проходили в отсутствие полноценного законодательства. Основы регулирования содержались в принятом в 1991 году законе «О товарных биржах и биржевой торговле». На сегодняшний день этот документ катастрофически устарел.

Финансовый кризис внес существенные изменения в сложившуюся до недавнего времени ситуацию на российском валютном рынке. Причем речь идет не только о существенных сдвигах в курсовой динамике, но и о принципиальных изменениях в объемах рынка, его волатильности (неустойчивости) и структуре операций по различным валютным парам и категориям участников. В первом полугодии 2009г. российский финансовый рынок начал постепенное восстановление, преодолевая последствия глобального финансово-экономического кризиса второй половины 2008 года.

Большое влияние на валютный рынок РФ оказывает инфляция, спрос на валюты, новостная политика стран.[5]

Со второй половины февраля 2009 г. мировые финансовые рынки начали постепенно стабилизироваться в первом полугодии 2009 г. Сглаживание резких колебаний номинального курса рубля к основным мировым валютам достигалось в основном за счет валютных интервенций Банка России.[4]

России валютный рынок является биржевым, что характерно для стран с развивающейся экономикой, не до конца вовлеченных в сложившуюся мировую финансовую систему. Интеграция России в мировое экономическое пространство приводит к росту волатильности на валютном рынке. В подобных условиях, когда, с одной стороны, возрастают риски колебаний курсов валют, а с другой, приход иностранных участников на национальные рынки требует разнообразия финансовых инструментов, очень важно наличие развитой инфраструктуры.[3]

С развитием внешнеэкономических отношений российских компаний и процессом становления евро возникла потребность в появлении разнообразных инструментов и на вторую мировую валюту. Введение новых фьючерсов дает возможность реализовывать наиболее оптимальные стратегии управления риском изменения обменных курсов. В связи с проводимой ЦБ РФ политикой бивалютной корзины как операционного ориентира на валютном рынке, появление контрактов на евро/доллар и евро/рубль позволит полностью хеджировать риски изменения курсовой стоимости рубля по отношению к основным валютам. Для компаний и банков это прекрасная возможность оптимизировать финансовые потоки.

Пара евро/доллар самая популярная на валютном рынке. Фьючерсы на нее котируются на чикагской товарной бирже СМЕ, лондонской Liffe, сингапурской SGX и токийской TFX, не считая огромного внебиржевого оборота. Данные инструменты торгуются с дисконтом к спот-рынку, так как процентные ставки по депозитам в евро выше, чем по депозитам в долларах.

Пара евро/ доллар не связана с рублем и представляет две основные мировые валюты со своей спецификой формирования валютного курса по отношению друг к другу. Волатильность этой пары позволяет совершать операции с фьючерсом внутри дня. [3]

В сентябре 2011 года ситуация на внутреннем валютном рынке определялась воздействием оттока капитала, обусловленного нестабильностью мировых финансовых рынков, и высокой волатильностью цен на нефть, что в сочетании с их снижением к концу месяца усилило неопределенность ожиданий дальнейшей ценовой динамики. Это усилило давление на курс рубля и способствовало повышению спроса на иностранную валюту на внутреннем валютном рынке и дальнейшему ослаблению российской валюты. В сложившихся условиях Банк России проводил операции по продаже иностранной валюты (объем нетто-продажи по итогам сентября составил 7,6 млрд. долл. США). [2]

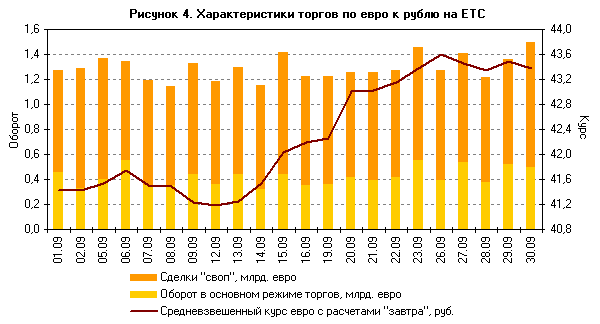

Повышение курсов ведущих иностранных валют к рублю в рассматриваемый период продолжилось. По итогам сентября официальный курс доллара США к рублю увеличился на 11,0% (до 32,1100 руб. за доллар США на 1.10.2011), курс евро к рублю — на 4,0% (до 43,4191 руб. за евро на ту же дату). [2]

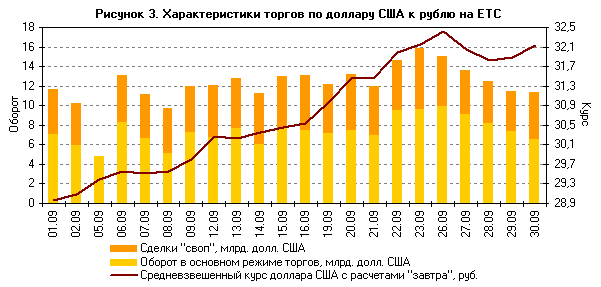

Активность участников внутреннего валютного рынка в сентябре заметно возросла. Доли операций «своп» в структуре биржевых торгов в сентябре остались значительными: 39% по паре рубль/доллар США и 67% по паре рубль/евро (в августе — 39 и 71% соответственно).

Средний дневной оборот торгов по операциям рубль/доллар США на ЕТС увеличился в сентябре по сравнению с августом на 11,4% — до 12,1 млрд. долларов США. [2]

Средний дневной биржевой оборот по операциям рубль/евро возрос на 4,9% — до 1,3 млрд. евро.

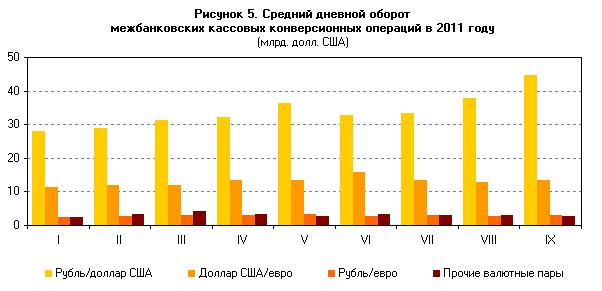

Общий средний дневной оборот межбанковских биржевых и внебиржевых кассовых конверсионных операций по всем валютным парам в пересчете на доллары США в сентябре по сравнению с августом возрос на 12,7% (до 63,4 млрд. долл. США) за счет увеличения среднего дневного оборота по всем основным валютным парам: по операциям рубль/доллар США — на 17,9% (до 44,5 млрд. долл. США), по операциям доллар США/евро — на 4,6% (до 13,3 млрд. долл. США), по операциям рубль/евро — на 9,9% (до 3,0 млрд. в долларовом эквиваленте). [2]

На ММВБ в последний день месяца котировки срочных контрактов на доллар США с исполнением 15.10.2011 составляли 32,34 руб. за доллар, с исполнением 15.12.2011 — 32,61 руб. за доллар, с исполнением 15.02.2012 — 33,04 руб. за доллар. Динамика спредов между фьючерсными и текущими котировками доллара США к рублю на срочном валютном рынке свидетельствовала об усилении ожиданий его участниками роста номинального курса доллара США к рублю в конце сентября.

В сентябре по сравнению с августом активность торгов на всех сегментах рынка биржевых деривативов, за исключением сегмента товарных фьючерсов, значительно снизилась. Средний дневной оборот торгов срочными контрактами в РТС, на ММВБ и ФБ ММВБ существенно сократился. Суммарный объем открытых позиций по фьючерсам и опционам (в стоимостном выражении) на конец сентября по сравнению с концом августа на указанных биржах также значительно уменьшился, в том числе в связи с исполнением квартальных контрактов. .[2]

В рамках процесса интеграции двух крупнейших российских бирж (ММВБ и РТС) на срочном рынке РТС (FORTS) в сентябре начались торги расчетными фьючерсными контрактами на индекс ММВБ и опционами на фьючерсный контракт на индекс ММВБ.

Таблица 3.

Структура торгов срочными биржевыми контрактами по базовым активам в 2011 году (млрд. руб.)

|

Инструмент |

I |

II |

III |

IV |

V |

VI |

VII |

VIII |

IX |

|

Фондовые фьючерсы, в т.ч. |

2 016,8 |

3 100,4 |

3 604,8 |

3 239,8 |

3 555,4 |

3 691,9 |

3 143,6 |

5 013,2 |

4 068,23 |

|

на отдельные акции |

241,91 |

414,25 |

477,75 |

381,98 |

392,12 |

357,01 |

301,10 |

535,70 |

405,48 |

|

на индекс РТС |

1 700,5 |

2 618,1 |

3 014,7 |

2 826,8 |

3 130,7 |

3 306,3 |

2 822,9 |

4 477,5 |

3 632,93 |

|

на прочие фондовые индексы |

74,44 |

68,05 |

112,35 |

30,97 |

32,52 |

28,60 |

19,64 |

25,36 |

29,82 |

|

Валютные фьючерсы, в т.ч. |

383,32 |

472,86 |

607,46 |

513,25 |

673,73 |

679,67 |

619,24 |

1 150,4 |

1 040,6 |

|

на курс доллара США к рублю |

383,32 |

472,86 |

607,46 |

513,25 |

673,73 |

679,67 |

619,24 |

1 150,4 |

1 040,6 |

|

на курс евро к доллару США |

119,46 |

140,72 |

139,36 |

123,83 |

165,26 |

179,52 |

223,01 |

290,79 |

165,97 |

|

на курс евро к рублю |

7,16 |

7,40 |

11,65 |

6,42 |

3,29 |

6,96 |

3,84 |

12,07 |

10,88 |

|

прочие |

23,70 |

23,83 |

31,68 |

22,72 |

28,07 |

27,69 |

29,06 |

29,69 |

45,21 |

|

Товарные фьючерсы |

72,49 |

95,74 |

131,37 |

165,58 |

208,38 |

187,47 |

162,14 |

183,04 |

200,02 |

|

Процентные фьючерсы, в т.ч. |

0,09 |

0,93 |

10,01 |

15,68 |

16,37 |

7,04 |

5,51 |

13,31 |

10,12 |

|

на краткосрочные процентные ставки (MosPrime) |

0,09 |

0,54 |

7,41 |

9,65 |

11,90 |

0,95 |

0,32 |

2,18 |

0,74 |

|

на долгосрочные процентные ставки (корзины ОФЗ) |

— |

0,39 |

2,60 |

6,04 |

4,47 |

6,09 |

5,19 |

11,13 |

9,38 |

|

Опционы, в т.ч. |

125,57 |

237,64 |

309,57 |

382,76 |

460,27 |

420,48 |

424,46 |

439,71 |

274,59 |

|

фондовые |

122,66 |

235,08 |

307,09 |

380,29 |

457,34 |

416,47 |

422,31 |

436,22 |

270,20 |

|

валютные |

2,50 |

2,03 |

1,79 |

1,41 |

1,95 |

2,19 |

1,06 |

1,45 |

2,02 |

|

товарные |

0,41 |

0,54 |

0,69 |

1,06 |

0,98 |

1,82 |

1,09 |

2,04 |

2,38 |

|

ВСЕГО |

2 598,3 |

3 907,6 |

4 663,3 |

4 317,1 |

4 914,1 |

4 986,5 |

4 355 |

6 799,8 |

5 593,57 |

|

В т.ч. вечерняя сессия FORTS: |

322,00 |

451,10 |

494,20 |

522,90 |

666,86 |

673,12 |

524,96 |

1 066,3 |

795,85 |

Источники: данные РТС (FORTS), ММВБ, ФБ ММВБ, СПВБ и Биржи «Санкт-Петербург».

На рынке фьючерсов средний дневной объем торгов в РТС (FORTS) в сентябре по сравнению с августом сократился на 12,9% — до 238,7 млрд. руб., объем открытых позиций (в стоимостном выражении) — на 75,5 млрд. руб. и на конец сентября составил 161,1 млрд. рублей.[2]

Средний дневной объем торгов фьючерсами на ММВБ и ФБ ММВБ в рассматриваемый период по сравнению с предшествующим месяцем не изменился, составив 1,4 млрд. рублей. Суммарный объем открытых позиций по фьючерсным контрактам (в стоимостном выражении) на этих площадках уменьшился на 43,5 млрд. руб. — до 55,4 млрд. руб. на конец месяца. [2]

В настоящее время активно ведётся работа по дальнейшему совершенствованию срочного рынка России. Наиболее значимым событием в этой сфере является слияние бирж ММВБ и РТС

Комитеты срочных рынков ММВБ и РТС 14 сентября 2011 года обсудили объединение срочных рынков бирж, в частности, каким будет рынок на момент юридического объединения бирж, который запланирован на 19 декабря 2011 года. После 19 декабря на объединенной бирже будет существовать две секции срочного рынка.

Первая секция срочного рынка ММВБ будет состоять из одного рынка - деривативов на валюту, короткие процентные ставки, фондовые деривативы и ОФЗ, что практически означает объединение срочных рынков, действующих в группе ММВБ. Вторая секция срочного рынка РТС будет состоять из трех рынков — деривативы на фондовые активы, на валюту и денежный рынок, а также деривативы на товары.[6]

По предложению бирж, организатором торгов по двум секциям срочного рынка будет ЗАО «ММВБ», а клиринговой организацией – «Клиринговый центр РТС». Система управления рисков для двух секций будет разная, как и правила торгов. Расчет по сделкам в первой секции будет производить «Национальный расчетный депозитарий», по второй секции – «Расчетная палата РТС».[6]

Подобная структура срочного рынка позволит минимизировать количество документов для переоформления участниками торгов, сохранить разные принципы доступа участников в разные секции, минимизировать количество изменений в торговые и клиринговые системы обеих бирж, при этом унифицировать одинаковые контракты по размеру лотов, исполнению контрактов и тарифы, а также провести интеграцию рынков без сбоев.

Дальнейшую работу по объединению срочных рынков двух бирж предполагается провести до 2013 года. Так, в первом квартале 2012 года планируется проанализировать и выбрать одну торгово-клиринговую платформу, на которой к середине года будут совмещены одинаковые инструменты бирж. До конца 2012 года планируется провести унификацию требований по доступу к торгам, а также реализовать «единую позицию» для участников торгов во всех секциях срочного рынка объединенной биржи.

В процессе создания эффективно работающего и контролируемого внутреннего валютного рынка необходимо соблюдение следующих основных принципов:

- Во-первых, с одной стороны валютное регулирование, являясь частью денежно-кредитной политики государства, должно своими методами способствовать целям экономического развития страны, а с другой стороны, очевидно, что использование средств и методов валютного регулирования не может служить панацеей от всех бед, так как подчиняется макроэкономическим ориентирам экономической политики государства. [1]

- Во-вторых, валютная политика государства, оказывающая значительное влияние на экономическую жизнь общества, должна отличаться последовательностью, логичностью, стабильностью и взвешенностью. Субъекты хозяйственной деятельности очень чутко реагируют на любые изменения в области валютного регулирования, поэтому любые непродуманные действия в этой сфере, могут привести к разрушительным последствиям, что подтверждает мировой опыт.

- В-третьих, валютное законодательство в РФ еще далеко от своего полного становления, оно объективно ограничено, не полностью систематизировано, отрывочно, а зачастую и противоречиво. В целом же оно достаточно сложно даже для специалистов, не говоря о работниках предприятий и банков, поэтому, чем меньше будет исключений из единых правил и норм валютного регулирования, тем эффективнее будет валютная политика государства. Практика показывает, что многочисленные льготы, которые делались в интересах отдельных регионов, отраслей и даже конкретных предприятий существенно усложняло работу банковской системы, «запутывало» законодательство, делало невозможным применение универсальных санкций за нарушение единых норм. Предоставление таких льгот не сопровождается мерами специального контроля за фактическим их использованием, что создает незаслуженные преимущества одних участников валютных отношений перед другими и стимулирует иждивенческие настроения у претендентов на льготы. Предоставление индивидуальных льгот опасно, прежде всего, тем, что оно нарушает целостный и единообразный механизм государственного валютного регулирования и контроля.

Валютный рынок в России перешел на стабилизационное положение, и набирает обороты по улучшению структурной организации, приближающейся к европейским стандартам. Благоприятно отражается на деятельность валютных рынков в России увеличение выплат по внешним долгам, что обеспечивает улучшение соотношения между внешним долгом и ВВП. Подъем конкурентоспособности России сможет привести к расширенной оборачиваемости рубля, что будет служить дополнительным стимулом для перспективности развития валютного рынка в России. В свою очередь удорожание рубля автоматически должно сделать российские товары более дорогими по отношению к импортным. Это должно привести к падению спроса и объема продаж отечественных товаров, а следовательно и к падению объемов промышленного производства. Если этот сценарий реализуется, можно будет говорить о неустойчивости экономического роста.[3]

Поэтому необходимо, прежде всего, проводить мероприятия по стабилизации денежно-валютной политики. Состояние экономики полностью отражает состояние рубля и тем самым определяет состояние валютного рынка в России. Поэтому для того, чтобы совершенствовать рынок валюты необходимы масштабные изменения в структуре органов власти и управления, что может изменить экономическое положение в стране и тем самым укрепить не только валютный рынок, но и денежный в целом.

Для дальнейшего развития валютного рынка России необходимо преодолеть ряд факторов, тормозящих его развитие и препятствующих усилению роли рубля на международной арене, связанные с недостатками платежно-расчетной системы, которая существенно отстает от своих западных аналогов. Либерализация валютного регулирования сняла ограничения, касающиеся спецсчетов и резервирования, однако сохраняются определенные операционные и налоговые сложности, особенности денежных переводов, которые серьезно ограничивают работу нерезидентов. Прежде всего, это относится к действующей системе рейсовых платежей и трудностям расчетов из-за несовпадения стандартов и форматов платежных поручений в международной системе и внутри России. Кроме этого, нет законодательно-закрепленной процедуры клиринга, а также многого из того, к чему привыкли зарубежные участники. Работа в этом направлении уже ведется, например, введена в эксплуатацию и проходит начальную «обкатку» Система расчетов в режиме реального времени (БЭСП).

Основной целью развития биржевого валютного рынка на ближайшие годы является повышение привлекательности рынка за счет расширения количества взаимосвязанных инструментов, обращающихся на нем, улучшения уровня обслуживания клиентов и увеличения объемов операций.

Переход к использованию механизма Единого торгового лимита позволит проводить операции со всеми инструментами биржевого валютного рынка на основании предварительного депонирования любой из трех валют: российские рубли, доллары США, евро. В дальнейшем планируется реализовать схему приема ценных бумаг в качестве обеспечения операций на валютном рынке.

Модернизация Фонда покрытия рисков позволит адаптировать этот важнейший механизм СУР к изменившимся условиям функционирования биржевого валютного рынка, в частности, планируется пересмотреть принципы установления лимитов и определения размеров взносов участников.

Другим важным изменением СУР, запланированным к реализации, является переход к использованию гибкого механизма контроля параметров СУР, который будет обеспечивать постоянный контроль степени обеспеченности текущих позиций участников торгов без установления жеcтких границ для дневных колебаний курсов валют.

Согласно имеющимся тенденциям в мировой экономике следует ожидать развития новых форм фьючерсной торговли, увеличение удельного веса дорогих товаров в структуре товарной фьючерсной торговли, а также увеличение доли кормовых культур и продукции животноводства.

Мировой опыт развития валютной торговли показывает, что полноценный и значительный по оборотам фьючерсный рынок не может состоять из одних спекулянтов. В этом случае средняя прибыль от операций каждого игрока (по статистическому закону больших чисел) равнялась бы нулю на продолжительном отрезке времени, и очень скоро рынок пришел бы к вырождению.

Реальный приток предложения и спроса на фьючерсный рынок обеспечивают, прежде всего, хеджирующие. Поэтому для дальнейшего нормального развития фьючерсного рынка в России необходимо регулярное совершение на нем хеджевых сделок.

В целом дальнейшее инфраструктурное, правовое и технологическое развитие российского валютного рынка, способствующее росту ликвидности рублевых операций, должно стать одним из основных факторов роста эффективности российской финансовой системы и инновационного развития экономики.

Несомненно, что со стабилизацией финансового рынка России, когда круг возможных сфер высокоприбыльного вложения капитала сузится, привлекательность рынка фьючерсных контрактов еще более возрастет.

Список литературы:

- Закон РФ «О товарных биржах и биржевой торговле» от 20 февраля 1992 года в редакции Законов РФ от 24.06.92 N3119-1, от 30.04.93 N4919-1, Федерального закона от 19.06.95 N89-ФЗ;

- Данные РТС (FORTS), ММВБ, ФБ ММВБ, СПВБ и Биржи «Санкт-Петербург»;

- Волатильность / Всё о финансовых рынках // Режим доступа: [http://www.spekulant.ru/archive/2004_07_st7.html];

- Валютные фьючерсы / Всё о финансовых рынках // Режим доступа: [http://spekulant.ru];

- Чекулов Михаил / Валютные фьючерсы за и против / Всё о финансовых рынках — 2010 — №1 // Режим доступа: [http://www.spekulant.ru/magazine/2010/01_2010];

- Моргунов В.И. Чумаченко А.М / Обзор финансового рынка. Департамент исследований и информации Банка России / Информационно-аналитические материалы сайта банка — 2011;

дипломов

Оставить комментарий