Статья опубликована в рамках: XXXIII Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 02 июня 2015 г.)

Наука: Экономика

Секция: Маркетинг

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

РЫНОК БАНКОВСКОГО ПО

Хурдаев Шапи Алигаджиевич

студент каф. ПИиММУФИиИТ Даггосуниверситета, РФ, г. Махачкала

E-mail:

Шавшина Светлана Анатольевна

научный руководитель, канд. экон. наук, доцент, каф. ПИиММУФИиИТ Даггосуниверситета, РФ, г. Махачкала

Оценки обьемов российского рынка АБС по итогам 2013 г. колеблются от 1 до $20 млрд. Такой разброс объясняется тем, что до сих пор нет единой методологии, как считать этот показатель. Кто-то включает в эти цифры только корневой функционал по ведению главной книги и обработке транзакций, кто-то добавляет к этому внедрение дополнительных модулей, которые расширяют возможности информационных систем банка. В то же время есть общее видение того, как развивается отрасль. Разработчики и поставщики различных АБС сходятся в том, что рынок растет небольшими темпами, которые оценивают в 5—10 % в год.

Сюрпризов в ближайшем будущем ожидать не стоит — темпы роста продолжат замедляться. Специалисты считают, что, скорее всего, в 2014 г. сохранится небольшой рост в 7 %, а в 2015 г. рост замедлится. Такой прогноз обусловлен сложной внешнеполитической ситуацией, нулевым ростом ВВП страны, отсутствием из-за ввода санкций доступа к относительно недорогим внешним заимствованиям. Предполагается, что мы увидим незначительный рост в 1—2 %». При этом динамика рынка будет определяться двумя разнонаправленными факторами. С одной стороны, количество банков и проектов будет сокращаться. С другой стороны, возрастет конкуренция за клиентов, что потребует усовершенствования ИТ-инфраструктуры.

Вице-президент компании «Инверсия» Олег Кузьмин считает, что оценить общий тренд рынка на данный момент сложно: «Существующие политические процессы в мире не дают возможности объективно оценить динамику рынка. Мы видим, как некоторые наши клиенты начинают испытывать трудности от влияния внешних факторов. Хотя свято место пусто не бывает — другой ряд наших банков активно расширяет продуктовый ряд, внедряет ряд новых модулей и пытается расшириться на новых рынках».

Главная причина медленного роста — это сложная макроэкономическая ситуация. Банки предпочитают оптимизировать расходы и откладывают дорогостоящие проекты на потом.

Выход на иностранные рынки — еще одно направление, где политика может помешать российским производителям АБС. Не так давно аналитики компании Gartner признали качество производимых в России систем для банков, отметив продукты компании «Диасофт» в очередном «магическом квадранте». Согласно отчету за октябрь 2013 г., решения отечественного вендора были отнесены к группе лидеров наряду с системами компаний Infosys, Oracle, SAP, Temenos и др. «Выход на международные рынки — одна из важнейших стратегических задач «Диасофта». Анализ мирового финансового ландшафта определил приоритетные направления нашей деятельности и позволил сформировать продуктовые предложения для конкретных потребительских рынков.

Сегодня представленные на рынке решения западных вендоров хоть и с разной степенью эффективности, в том числе экономической, но закрывают все потребности банков в автоматизации. Российский рынок просто не может предоставить адекватных аналогов ряда систем, отвечающих требованиям по безопасности, надежности, масштабируемости, гибкости и функционалу – это CRM, аналитические системы, контакт-центры. Прежде, чем принимать решения о «поддержке отечественного производителя», необходимо отдавать себе отчет, что в большинстве случаев речь пойдет о заказной разработке со всеми вытекающими рисками — сложностями поддержки, удорожанием проекта на этапе реализации, отсутствием специалистов.

Мгновенного всеобщего замещения ПО мировых вендоров на российские разработки произойти не может. Для полноценной замены необходим длительный период в 10—15 лет и значительные инвестиции в разработку национального ПО. Таких средств у российских разработчиков просто нет, а государство, как единственный инвестор, способный на большие капиталовложения, имеет в настоящий момент иные приоритеты.

Тенденции импортозамещения, в первую очередь, обсуждаются в контексте организаций с государственным участием. «Для рынка автоматизации коммерческих банков слухи сильно преувеличены. Пока о каких-то конкретных ограничениях в рамках нашей предметной области мы не слышали — работаем с партнерами в прежнем режиме. При этом все предпосылки развития отечественных разработок, особенно в области прикладных решений, есть».

По прогнозам аналитического агентства Ovumмировые инвестиции банков в ИТ в 2018 г. достигнут $ 150 млрд. Среднегодовой рост затрат оценивается в 4,3 %. И, хотя аналитики Ovum не приводят статистики по России, основные участники рынка уверены, что тренд затронет и отечественные кредитные организации. «За последнее время банки стали больше вкладывать в технологии. Изменилась даже терминология в отношении ИТ-бюджетов: вчера это были «ИТ-расходы», а сегодня — «ИТ-инвестиции». По моим оценкам, за последние годы на ИТ выделяется на 20—30 % больше средств, чем ранее, — приводит цифры Ольга Рубцова, заместитель генерального директора по работе с финансовым сектором «Техносерв Консалтинг». — Связано это с тем, что банки обладают обширным ИТ-ландшафтом, который по-прежнему во многом образуют устаревшие системы, в том числе и собственные разработки».

Многие финансовые организации предпочитают не начинать крупномасштабных и длительных проектов, стремясь нивелировать финансовые риски. По-возможности их сегментируют, разделив на несколько более мелких задач. «Большинство банков ориентируется на проекты, срок возврата инвестиций которых не превышает одного года, — говорит Ольга Рубцова. — Причин этому несколько. С одной стороны, начинать долгие проекты рискованно в текущих экономических условиях и при понижении прогнозов темпов развития российской экономики в будущем. Кроме того, ситуация в банковской индустрии настолько динамична, что долгосрочные проекты через некоторое время после запуска могут оказаться нецелесообразны. Финансовые организации же стремятся держать руку на пульсе и внедрять только те ИТ-системы, которые позволят им не отстать от конкурентов и принесут ощутимый результат в ближайшее время».

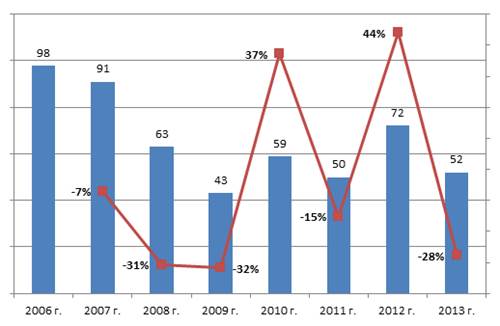

Если в денежном выражении российский рынок АБС в 2013 г. подрос на 5—10 %, то по числу новых проектов ситуация совершенно иная. При рассмотрении шести ведущих поставщиков АБС («Инверсия», «Диасофт», ЦФТ, R-StyleSoftlab, «ПрограмБанк», БИС) видно, что новых проектов в 2013 г. стало меньше на 28 % — с 72 до 52 заключенных контрактов (рис. 1). Примерно такое же падение наблюдалось в кризис 2008—2009 гг. При этом даже в благополучный 2012 г. новых проектов было меньше, чем в 2006—2007 гг. Тогда за год заключалось до сотни новых контрактов.

Рисунок 1. Динамика новых проектов у шести ведущих поставщиков АБС

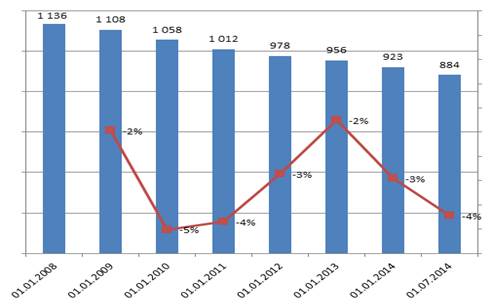

Кроме того, количество зарегистрированных банков сокращается. Центробанк ужесточает свою политику в отношении кредитных организаций. Если за весь 2013 г. лицензии были отозваны у 46 банков, то на середину сентября 2014 г. таких насчитывалось уже 60. Есть и противоположный процесс — в ЦБ регистрируются новые организации, но этот поток не столь велик, поэтому общее число банковских учреждений сокращается — 1 января 2008 г. на территории России работали 1136 банков, а 1 июля 2014 г. только 884 (рис. 2).

Рисунок 2. Динамика числа зарегистрированных банков

В таких условиях поставщикам ИТ найти новых клиентов чрезвычайно сложно. Гораздо важнее с точки зрения выручки стали сопровождение, техподдержка, а также проекты по миграции на более свежие версии ПО. В некоторых случаях размах таких проектов оказывается больше масштаба новых внедрений. При этом Среднее соотношение выручки от новых проектов по сравнению с поддержкой и модернизацией составляет 30 на 70, хотя есть определенные вариации от вендора к вендору.

Таким образом, число новых проектов по внедрению АБС сокращается, и связано это не только с кризисными явлениями в экономике. Рынок достиг насыщения, большинство банков уже располагает внедренными системами, поэтому ключевыми становятся проекты по поддержке и модернизации, на которые приходится около двух третей доходов разработчиков АБС.

Список литературы:

1.Кирьянова А., Мосеев В. Каким может быть путь финансовой отрасли в сторону импортозамещения/ [Электронный ресурс] — Режим доступа. — URL: http://www.cnews.ru/reviews/new/banks2014/articles/kakim_mozhet_byt_put_finansovoj_otrasli_v_storonu_importozameshcheniya/

2.Лебедев П. Санкции переформатируют рынок банковского ПО/ [Электронный ресурс] — Режим доступа. — URL: http://www.cnews.ru/reviews/new/banks2014/articles/sanktsii_pereformatiruyut_rynok_bankovskogo_po/

3.Лебедев П. Вендоры АБС ориентируются на поддержку/ [Электронный ресурс] — Режим доступа. — URL: http://www.cnews.ru/reviews/new/banks2014/articles/vendory_abs_orientiruyutsya_na_podderzhku/

4.Холина В. Инвестиционные предпочтения банкиров: риски, анализ клиентов и «мобилизация» / [Электронный ресурс] — Режим доступа. — URL: http://www.cnews.ru/reviews/new/banks2014/articles/ investitsionnye_ predpochteniya_bankirov_riskianaliz_klientov/

дипломов

Оставить комментарий