Статья опубликована в рамках: XXXI Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 02 апреля 2015 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

отправлен участнику

ВЕНЧУРНЫЕ ИНВЕСТИЦИИ В СКОЛКОВО И КРЕМНИЕВОЙ ДОЛИНЕ: СРАВНИТЕЛЬНЫЙ АНАЛИЗ

Закиева Айсылу Ириковна

студент 3 курса, кафедра Экономической теории и инвестирования МЭСИ, РФ, г. Москва

E -mail: azakieva18mos@gmail.com

Жданова Ольга Александровна

научный руководитель, канд. экон. наук, доцент кафедры Экономической теории и инвестирования МЭСИ, РФ, г. Москва

В современном мире венчурный рынок является одним из драйверов развития глобальной экономики. Революционное развитие всех сфер жизнедеятельности в последние десятилетия неразрывно связано с инновациями, как успешно реализованными, так и будущими, не только находящимися на этапе разработки и внедрения, но и представляющих собой лишь идею или замысел. Под «инновациями» уже давно подразумевают не только материальные изобретения, сейчас это и новые технологии, и бизнес-процессы, которые способны изменить мир. Для осуществления подобных проектов требуется немало финансовых ресурсов. Венчурное инвестирование решает именно эту проблему, привлекая средства инвесторов под перспективные, на первый взгляд, стартапы. Однако далеко не все идеи являются прорывными, готовыми приносить большие доходы как для самих разработчиков, так и для инвесторов. Именно по этой причине венчурный рынок сопряжён с большими рисками. К тому же на него оказывают влияние и процессы, происходящие в экономике тех или иных государств.

Мировой кризис 2008—2009 гг. поспособствовал усилению тенденции к глобализации венчурного капитала и подверг его структурным изменениям на развивающихся рынках. Привлечение компаниями зарубежного капитала и выход на иностранные фондовые рынки постепенно перетекает в новые формы, подразумевающие открытие фондами представительств за рубежом и поддержку своим портфельным компаниям на новых неизведанных рынках. Осознание государством и обществом того, что газовый вентиль и нефтяной насос не обеспечат Россию надёжным будущим, в последние годы звучат намного чаще, так же, как и необходимость строить новую экономику, основанную на инновациях. Примеры довольно успешного функционирования таких систем продемонстрированы большинством экономически развитых стран во всём мире.

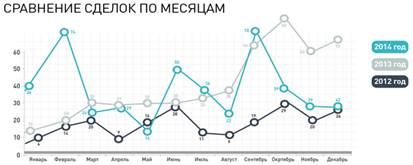

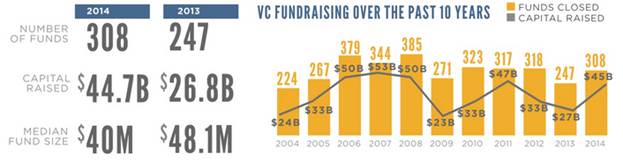

До недавнего времени сегмент венчурного инвестирования в Российской Федерации практически отсутствовал. Его появлению поспособствовали множество факторов: стремление государства перестроиться под новые реалии, немалые усилия со стороны научных кругов и деловой общественности по созданию современного высоко рискового рынка и развитию IT-сферы в нашей стране. До 2013 года формирование самостоятельно развивающейся венчурной отрасли экономики и стимулирование инновационно-технологического предпринимательства шло быстрыми темпами. По объёму венчурный рынок в России увеличился с 108,3 млн долларов в 2007 году до 1213 млн долларов в 2012 году [2]. Этот рекордный показатель объема вывел страну в 2012 г. на второе место в Европе и пятое — в мире. К 2013 году инвесторы демонстрировали уверенность в российском венчурном рынке. В 2014 году на фоне ухудшающейся экономической ситуации в стране фактически свели до минимума активную деятельность около половины венчурных фондов, имеющих более двух стартапов в своём портфеле, инвестировавших минимум в 1 проект в 2014 году [6]. Финансирование государством распространилось лишь на тех, кто готов развивать проект на внутреннем рынке. Однако количество сделок и их общий объём продолжили свой рост и достигли 465 сделок на сумму 1,6 млрд долларов по результатам прошлого года (рис. 1). В рамках развития мирового венчурного рынка такой результат выглядит не совсем удовлетворительным. Учитывая, что его объёмы на 2014 год составили 44,7 млрд долларов, хотя в 2013 году данный показатель достигал лишь 26,8 млрд долларов (рис. 2) [3].

Рисунок 1. Объём сделок на венчурном рынке России за 2012—2014 годы

Рисунок 2. Объём сделок на мировом венчурном рынке в динамике

По мнению ректора московской школы управления «Сколково», «в 2015 году российский венчурный рынок переживёт серьёзную встряску, ощутив на себе последствия экономического спада» [7]. Уверенность в российском рынке со стороны инвесторов снизилась из-за кризиса доверия, оказывающего давление на настроения в России. Возможность преодолеть подобного рода проблемы несомненно связана с переосмыслением экономических приоритетов, где основную роль будут играть инновации, технологии, инвестиции.

В современном мире давно сложилась тенденция к появлению крупных инновационных центров. Самой известной среди них является Кремниевая (Силиконовая) долина в США. На данный момент она представляет собой своеобразную экономическую зону от Сан-Франциско до Сан-Хосе (Калифорния) включительно. Изначально эта территория принадлежала Стэндфордскому университету, где был создан Стэндфордский индустриальный парк. В 1951 году вице-президент данного учебного заведения начал сдавать участок в аренду, посчитав такой шаг экономически целесообразным. Уже через два десятка лет Кремниевую долину стали считать мировым научно-техническим центром, столицей микроэлектроники, очагом компьютерной революции, приносившим колоссальные прибыли. Именно в этом месте зародились такие всемирно известные компании, как Intel, AMD, Oracle, Apple, Yahoo!, eBay и прочие.

Сегодня большинство иностранных стартапов нацелены на размещение как минимум одного из своих филиалов в Калифорнии и привлечения капитала именно там. И это не случайно, поскольку переезд в Кремниевую долину позволяет получить доступ к так называемому «умному» капиталу, т.е. нацеленному на создание инновационных, экологически чистых, развивающих таланты и способности человека, производств и услуг. Рынок в рассматриваемом инногороде является самым технически подкованным и хорошо «образованным», имеющим немало прорывных историй успеха. Однако еще одной характерной чертой можно назвать перенасыщение долины стартапами и существующей там огромной конкуренцией. В таких условиях привлечение внимания инвесторов и потребителей оказывается очень сложной задачей.

Преимуществом и основным двигателем развития Кремниевой долины, как и много лет назад остаются лучшие студенты двух ведущих университетов Америки — Stanford и Berkeley, а также технопарки, бизнес-инкубаторы, сервис-провайдеры, венчурные фонды и бизнес-ангелы. Идею здесь прорабатывают с самого начала, т.е. от её генерации в умах инженеров, студентов и предпринимателей до дальнейшей коммерциализации, получения финансирования от инвесторов, которые представлены успешными венчурными фондами и бизнес-ангелами. В результате, пройдя такой путь, компания либо выходит на IPO, либо будет поглощена гигантом (M&A). Реже компания, «выращенная» в Долине, может сама стать гигантом, как, например, Facebook, Google и др.

Важное значение в развитии инвестиций и инноваций в Кремниевой долине придаётся сегменту бизнес-инкубаторов. Самым известным среди них является Plug&Play. Люди с перспективными идеями, в основном студенты, приходящие туда, получают 25—30 тыс. долларов для того, чтобы доказать жизнеспособность своих проектов. Тем, кто сумел это сделать, инкубатор помогает в поиске инвесторов, фондов или бизнес-ангелов для дальнейшего развития компании.

Исходным элементом создания всех фондов в Кремниевой долине являются инвестиционные и эндаумент-фонды, корпоративные фонды компаний, имеющих выход на рынок капитала и испытывающие на себе влияние довольно жёсткой конкуренции. В среднем размер подобного американского фонда составляет более 100 млн долларов в области IT, а в сфере биотехнологий и робототехники еще больше. В 2014 году венчурные фонды Долины привлекли около 35 млрд долларов и инвестировали 30 млрд долларов.

Международный лидер венчурного рынка — DraperFisherJurvetson предпочитает вкладывать капитал в технологические компании на начальной и ранней стадиях развития. За время своего существования она вложилась как минимум в 500 стартапов, среди которых Hotmail (в 1998 году был купленMicrosoft’ом за 400—500 млн долларов), Baidu (лидер китайских поисковых систем), Skype (приобретена Microsoft’ом в 2011 году за 8,5 млрд долларов) и многие другие. На конец 2014 года размер венчурного фонда составлял 325 млн долларов [8].

Секретом успеха таких фондов, которые не показывают отрицательной доходности и являются флагманами движения венчурного рынка США, можно считать их стратегию осуществления вложений в высокорисковые проекты. Стартапов в среднем набирается за год около 10, максимум 15, при этом каждый партнёр занимается только 3—5 компаниями. Они выводят эти проекты на новый уровень и, как правило, 1—2 из них оказываются способными приносить довольно высокие доходы. Особенность инвестирования в стартапы в Кремниевой долине заключается в получении высоких прибылей от деятельности «выращенных» компаний, нежели от их скорейшей продажи. К примеру, фонд MohrDavidowVentures с капитализацией 800 млн долларов имеет в своём портфеле лишь 40 компаний, но при этом считается seed-фондом. Небольшой портфель объясняется пониманием, что большинство инвесторов не готовы вкладывать средства в «посевные» проекты. В среднем, в проект фонд вкладывает около 12 млн долларов, а иногда и больше. Крупные игроки на венчурном рынке США хоть и используют различные стратегии, но их суть одна: постепенно растить компании от небольших доходов до миллиардного уровня.

В России существует свой инновационный центр, который должен был стать российской «кремниевой долиной» — Сколково. 28 сентября 2010 года президентом России Дмитрием Медведевым был подписан ФЗ «Об инновационном центре «Сколково». Однако многие эксперты сходятся во мнении, что сравнение американского и российского инногородов неуместно, несмотря на то, что инициаторы проекта явно называли прототипом MIT (Массачусетский технологический институт). Причины появления двух институтов различны: если Силиконовая долина возникла практически стихийно, согласно требованиям времени, с минимальным вмешательством государства, то в нашей стране, наоборот, создание «Сколково» было инициировано «сверху» и, соответственно, участие государства в его деятельности является определяющим фактором. В этом есть как свои плюсы, так и минусы. Возможно, в России такое формирование можно считать обоснованным.

Основная цель «Сколково» — создание некой инновационной экосистемы, объединяющей на базе своей площадки технологии, разработчиков, инновационных управляющих, венчурных инвесторов и других структурных игроков. Сегодня «Сколково» — это 5 кластеров развития инновационных проектов (ИТ, биомедицина, энергоэффективные, ядерные и космические технологии и телекоммуникации). Поддержку новых идей на данный момент фонд «Сколково» осуществляет в большей степени за счёт средств государственного бюджета — грантов, налоговых льгот, консалтинга, экспертиз, маркетинга и т. д. За 4 года работы фонд из государственного бюджета получил 74,65 млрд руб. [5]. Согласно данным РБК, частное и внебюджетное финансирование составило за 2010—2014 годы 43,5 млрд руб. Основная часть и тех, и других средств направлена на строительство (39,02 млрд руб. бюджетных и 35,6 млрд внебюджетных). На развитие института, образованного в рамках «Сколково», — Сколтех государство субсидирует 12,13 млрд руб., значительная доля которых перечисляется Массачусетскому институту за сотрудничество в формировании инноцентра (некоторые эксперты считают такой шаг необоснованной тратой денег). На гранты за четыре года было выделено 10,4 млрд бюджетных средств и 7,9 млрд привлечённых, что составляет лишь около 15 % средств, направленных на развитие «Сколково» [5]. Таким образом, сложно говорить об эффективности создания инновационного центра на юго-западе Москвы, поскольку значительная часть всех средств уходит на инфраструктуру, а не на развитие инноваций в стране.

Показатели эффективности в силу недолговременной работы инновационного центра определяются в перспективе. К примеру, количество поданных на рассмотрение заявок в 2010—2014 гг составило 6108 единиц (одобрено 1065), а к 2020 году планируется увеличить их количество до 15000 (накопленным итогом) [4]. Вторым показателем является выручка компаний-резидентов «Сколково». В 2012 году – 1,2 млрд руб., а к 2020 году — до 100 млрд руб., т. е. она должна увеличиться примерно в 83 раза. Третьим ключевым показателем эффективности работы центра должно стать количество выпускников, к 2020 году планируется выпустить примерно 1000 высококлассных специалистов. При этом Stanford Graduate School of Business, одно из престижнейших учебных заведений мира, с 1925 года выпустило более 25000 человек, среди которых 3 Нобелевских лауреата, успешные предприниматели, занимающие первые места в рейтингах самых богатых людей мира. В этом аспекте, на мой взгляд, сравнение с американскими центрами недопустимо. Stanford, Berkley, MIT — давно являются центром притяжения умов со всего мира.

В 2013 году сумма одобренных грантов составила 819,1 млн руб., а сумма перечисленных — 2131 млн руб. (в т. ч. за прошлые годы). Число грантов, одобренных к выделению за весь период проекта составило 248 шт. [4].

Среди последних профинансированных проектов выделяются следующие: TEMPESTAFW — $ 28000 (IT-проект, предназначенный для акселерации, анализа и фильтрации HTTP-трафикав условиях высоких нагрузок), Fitanny — $ 270000 (виртуальная примерочная, встраиваемая на сайты интернет-магазинов обуви), Сейсмотроника — $ 90000 (проект высокотехнологиченых датчиков для сейсморазведки), Зелнас — $ 70000 (разработка 3D-технологии сборки микроэлектронных систем), Wallarm — $ 200000 (решение по обеспечению безопасности веб-приложений, помимо «Сколково» в проект инвестировал RunaCapital) и многие другие. Крупные вложения осуществлялись на первых этапах строительства центра: первый грант — $ 11,3 млн – получила компания «М-Пауэр Ворлд», биомедицинский кластер. В среднем венчурный проект в «Сколково» привлекает лишь $ 770 тыс., а в Силиконовой долине средние инвестиции на этапе венчурного финансирования в один проект равны $ 20—40 млн. Как видно, пока инногород на данном этапе не оправдывает ожиданий, вложения незначительны, привлечение внешних инвесторов проходит с большим трудом, в особенности с принятием закона о добровольном характере отчислений в фонд «Сколково» крупными российскими компаниями.

Для того, чтобы приблизиться к результатам Кремниевой долины, «Сколково» придётся пересматривать свою стратегию, политику, в том числе с учётом непростой политической ситуации, которая уже негативно повлияла на работу экосистемы. В то же время инициатор данной идеи — государство — должно обеспечить привлекательность инноцентра для стартаперов, инвесторов, потребителей. Крайне маловероятно, что иностранные фонды будут инвестировать свои средства в российские проекты, поэтому «Сколково» необходимо сформировать свою инфраструктуру, увеличивать число учебных центров, выпускающих на рынок предпринимателей и технологов, предоставлять им пространство для реализации идей — лаборатории, рабочие места, разрабатывать свою систему всесторонней поддержки начинающих специалистов — бизнес-экспертизы, маркетинговые и консалтинговые сервисы и прочее.

Несомненно, у Кремниевой долины и Сколково есть похожие черты: создавались как площадки для развития инноваций, встречи инвесторов со стартаперами, финансирования перспективных проектов и т. д. И в то же время у обоих центров колоссальное число различий: разный возраст существования, соответственно, и опыт работы, разные инициаторы создания, разная среда, в которой должен развиваться и функционировать инногород. Поэтому большинство экспертов сходятся во мнении, что сравнение Долины и Сколково неправильно, у каждого из них собственный путь развития, который сходится лишь в начале и отражён в самой цели деятельности этих центов.

Российская стартап-экосистема еще молода и имеет ряд проблем, которые со временем при правильном управлении должны ликвидироваться. Большим достижением последних лет также можно назвать рост числа проектов из регионов. Инновационные и предпринимательские идеи сейчас воспринимаются в ином ключе, нежели несколько десятилетий назад и имеют огромные перспективы развития, что даёт новые импульсы венчурному инвестированию на российском рынке.

Список литературы:

1.Венчурный рынок России: 2013 год // J’son&Partners Consulting. — 2014. — [Электронный ресурс] — Режим доступа. — URL: http://json.tv/ict_telecom_analytics_view/venchurnyy-rynok-rossii-2013

2.Исследование российского и мирового венчурного рынка за 2007-2013 годы // отчёт EY совместно с РВК. — 2014. — [Электронный ресурс] — Режим доступа. — URL: http://www.ey.com/Publication/vwLUAssets/EY-russian-and-global-venture-markets-rus/$FILE/EY-russian-and-global-venture-markets-rus.pdf (дата обращения: 24.03.2015).

3.Основные тренды развития глобального венчурного рынка 2014: инфографика. — 2015. — [Электронный ресурс] — Режим доступа. — URL: https://inventure.com.ua/news/world/infografika_osnovnye_trendy_razvitiya_globalnogo_venchurnogo_rynka_2014

4.Результаты работы за II квартал 2014 года: отчёт // Сколково. — 2014. — [Электронный ресурс] — Режим доступа. — URL: http://sk.ru/foundation/results/b/reports/archive/2014/10/13/rezultaty-raboty-za-vtoroy-kvartal-2014-goda.aspx (дата обращения: 24.03.2014).

5.Рейтер С. Расследование РБК: Что случилось со Сколково / С. Рейтер, И. Голунов // РосБизнесКонсалтинг. — 2015. — [Электронный ресурс] — Режим доступа. — URL: http://daily.rbc.ru/special/business/23/03/2015/5509710a9a7947327e5f3a18

6.Российский рынок венчурных инвестиций // Rusbase. — 2015. — [Электронный ресурс] — Режим доступа. — URL: http://rusbase.vc/trends/digest/itogi-2014/

7.Что ждёт российский венчурный рынок в 2015 году: интервью с ректором московской школы управления «Сколково» А.Шароновым // Коммерсантъ Деньги. — 2014. — № 49. — С. 62.

8.DFJ Venture — [Электронный ресурс] — Режим доступа. — URL: http://dfj.com/ (дата обращения: 15.03.2015).

отправлен участнику

Оставить комментарий