Статья опубликована в рамках: XXI Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 19 июня 2014 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

НАЛОГИ КАК ИСТОЧНИК ДОХОДОВ БЮДЖЕТА

Зобкова Анастасия Владимировна

Коростелева Ксения Михайловна

студенты 3 курса, кафедра мировой экономики ОГАУ, РФ, г. Орёл

E-mail : nancy6790@rambler.ru

Докальская Вера Калиновна

научный руководитель, д-р экон. наук, профессор, кафедра мировой экономики ОГАУ, РФ, г. Орёл

Налоги являются одним из древнейших финансовых институтов, ведь их возникновение обусловлено становлением государственности. На сегодняшний момент государственное устройство неразрывно связано с налоговой системой, поэтому его изменение коренным образом влияет на систему. Общеизвестно, что еще ни одно государство в мире не смогло обойтись без налогов, которые необходимы для выполнения функций — удовлетворения коллективных потребностей, обусловленных необходимостью определенной суммы денежных средств, которая может быть собрана посредствам налогов.

Бюджеты многих стран в основном формируются за счет поступлений, полученных от взимания налогов. На протяжении последних столетий менялась роль тех или иных налогов в формировании бюджетов. Одним из основных источников налоговых доходов государственных бюджетов стран в настоящее время стал подоходный налог с населения. Посредством этого налога государства перераспределяют до 45 % ресурсов государственного бюджета. В доходах центрального бюджета различных государств налоги составляют 80—90 % [3].

Налоги — это обязательные платежи, взимаемые государством с юридических и физических лиц [1]. Налоговые системы стран базируются на соответствующем законодательстве, устанавливающем определенные методы построения и взимания налогов, а также конкретные элементы налогов.

Так, неотъемлемой частью экономики любой станы мира являются налоги, играющие решающую роль в процессе перераспределения ВВП и НД, вне зависимости от политического устройства государства. У каждой налоговой системы есть свои особенности, обусловленные характером ее развития, состоянием экономики страны, национальными традициями, общественной психологией, но в основном она на организационной основе, которая позволяет ей функционировать с наименьшими издержками как для страны в целом, так и для конкретного субъекта налогообложения.

Представим сравнительную характеристику налогов поступающих в бюджет России и в страны: США, Франция, Казахстан. Они были выбраны по принципу схожего государственного устройства — Федеративная республика, противоположному — Унитарная республика, и страна, входящая в СНГ, соответственно.

Федеральные налоги в РФ установлены налоговым законодательством и являются обязательными к уплате на всей территории страны. К налоговым доходам относятся: налоги на товары и услуги, лицензионные и регистрационные сборы; налоги на имущество; платежи за пользование природными ресурсами; налоги на внешнюю торговлю и внешнеэкономические операции; прочие налоги, пошлины, сборы.

Федеральный бюджет РФ более чем на 90 % формируется за счет налогов. Основными налогами, перечисляемыми в бюджет страны, являются: НДС, который составляет примерно 45 % всех налоговых поступлений в бюджет государства и акцизы, таможенные пошлины, налог на прибыль, каждый из которых составляет примерно по 15 % [3].

Коллегия налоговой службы подвела итоги работы в 2013 году, по которым в консолидированный бюджет РФ в минувшем году поступило 11,3 триллиона рублей, что на 3,4 % больше, чем в 2012 году. Прирост зафиксирован, несмотря на заметное ухудшение макроэкономических показателей: рост ВВП в 2013 году замедлился с 3,4 % до 1,3 %, промышленности — с 2,6 % до 0,3 %, а сальдированный финансовый результат компаний снизился на 15,6 % на фоне роста убытков в 1,6 раза. Все эти факторы в итоге сократили сборы двух из четырех бюджетообразующих налогов — это налог на прибыль и НДС. А компенсировать данный недобор удалось за счет роста двух других налогов — НДФЛ, которого собрано на 10,5 % больше, чем годом ранее и НДПИ — на 4,7 % больше, чем в 2012 году. Кроме того, сборы акцизов в 2013 году выросли на 22 %, имущественных налогов — на 15 % [6].

В США главным источником финансовых поступлений в федеральный бюджет страны являются налоги, взимаемые с экономически активного населения, одновременно представляющие собой важнейший канал контролируемого федеральным правительством перераспределения национального дохода. Налоговая система США состоит из трех уровней, соответствующих уровням власти:

· верхнего, где собираются федеральные налоги, поступающие в федеральный бюджет;

· среднего, где собираются налоги и сборы, вводимые законами штатов, поступающие в бюджеты штатов;

· нижнего, где собираются налоги, вводимые органами местного само управления, поступающие в местные бюджеты [4, с. 88—91].

К числу основных налогов США относят: налоги на доходы, уплачиваемые физическими лицами и корпорациями; налог на социальное обеспечение (взнос); налог на имущество юридических лиц и налог на имущество, переходящее в порядке наследования или дарения, которые взимаются только на уровне штатов и местных органов власти; акцизы. Также в США отсутствует налог на добавленную стоимость, являющийся одним из ведущих у большинства стран Европы.

Большую часть поступлений в федеральный бюджет составляет налог на доходы физических лиц или подоходный налог, плательщиками которого являются резидентов и нерезиденты США. Ставка данного налога увеличивается пропорционально росту дохода в диапазоне от 10 % и почти до 40 % [7, с. 35].

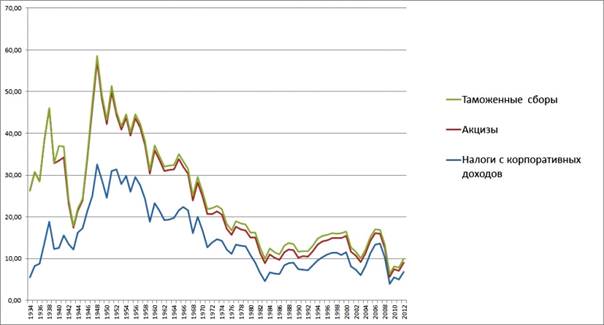

Плательщиками корпорационного налога в США являются местные организации, созданные по закону страны, а также иностранные организации и иные юридические лица. Максимальным значением, по которому взимается данный налог, является 35 %. Анализ данного налога в динамике и в сравнении с другими немало важными налогами страны можно проследить на графике [8].

Из выше сказанного можно сделать вывод, что налоговая система США не ориентирована на формирование бездефицитного бюджета, так налоги страны являются одними из самых низких среди индустриально развитых стран, ведь их доля составляет 28 % ВВП, тогда как в среднем в других государствах этот показатель достигает 38 % [7, с. 35].

Рисунок 1. Доля корпоративного налога США с 1934 года по 2012 год [8]

Французская налоговая система состоит из совокупности своеобразных налогов и сборов, а также обладает стабильным перечнем взимаемых налогов и сборов, и их применения. Ставки налогов во Франции пересматриваются ежегодно, учитывая экономическую ситуацию и направления экономико-социальной политики государства.

Денежные средства, получаемые от налогов, являются главным источником формирующим доходы бюджета страны. Они обеспечивают более 90% его доходной части. В налоговой системе Франции преобладают косвенные налоги, а 50 % от косвенных налогов составляют НДС.

Французская фискальная политика построена с учетом строгого деления системы сборов, идущих в центральный бюджет и местные платежи, составляющие 30 % от общего налогового бремени страны. В последнее время правительство Франции с целью сокращения дефицита бюджета страны проводит политику отмены налоговых льгот для крупных предприятий и повышения нагрузки для юридических лиц и состоятельных французов [7, с. 36].

Значительную долю бюджета Казахстана в 2012 году составил корпоративный подоходный налог, составивший 37,5 %, и НДС, на долю которого пришлось 30,3 % [7, с. 36]. Налогооблагаемый доход по корпоративному подоходному налогу страны, ставка по которому в 2013 году составляет 20 %, а к 2014 году планируется ее снижение до 15 %, представляет собой разницу между совокупным годовым доходом и расходами налогоплательщика, разрешенными к вычету [5].

Данный налог в Казахстане подлежит уплате с учетом прогрессивной шкалы ставок от 5 % до 20 %, применяемой к зависимости от размера полученного годового дохода. Однако данная шкала ставок не применяется в отношении доходов, полученных в виде дивидендов, вознаграждений и выигрышей, облагаемых по ставке 15 %. При этом в Казахстане отсутствует всеобщее декларирование доходов физических лиц.

Также значительную роль в формировании доходной части бюджета страны играет налог на добавленную стоимость, ставка которого на сегодняшний момент составляет 12 %.

Ориентируясь на получение максимальных денежных поступлений в государственный бюджет, с одновременным созданием благоприятных условий для работы инвесторов и их восприятия Казахстана как государства со стабильным фискальным режимом, особое внимание уделяется налогообложению недропользователей. В настоящее время значительную часть поступлений налогов и других обязательных платежей в бюджет обеспечивают крупные налогоплательщики, такие как нефтяные предприятия, предприятия горнорудного сектора, обрабатывающей промышленности и другие недропользователи [4, с. 273—276].

На основании выше сказанного можно сделать вывод, что в большинстве стран мира большую часть доходов бюджета страны формирует поступления от налогов и сборов.

Таблица 1.

Структура доходной части бюджетов стран за 2012 год

|

Страна |

Налоговые поступления, % |

Иные доходы бюджета, % |

|

Россия |

95,4 |

4,6 |

|

США |

91,7 |

8,3 |

|

Франция |

90 |

10 |

|

Казахстан |

97,3 |

2,7 |

Рациональному построению налоговой системы Российской Федерации подлежит изучение и процесс перенимания опыта построения налоговых систем других стран, пример западной модели может служить образцом налоговой системы в перспективе. Но следует учитывать, что западные экономические системы имеют более стабильные цены и уровень занятости нежели российские экономики, поэтому многие составляющие данных налоговых систем в условиях нашей страны не будут работать или эффект от их применения будет абсолютно другим, если вообще не отрицательным. И одним из значимых факторов, на который на практике натолкнется внедрение опыта зарубежных стран, является государственная структура законодательной системы страны и правила отчетности, сильно отличающиеся от наших.

Помимо всего выше сказанного не стоит забывать о таких значимых факторах, как специфические условия национальной экономики, социально-экономический строй, трудовые традиции населения, уровень и условия оплаты труда и другие факторы, с учетом которых в мире нет хотя бы двух абсолютно одинаковых налоговых систем или одной общепризнанной и более удачной системы.

Список литературы:

1.Андреев А.Р. Российская государственность в терминах. IX — начало XX века, 2011 г.

2.Дрожжина И.А. Теоретические и практические аспекты формирования бюджета Российской Федерации за счет налоговых платежей // Управленческий учет, — № 2, — 2009. — с. 58—67.

3.Ларина Л.С., Сергеев С.В., Бюджетная система РФ 2008 год, [Электронный ресурс] — Режим доступа. — URL: http://www.tamognia.ru/(дата обращения 10.06.2014).

4.Попова Л.В., Налоговые системы зарубежных стран: учебно-методическое пособие / Л.В. Попова, И.А. Дрожжина, Б.Г. Маслов, М.: Дело и Сервис, 2008. — 368 с.

5.Сайт «ИА Новости — Казахстан»: АЛМАТЫ, 15 октября, [Электронный ресурс] — Режим доступа. — URL: http://www.newskaz.ru/economy/20121015/4123430.html (дата обращения 11.06.2014).

6.Самарин А., Налоговики объявили сборы, Газета "Коммерсантъ" № 32 от 26.02.2014, — стр. 2

7.Степанов В.И., Вестник Приднестровского республиканского банка: Информ.-аналит. издание/ Гл. ред.: Зам.председателя ПРБ Степанов В.И.; ПРБ [УМАиРДО] Тирасполь, ПРБ, 2013 № 6 100 экз.

8.Historical Tables, Budget of the United States Government, Fiscal Year 2014/ Исторические таблицы, Бюджет правительства Соединенных Штатов, финансовый год 2014.

дипломов

Оставить комментарий