Статья опубликована в рамках: XIV Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 03 декабря 2013 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

отправлен участнику

Во время голосования за лучшую работу с 08.12 по 14.12 за статью было отдано 0 голосов

РОССИЙСКИЙ РЫНОК ОБЛИГАЦИЙ

Бытдаева Айшат Башировна

студент 4 курса, кафедра финансы, кредит и страховое дело, СтГАУ, РФ, г. Ставрополь

E-mail: aisha.09_09@mail.ru

Гладилин Александр Александрович

научный руководитель, канд. эконом. наук, доцент кафедра финансы, кредит и страховое дело, СтГАУ, РФ, г. Ставрополь

Инвестиции в облигации — наиболее правильное вложение средств на рынке ценных бумаг. Этот инструмент рекомендуется тем, кому принципиальна целостность денежных средств, с заработком несколько больше, нежели по вкладу в банке.

Держатель облигации обретает от собственных вложений прочный заработок в форме выплаты процентов. Помимо этого, во многих других вариантах облигации продаются по стоимости ниже номинала, а погашаются они заемщиком согласно номиналу. Разница между номинальной ценою и стоимостью приобретения - заработок инвестора [1].

Данный инструмент очень схож на банковский вклад — средства в него вкладываются на принятый период под определенный процент. Только у облигаций имеется две привилегии: вероятность забрать средства без утраты набежавших процентов и высокая прибыльность по выпускам облигаций. Если при преждевременном закрытии счета в банке проценты теряются, то вложения в облигации вполне ликвидны — их можно реализовать, без утраты причитающихся процентов.

Рынок облигаций — рынок для консервативных инвесторов. Ценовые колебания на данном рынке незначительны в сравнении с динамикой котировок акций. Цель инвесторов — это проценты, правда, модифицирование рыночной цены облигации также воздействует на прибыльность. Облигации более прибыльны, нежели банковские вклады и надежны, нежели акции.

Прибыльность облигаций колеблется от 8 до 18 % в зависимости от надежности эмитента облигаций. На рынке обращается огромное многообразие выпусков облигаций, из которых инвестор имеет возможность выбрать лучшее для себя сочетание прибыльности и риска. Имеются облигации надежных, больших фирм с маленькими купонными выплатами, имеются еще «бросовые» облигации небольших компаний с высочайшими процентными платежами. В особенности высока прибыльность по облигациям новых эмитентов, которые первый раз выводят на рынок собственные ценные бумаги.

Для массового инвестора не представляют интереса государственные облигации, ввиду их невысокой прибыльности (примерно 8 % годовых). Облигация — долговая ценная бумага. Инвестор становится кредитором, приобретя облигацию фирмы-эмитента. По завершении срока обращения, эмитент обязуется уплатить держателю облигации, номинальную цену облигации и предварительно известный либо просто ожидаемую устойчивую прибыль в виде процентов от номинальной цены [2].

Главные торги облигациями проводятся в секции фондового рынка ММВБ. Приобретать облигации разрешено таким же образом как и акции, — через интернет. Все главные биржевые данные согласно любому выпуску облигаций передаются участникам торгов и легкодоступны через торговые терминалы. Впрочем, для того, чтоб приобрести облигации, не обязательно ставить у себя торговый терминал и исполнять сделки с облигациями через интернет. Приобрести облигации для вас сумеет брокер, если вы отдадите распоряжение по телефону.

Как правило, облигации являются наиболее безопасным инвестиционным инструментом, нежели акции, так как их владельцы имеют преимущество в требовании доли активов фирмы в случае ее ликвидации либо реструктуризации. Для эмитентов облигации считаются верной альтернативой банкам и иным кредиторам, которые могут давать наименее привлекательные денежные условия, нежели рынки денежных средств: к примеру, наиболее высокие процентные ставки по займам.

В ходе инвестирования в облигации нужно направлять внимание на разряд главных характеристик, в том числе период погашения, условия преждевременного выкупа, кредитное качество, процентные ставки, стоимость, прибыльность и налоговый статус. Совместно взятые, данные условия дают возможность инвестору дать оценку реальной цене определенных долговых обязательств и решить, до какой степени этот вид финансовых вложений подходит его инвестиционным целям.

Под сроком закрытия имеется в виду заранее поставленная дата в будущем, на которую номинальная стоимость облигации обязана быть возвращена инвестору. Сроки закрытия облигаций простираются в пределах от одного года до 30 лет. Диапазоны сроков закрытия классифицируются последующим образом:

· Краткосрочные: — до 5 лет;

· Среднесрочные: — от 5 до 12 лет;

· Долгосрочные: — от 12 лет и выше.

Некоторые облигации обладают оговорку о преждевременном закрытии, либо «отзыве», что дает возможность эмитенту, вплоть до времени закрытия, купить их у инвесторов. Чтоб гарантировать себе свободу действий, эмитенты облигаций реализовывают облигации с правом преждевременного закрытия, либо отзыва, оставив возможность выкупать облигации вплоть до закрытия, после предварительно поставленной даты. В условиях падения процентных ставок, это преимущество имеет немаловажное значение для эмитентов облигаций, так как дает возможность им, изъяв из обращения имеющиеся долговые обязательства, выпустить в свет новые — на ту же необходимую сумму, однако по наиболее низкой процентной ставке [3].

В случае «отзыва» облигаций, инвесторам возвращается номинальная сумма долга в наличных, впоследствии чего им предоставляется еще наименее привлекательная вероятность реинвестирования в наиболее дорогие инструменты с наиболее низкой прибыльностью. Подобный риск именуется риском реинвестирования. Инвесторы, желающие избежать предоставленного риска, имеют все шансы получать безотзывные облигации с зафиксированной датой закрытия, производимого одновременно, по которым не учтена вероятность преждевременного изъятия из обращения. Прибыльность данного вида бумаг, как правило, бывает ниже, нежели у облигаций с правом отзыва, но несмотря на все вышесказанное эмитент никак не имеет возможность принудить держателей облигаций погасить их до установленного срока, независимо от конфигураций в уровнях процентных ставок. Есть так именуемые облигации с опционом «пут» (put bond), которые, напротив, предоставляют инвестору преимущество потребовать от эмитента, чтоб тот выкупил собственные бумаги по пришествии конкретной даты до срока закрытия [3].

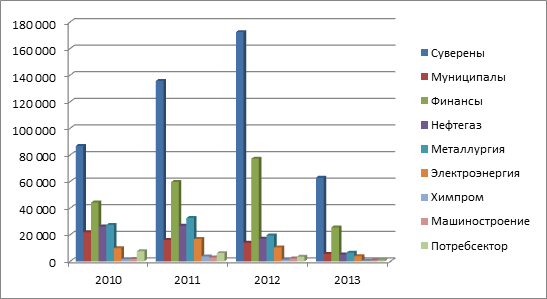

Рисунок 1. Статистика российских облигаций — Рыночный оборот. Сектора облигаций ($, млн.)

Рисунок 2. Динамика 10-ти летних облигаций стран Евросоюза

Невзирая на снижения рейтингов, в целом, Евросоюз держится прочно. Только бумаги Греции существенно упали в цене. Относительно остальных бумаг и с учетом макроэкономических рисков, облигации России смотрятся недооцененными [4]. Может быть это связано с тем, что инвесторы уже не понимают, куда уйти от европейских активов. Кроме того существенную роль играют политические опасности. В любом случае, исходя из сформировавшейся ситуации, с точки зрения хранения денежных средств более любопытно смотрятся бумаги Германии.

Облигации приносят инвесторам прибыльный заработок, который может существовать фиксированным, «плавающим» либо выплачиваться по наступлении срока закрытия. Для основной массы долговых обязательств устанавливается процентная цена, которая исчисляется в процентах от номинальной цены ценной бумаги и остается на одном и том же уровне до наступления срока закрытия. Раз в полугодие держатели облигаций получают процентные платежи. Некоторые инвесторы выбирают бумаги, процентная ставка по которым может корректироваться и в большей степени отображает текущие значения рыночных ставок. Есть облигации с так именуемой «плавающей» ставкой, которая временами приводится в соответствие с переменами в базисных процентных ставках, таких как ставки по казначейским векселям. Так же, есть бумаги именуемые «облигации с нулевым купоном», которые, в отличие от обыденных облигаций не подразумевают постоянных процентных выплат. Вместо этого данные облигации продаются со значимым дисконтом к номиналу.

Рынок облигаций считается достойной альтернативой рынку банковских депозитов для юридических лиц и сберегательных взносов для физических лиц, во многом превосходя, крайние, как по характеристикам прибыльности, так и по признакам прочности и ликвидности инвестиций.

Список литературы:

1.Бердникова Т.Б. Рынок ценных бумаг и биржевое дело: Учебное пособие. М.: ИНФРА-М, 2009, — 270 с.

2.Рынок ценных бумаг./Под ред. Галанова В.А. М.: Финансы и статистика, 2009, — 220 с.

3.Современные российские облигации // Электронная публикация [Электронный ресурс] — Режим доступа. — URL: http://www.fora-capital.ru/5/bonds3.php.

4.Чернова Т.А., Савруков Н.Г. Рынок ценных бумаг. СПб.: Политехника, 2008, — 102 с.

отправлен участнику

Оставить комментарий