Статья опубликована в рамках: IV Международной научно-практической конференции «Научное сообщество студентов XXI столетия. ЭКОНОМИЧЕСКИЕ НАУКИ» (Россия, г. Новосибирск, 18 октября 2012 г.)

Наука: Экономика

Скачать книгу(-и): Сборник статей конференции

- Условия публикаций

- Все статьи конференции

дипломов

МЕХАНИЗМ БАНКОВСКОГО ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ КОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ

Савкина Юлия Александровна

студент5 курса, кафедра Финансы и кредит, Ульяновский государственный технический университет, г. Ульяновск

Е-mail: yulya111_91@mail.ru

Ширяева Наталья Викторовна

научный руководитель, канд. экон. наук, доцент ЭМФ, Ульяновский государственный технический университет, г. Ульяновск

Рынок потребительского кредитования в России находится на пути быстрого развития и прослеживаются высокие темпы роста предоставление услуг в данной сфере экономики 2].

Выдавать кредиты вправе только кредитная организация, которая считает своей главной целью извлечения прибыли на основании лицензии Центрального банка Российской Федерации, а имееть право осуществлять банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности» [10].

Использование заёмного капитала выгодно с экономической точки зрения, так как плата за него существенно ниже, чем за собственный (акционерный) капитал, т. е рентабельность собственного капитала, выше чем проценты по кредиту. Кроме того привлечение этого источника позволяет увеличить размер контролируемых денежных ресурсов, повысив инвестиционные и финансовые возможности предприятия [1, с. 30].

Заемный капитал позволяет получить дополнительную прибыль собственникам компании и повысить коэффициент рентабельности собственного капитала.

Рассмотрим ситуацию при которой ЗАО « Гулливер» приобретает целевой потребительский кредит на завершение строительства основного блока здания в российском коммерческом банке ВТБ 24, предоставляя широкий спектр финансовых услуг, при кредитовании юридических лиц. Оптимальной суммой для получения потребительского кредита по сравнению с предыдущими периодами является сумма в размере 480 тыс. руб.

Как правило, российские банки применяют два варианта выплат по кредиту — аннуитетными или дифференцированным платежами. В случае аннуитета клиент ежемесячно выплачивает банку одну и ту же сумму, которая включает в себя погашение основного долга и проценты [4, с. 60]. Большинство российских банков предпочитают аннуитетные платежи, потому что, финансовое бремя на начальном этапе выплат по кредиту меньше и при одном и том же уровне дохода аннуитетные выплаты позволяют заработать большую сумму кредита в сравнении с дифференцированными платежами (это следствие не большой финансовой нагрузки на начальном этапе выплат) [3, с. 36].

Для наглядности приведем конкретный пример выплат дифференцированного и аннуитетного платежа при кредитовании на сумму 480 тыс. рублей под 14 % годовых сроком на 12 месяцев (см. таблицу 1 и таблицу 2).

Сумму погашения при аннуитетной схеме выплаты долга вы сможете рассчитать по данной формуле:

![]() , (1)

, (1)

где ![]() аннуитетный платеж;

аннуитетный платеж;

![]() процентная ставка за месяц;

процентная ставка за месяц;

![]() первоначальная сумма кредита;

первоначальная сумма кредита;

![]() количество месяцев (срок, на который выдан кредит).

количество месяцев (срок, на который выдан кредит).

Таблица 1.

График выплат по кредиту при аннуитетных платежах (руб.)

Таблица 2.

График выплат по кредиту при дифференцированных платежах (руб.)

![]() , (2)

, (2)

где ![]() накопленные проценты;

накопленные проценты;

![]() первоначальная сумма долга;

первоначальная сумма долга;

![]() процентная ставка [7, с. 87].

процентная ставка [7, с. 87].

При аннуитетном графике погашения вам необходимо выплачивать ежемесячно сумму, которая остается неизменной на протяжении всего кредитного срока (43097,82 руб.). В целом, аннуитетный платеж включает в себя выплату основной суммы долга и начисленных процентов по нему на остаток платежа.

Взгляд на аннуитетный платеж со стороны банка: в одну и ту же сумму платежа банк изначально включает свою прибыль, то есть выплату процентов и малую долю «тела кредита», а уже в последующие платежи клиентом выплачивается основная сумма кредита и остатки процентов по нему [8, с. 162].

![]() , (3)

, (3)

где ![]() дифференцированный платёж;

дифференцированный платёж;

![]() первоначальная сумма кредита;

первоначальная сумма кредита;

![]() количество месяцев ( срок, на который выдан кредит).

количество месяцев ( срок, на который выдан кредит).

При дифференцированном платеже основной долг выплачивается равными долями (40000 руб.), а проценты начисляются на остаток задолженности по кредиту.

Дифференцированный платеж со стороны кредитной организации: вся сумма кредита разбивается равномерно на весь срок кредитования, затем происходит начисление процентов помесячно на остаток долга по займу. И так как сумма основного долга каждый месяц становится меньше, следовательно, меньше становится и сумма процентов, начисленная на нее, поэтому сумма обязательного платежа в графике выплат заемщика уменьшается [9, с. 25].

Как видно из проведенного исследования, в случае дифферен-цированного платежа (без досрочного погашения) ЗАО « Гулливер» заплатит на 773,8 руб. меньше, нежели при аннуитете. При больших сроках и суммах разница будет более существенной.

Главной целью исследуемого прдприятия в 2012 году является формирование оптимальной структуры капитала и рациональной структуры источников средств предприятия, именно за счёт привлечение потребительского кредита, в целях финансирования необходимых объемов затрат и обеспечение желаемого уровня доходов. Привлечение заемных средств позволят предприятию увеличить объём своей деятельности быстрыми темпами, что может привести в дальнейшем к максимизации прибыли.

ЗАО «Гулливер» ожидает, что в 2012 году продажы увеличится на 30 %. В данном случае все статьи актива (включая основной капитал) и текущие обязательства с учётом объёма потребительского кредита изменяются пропорционально продаже. Предполагается, что связи между продажами и статьями расходов, активами и обязательствами должны быть очень тесными и свободными от каких либо посторонних воздействий.

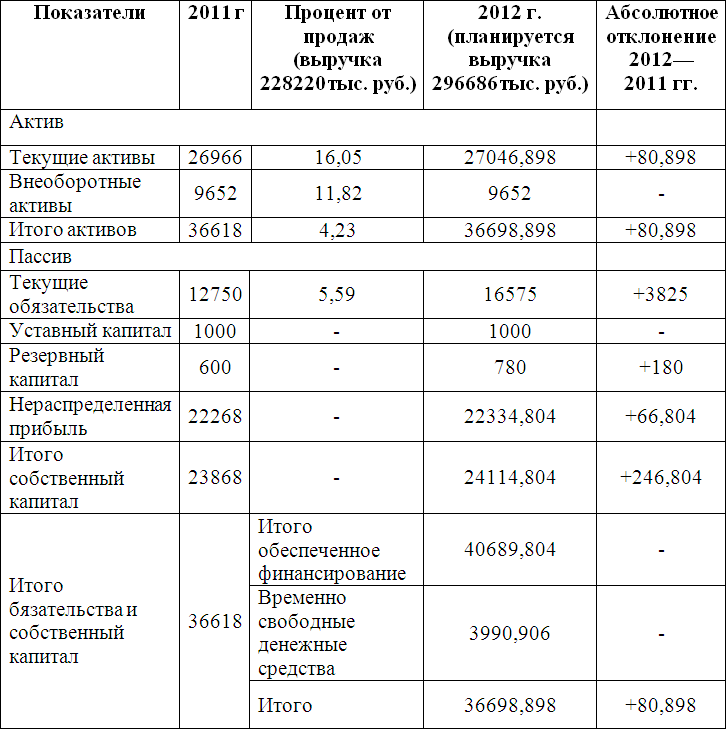

В талице 3 представлен прогнозный баланс торговой организации.

ЗАО «Гулливер» в 2012 году планирует значительно увеличить вложение средств в осуществление своей деятельности, об этом свидетельствует рост валюты баланса с 36618 тыс.руб. в 2011 году до 36698,898 тыс. руб. в 2012 году. Величина активов возросла за счёт вложений в оборотные активы (на 80,898 тыс. руб. по сравнению с 2011 г.), а значение внеоборотных активов осталось на постоянном уровне (9652 тыс. руб.). Пассив баланса характеризуется положительной динамикой величины собственного капитала (на 246,804 тыс. руб.) и положительной динамикой итоговой величины текущих обязательств (на 3825 тыс. руб.). Долгосрочные обязательства у организации отсутствуют. В таблице 4 приведены плановые значения прибыли.

Таблица 3.

Прогнозный баланс на 2012 год ЗАО «Гулливер», (тыс. руб.)

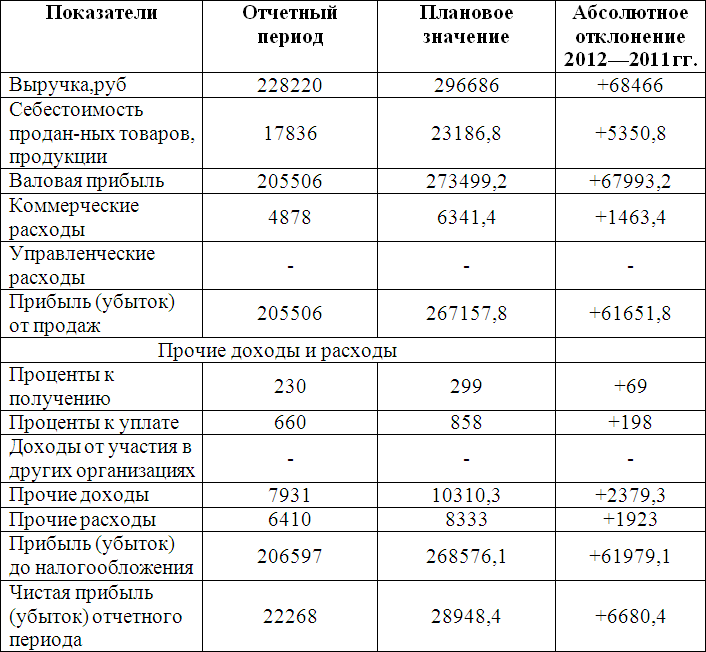

По данным проведенных расчётов предприятие в планируемом периоде достигнет высоких результатов, об этом свидетельствует увеличение общей величины выручки от реализации на 68466 тыс. руб. ,что больше чем в отчетном 2011 году и к концу планового периода составит 296686 тыс. руб. Положительным фоктором роста чистой прибыли (на 6680,4 тыс. руб. по сравнению с 2011 г.) стало увеличение прибыли от реализации (на 61651,8 тыс. руб) и относительного снижения затрат на реализацию. Как правило,

Таблица 4.

Прогнозный отчет о прибылях и убытках, тыс. руб.

фактором таких позитивных тенденций является реализация политики экономии за счёт снижения закупочных цен.

Дальнейший анализ проводится в целях улучшения механизма управления рентабельностью совокупного капитала за счет оптимизации соотношения собственных и заемных средств на предприятии , с помощью расчёта эффекта финансового рычага, что позволит определить оптимальность привлечения заёмных средств. Чтобы определить уровень воздействия структуры капитала на степень эффективности финансирования организации, в качестве критерия оптимизации необходимо использовать рентабельность собственного капитала.

RСК= (П- r*ЗК)*(1-нп), (4)

СК

где П — прибыль до налогообложения;

R — средняя взвешенная ставка процента по заёмным средствам финансирования, в долях единицы;

ЗК — сумма заемного капитала;

СК — сумма собственного капитала.

Нп — ставка налога на прибыль, в десятичном выражении;

Еще одним критерием оценки, является срок окупаемости (Сок), характеризующий скорость возврата вложенного капитала.

Сок = СК+ЗК, (5)

(П — r*ЗК)*(1-нп)

Показатель, отражающий степань получения дополнительной прибыли при использования привлекаемого заемного капитала называется эффектом финансового рычага. Он рассчитывается по следующей формуле:

ЭФР = (1 — нп) × (ЭР — r) × ЗК , (6)

СК

где ЭФР — эффект финансового рычага;

ЭР — коэффициент экономической рентабельности активов;

Нп — ставка налога на прибыль, в десятичном выражении;

r — средний размер ставки процентов за кредит;

ЗК — сумма заемного капитала;

СК — сумма собственного капитала.

Средневзвешенная стоимость капитала на 2012 год:

![]() , ( 7)

, ( 7)

где WACC — средневзвешенная стоимость капитала ,%;

y — требуемая или ожидаемая доходность от собственного капитала,%;

E — собственный капитал;

D — заёмные средства;

K — валюта баланса;

b — требуемая или ожидаемая доходность от заёмных средств,%;

![]() — ставка налога на прибыль для компании,% [5, с. 25]

— ставка налога на прибыль для компании,% [5, с. 25]

Полученные данные по расчёту эффекта финансового рычага и средневзвешенной стоимости капитала формируются в таблицу 5.

Таблица 5.

Расчёт эффекта финансового рычага ЗАО « Гулливер»

Финансовый рычаг по результатам получился положительным, значит, компания может привлекать дополнительные заёмные средства для осуществления своей текущей деятельности.

Средневзвешенная рыночная стоимость капитала увеличивается в 2012 году на 8,89 % по сравнению с 2011 годом, что является причиной роста рискованности компании в плане потери платежеспособности и снижения ликвидности, при этом рыночная стоимость инвестированного капитала заметно превышает его стоимость, рассчитанную с учетом фактических значений стоимости заемного капитала и рыночных значений стоимости собственного, это объясняется политикой заимствованиями компании под более низкий процент, чем тот который установлен на рынке.

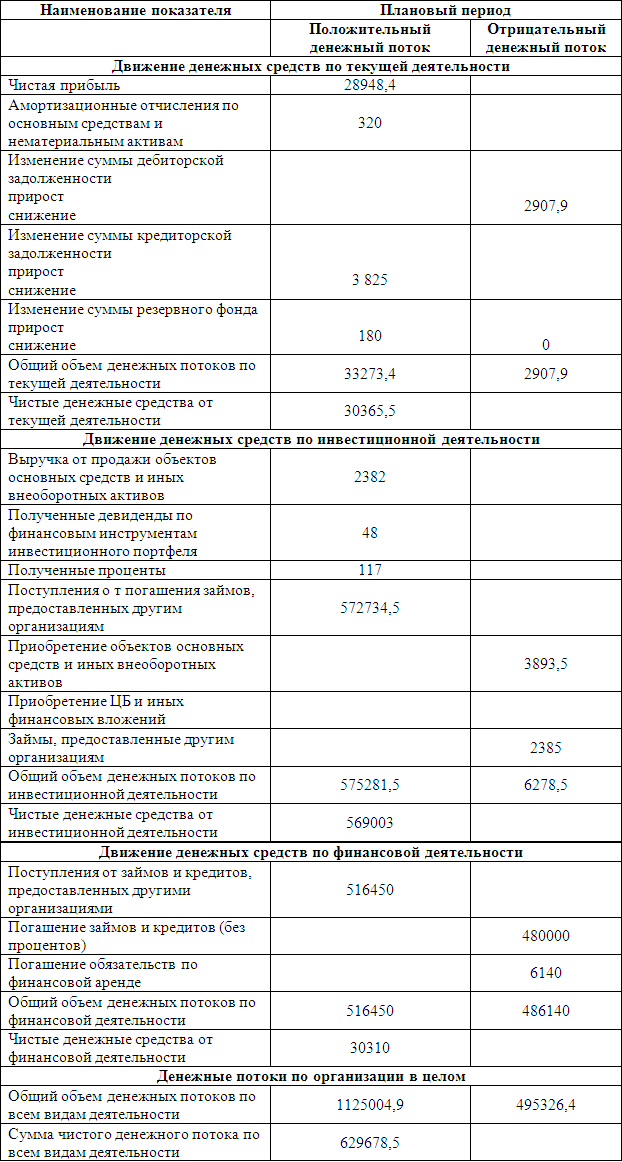

Косвенный метод анализа денежных потоков (таблица 6) позволяет проследить взаимосвязь прибыли, получаемой организацией с вероятным изменением величины денежных средств в организации [6, с. 21].

Таблица 6.

Анализ движения денежных средств косвенным методом на 2011 год, тыс. руб

Положительный денежный поток по текущей деятельности в 2011 году (27238 руб.) характеризуется тем, что предприятие увеличило объемы кредиторской задолженности на сумму 4650 тыс. рублей, что свидетельствует о повышении финансовой напряженности в исследуемой организации. Также наблюдается прирост размера дебиторской задолженности, о чём свидетельствует отрицательный денежный поток (791 тыс. руб.), что показывает временное отвлечение из оборота предприятия денежных средств, необходимых для его бесперебойного функционирования.

Наибольшее значение имеет чистый денежный поток по инвестиционной деятельности (437850 тыс. руб.), увеличение которого произошло за счёт поступлений от погашения займов, предоставленных другим организациям, а уменьшение за счёт приобретения объектов основных средств и иных внеоборотных активов (2995 тыс. руб.), а также за счёт займов предоставленных другим организациям (1835 тыс. руб). Высокое значение чистого денежного потока по финансовой деятельности (415777 тыс. руб.), обуславливает повышение финансовой зависимости предприятия от заемных средств и нарастание объёма финансовых обязательств. Можно спланировать движение денежных средств на перспективу ( таблица 7) .

Таблица 7.

Анализ движения денежных средств косвенным методом на плановый период, тыс. руб.

Данные таблицы показывают позитивную динамику чистого денежного потока по организации в целом. Наибольший объём денежной массы в планируемых денежных потоках на плановый период обеспечивает оборот по инвестиционной и финансовой деятельности. Сумма притока денежных средств по текущей деятельности в плановом периоде, с учетом прогноза составила 30365,5 тыс. руб, что на 3918,5 руб. больше, чем в 2011 (анализируемом периоде). Это является положительным фактом, так как именно текущая деятельность должна обеспечивать достаточность денежных средств для осуществления операций по инвестиционной и финансовой деятельности.

В плановом периоде в ЗАО «Гулливер» денежные потоки по финансовой деятельности были в первую очередь ориентированы на поступления от займов и кредитов, предоставленных другими организациями об этом говорит превышение положительного потока (516450 тыс. руб.) над отрицательным потоком (486140 тыс. руб.). Денежные оттоки в свою очередь были ориентированы на возврат заёмных средств, т. е. на погашение займов и кредитов (без процентов) об этом свидетельствует значительный отток денежных средств по данному элементу (480000 тыс. руб.). Можно сделать вывод, что организация в плановом периоде проводит достаточно рациональное управление денежными потоками.

Список литературы:

1.Васильева А.С. Особенности потребительского кредитования в России в современных условиях/ А.С. Васильева, П.А. Васильев// Финансы и кредит. — 2011. — № 38. — с. 27—38.

2.Гражданский кодекс РФ. Федеральный закон от 30.11.94 № 51-Ф3 (в редакции ФЗ № 352-ФЗ от 30.11. 2011 г).

3.Досрочное погашение кредитов/ Банковские услуги. — 2011. — № 10. — С. 36

4.Клементьева В.А. Вопросы порядка гашения потребительских кредитов/ В.А Клементьева// Вестник Ульяновского государственного технического университета. — 2008. — № 4. — С. 60—61.

5.Когденко В.Г. Анализ средневзвешенной стоимости инвестированного капитала в системе анализа цепочки создания стоимости/ В.Г. Когденко// Экономический анализ: теория и практика. — 2010. — № 16. — С. 21—28

6.Кузьмин А.М. Свободный денежный поток/ А.М. Кузьмин, Е.А. Высоковская// Методы менеджмента качества. — 2011. — № 2.С. 21.

7.Морозкин Н.Д. Оценка максимальной суммы кредита в зависимости от графика платежа и льготного периода кредитования/Н.Д Морозкин// Финансы и бизнес. — 2010. — № 4. — С. 86—91.

8.Орлова Н.В., Новикова Н.А. Потребительский кредит: актуальные вопросы, образцы документов: Сам себе адвокат, № 29. — М.: Юрайт — Издат, 2007. — 177 с.

9.Полищук А.И. Точная модель потребительского кредита/ А.И. Полищук// Финансы и кредит. — 2009. — № 5. — С. 22—32.

10.Федеральный закон «о банках и банковской деятельности» от 2.12.90 г. № 395-1 (ред. от 21.11.2011 г).

дипломов

Оставить комментарий